26 июня 2017 г.

J’son & Partners Consulting представляет краткие результаты исследования российского и мирового рынка потребительских устройств для Connected Car. Основные перспективы развития в этом сегменте связаны с дальнейшим развитием «умного» автострахования, удаленной диагностики автомобиля, систем помощи водителю (ADAS) и другими сервисами.

Экосистема Connected Car

Экосистема основных участников и элементов рынка Connected Car достаточно разнообразна. Она включает компании, предлагающие решения для потребительского сегмента (информационно-развлекательные услуги, кар- и райдшеринг/карпулинг, аренда по требованию, диагностика автомобиля, анализ стиля вождения, парковка и пр.), для крупных компаний (мониторинг и управление автопарком, телематические сервис-провайдеры, страховая телематика и пр.), разработчиков специализированных платформ, решений в области Big Data и аналитики, навигации и пр. Сами «вещи» включают разнообразные датчики и оборудование, среди которого заметное место занимают различные донглы и встроенные в автомобиль решения для предоставления информационно-развлекательных услуг и автономного вождения.

В России также формируется экосистема телематических транспортных средств, в основе которой, как предполагается, будет сервисная информационно-аналитическая платформа. Эта платформа, вероятнее всего, будет построена на базе инфраструктуры «ЭРА-ГЛОНАСС» — системы автоматизированного оповещения о ДТП и вызова экстренных служб к месту происшествия. К концу 2017 года, по прогнозам НП «ГЛОГАСС», в России ожидается около 1 млн пользователей этой системы. При этом остается широкое поле деятельности и для других участников рынка.

Продукты и услуги операторов

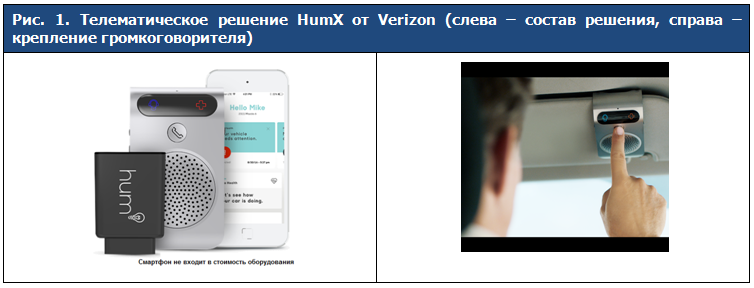

Операторы связи могут выступать не только как поставщики услуг связи, но и поставщики коробочных решений как это происходит, в частности, в США. Например, компания AT&T Mobility предлагает два основных устройства для Connected Car, которые подключаются к разъему ODB-II автомобиля:

ZTE Mobley — мобильный хот-спот, позволяет подключать до

Audiovox Car Connection — решения для повышения уровня безопасности и удобства управления автомобилем.

При этом операторы активно сотрудничают с автопроизводителями, например, Verizon Wireless — с Mercedes-Benz и Volkswagen (пользователи дата-тарифов Verizon с поддержкой 4G LTE могут «подключать» свои автомобили через смартфоны посредством mbrace или Car-Net); AT&T Mobility — с

Среди европейских операторов наибольшую активность в сегменте Connected Car проявляют Vodafone, Telefonica, Orange Business Services, а также Deutsche Telekom.

Российские операторы практически не присутствуют в потребительском сегменте, включая автомобили. По мнению независимого эксперта Михаила Омельчука, потребительская автомобильная телематика — это новый рынок, и российская телеком-индустрия традиционно старается уступить первенство в «пробе пера» коллегам в США и Европе. На сегодняшний день уже очевиден успех проектов потребительской автомобильной телематики у операторов T-Mobile, Verizon, AT&T, и на сегодня остаётся следить за тем, кто первым в России запустит подобный продукт. Такому решению очень важна правильная тарифная политика стоимости сервисов и связи, правильное ценообразование «на полке», качество реализации, а также хороший маркетинг.

Как показал анализ предложений крупных операторов мобильной связи, в потребительском сегменте существует определенный спрос на aftermarket-решения в области страховой телематики и дополнительных сервисов (удаленная диагностика, хот-споты Wi-Fi и пр.). Наиболее отчетливо бизнес-модель отработана на рынке США, где мобильные операторы напрямую продают OBD-решения частным автовладельцам по прямой подписке.

Потребительские устройства

Спектр существующих на рынке внешних потребительских устройств для Connected Car достаточно разнообразен — от обычных смартфонов с установленными приложениями (решения класса «smartphone-only») до «полноценных» OBD-донглов, оснащенных спутниковым приемником, сотовым модемом и Wi-Fi. Все они имеют как преимущества, так и недостатки. Например, OBD-донглы легко и быстро устанавливать, однако по сравнению, например, с «черными ящиками» они обладают ограниченными возможностями по управлению автомобилем и получению мониторинговой информации.

Детальное сравнение различных типов потребительских устройств, а также стоимость различным типов OBD-донглов приведено в полной версии исследования.

Прогнозы и перспективы

Во многих странах основным драйвером потребительской телематики является UBI («умное» страхование). Например, в странах Юго-Восточной Азии, где страховая телематика получила поддержку правительств стран региона и развивается очень активно.

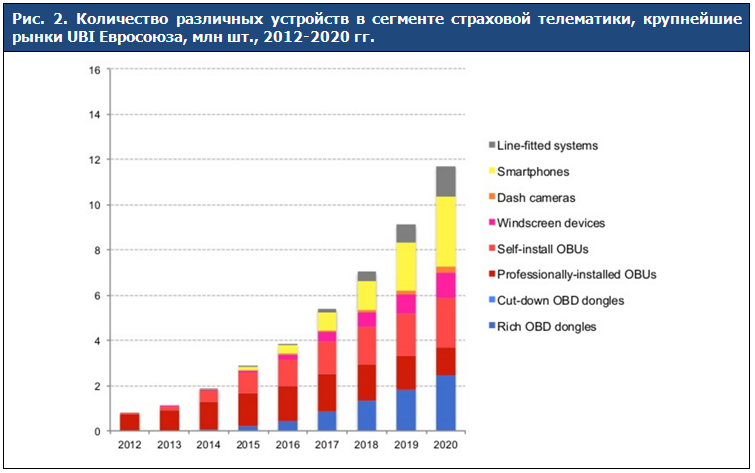

По прогнозам Ptolemus Consulting Group, до 2020 года на развитых европейских рынках страховой телематики будет расти доля OBD-донглов («полноценных», со спутниковым модемом и SIM-картой — Rich OBD dongles), а также других бортовых устройств, которые могут быть установлены автовладельцем самостоятельно (Self-install OBUs) (Рис. 2). Также будет быстро расти доля смартфонов, как самодостаточных устройств для «умного» страхования и других услуг, различных устройств на лобовом стекле (Windscreen devices), видео-регистраторов (Dash cameras) и систем, установленных на конвейере (Line-fitted systems). Напротив, доля профессионально устанавливаемых бортовых «черных ящиков» вне производства автомобиля (Professionally-installed OBUs) будет снижаться. Также как класс «вымирают» гибридные решения («усеченные» OBD-донглы, не имеющие SIM-карты и спутникового модуля — Cut-down OBD dongles) — на смену пришли автономные OBD-донглы с SIM-картой, где мобильное приложение является лишь доступом к сервисам и данным, и смартфоны.

В поисках оптимального баланса между стоимостью устройства, его функциональностью и точностью получаемых с него данных, участники рынка продолжают экспериментировать с различными типами устройств — OBD-донглами, «черными ящиками», смартфонами, адаптерами для прикуривателя и другими устройствами. Каждое из устройств имеет свои достоинства и недостатки, поэтому поиски «правильного» решения продолжаются. В более долгосрочной перспективе ожидается замещение aftermarket-решений встроенными в автомобиль решениями на этапе их производства (OEM-телематика). Однако в настоящее время этот процесс происходит очень медленно.

Объем рынка Connected Car в России, по прогнозам J’son & Partners Consulting, достигнет к 2022 году 18,8 млн легковых автомобилей. Основными драйверами рынка будут проект «ЭРА-ГЛОНАСС», на который придется более половины (55%) всех «подключенных» автомобилей в России, страховая телематика (17,3%) и информационно-развлекательные системы (12,5%)

Комментарии участников рынка

Каковы перспективы использования различных потребительских устройств класса aftermarket для «подключенного» автомобиля (OBD-донглы, «черные ящики», smartphone-only и пр.)? Наблюдается ли тенденция увеличения доли решений класса smartphone-only (прежде всего, в сегменте UBI) по сравнению с OBD-донглами и black box?

В сегменте B2C к подключенным автомобилям нас начали приучать автопроизводители, и далее, этот тренд подхватили aftermarket-производители.

Рост aftermarket-устройств независимых вендоров (Mojio, Zubie и др.) напрямую зависит как от их собственного маркетинга, но в большей степени от «раскачивания» рынка автопроизводителями и телеком-операторами. Последние являются ключевым интересантом бизнеса подключенных автомобилей — это сегмент IoT, в котором в ближайшей перспективе будет использоваться именно мобильная сеть операторов. Также оператор всегда заинтересован в организации сети Wi-Fiвнутри автомобилей.

Как мы видим на примерах опыта некоторых игроков рынка, при правильном подходе к маркетингу продукта, тарифной политике, дотации оборудования при его приобретении, в руках телеком-операторов aftermarket-продукт для подключенного автомобиля может иметь большой успех. По имеющейся у меня информации:

Оператор T-Mobile на сегодняшний день продает около 10 тысяч устройств в неделю, это OBD-устройства Wi-Fi с телематическими сервисами для водителя в мобильном приложении.

Оператор Telia Soneira с момента запуска реализовал около 30 тысяч аналогичных устройств за несколько месяцев.

Во многих странах основным драйвером потребительской телематики является UBI («умное» страхование). Хороший пример — страны Юго-Восточной Азии, где UBI-страхование получило поддержку правительств стран региона и развивается очень активно.

Для UBI-продуктов использование потребительских устройств (чаще всего в формате OBD-донглов) составляет менее четвёртой части рынка, большинство клиентов UBI использует для этого приложения для смартфона. Это минимизирует стоимость продукта как для клиента, так и для страховой, но накладывает неудобства — приложение UBI активно работает в фоновом режиме и быстрее разряжает аккумулятор смартфона. Чаще всего продажи устройств вместе со страховыми продуктами UBI происходят в партнёрстве с телеком-операторами. Операторы дополняют продукт функциями, которые делают приобретение устройства привлекательным, а часто даже дотируют его стоимость.

Есть ли какие-то различия в функционале между доминирующими на рынке OBD-донглами и black box? Например, есть мнение, что OBD-донглы имеют ограниченные возможности по управлению автомобилем и получению мониторинговой информации...

Back box как автомобильный телематический продукт в виде aftermarket-решения слабо развит в мире. Одним из основных рынков такого оборудования является Россия, где люди привыкли отдавать свой автомобиль «под нож» установочным центрам для установки автосигнализаций. Ведь в отличие от OBD-донгла, который просто подключается к стандартному разъёму автомобиля, установка «черного ящика» занимает часы профессионального электрика и связана с вмешательством в штатную проводку автомобиля. В случае, если реализуется функция управления, используются так называемые обходчики иммобилайзера, что ухудшает безопасность автомобиля в части возможности угона.

В России сегодня ключевой спрос на телематику в формате black box обусловлен потребностью в функции удалённого запуска в условиях сурового климата, а также в охранном функционале. Ключевой рынок для телематики формата black box — предустановки автопроизводителями, где «черный ящик» создаётся и внедряется на уровне производства как компонент автомобиля, без нарушения внутренней архитектуры автомобиля, его безопасности. В этом сегменте работает, например, компания Bright Box, поставляя свой продукт автопроизводителям под их брендом, с глубокой интеграцией по стандартам самого автопроизводителя, создавая индивидуальный продукт под каждый конкретный автомобиль, что невозможно для aftermarket-сегмента.

Таким образом, на сегодняшний день, aftermarket сегмент — это устройства форм-фактора OBD, которые чаще всего не позволяют управлять автомобилем, но являются plug’n’play устройствами для реализации сервисов телематики внутри автомобиля.

Какова вероятность того, то в ближайшие

Все автопроизводители активно развивают телематические продукты и сервисы для своей продукции. Автомобиль, подключенный к смартфону владельца — это одна из важнейших функций, на которую сегодня обращают внимание потребители при выборе автомобиля — это стало намного важнее, например, мощности двигателя и управляемости.

Часто продукты телематики, выпускаемые автопроизводителем, например, для американского рынка, не соответствуют реалиям другого рынка, либо ожиданиям потребителей на этом рынке. Сегодня я вижу, как автопроизводители для местных рынков выбирают разных поставщиков телематических продуктов для своих автомобилей. Даже тогда, когда у головного офиса есть собственный продукт (General Notors и др.)

Источник: J’son & Partners Consulting