27 июля 2023 г.

«ИКТ-отрасль в новых условиях». Так называется

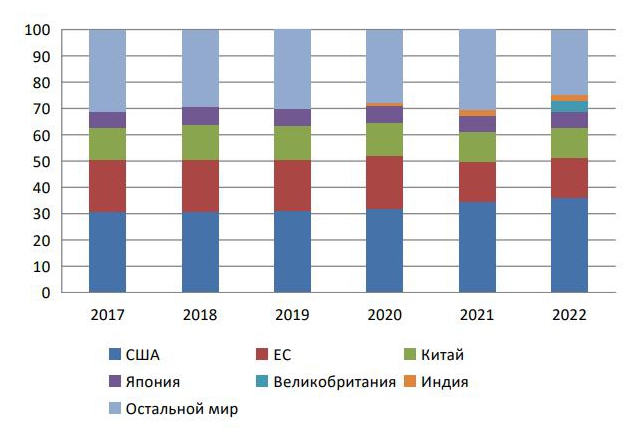

Из рис. 2, подготовленного на базе Global ICT market share

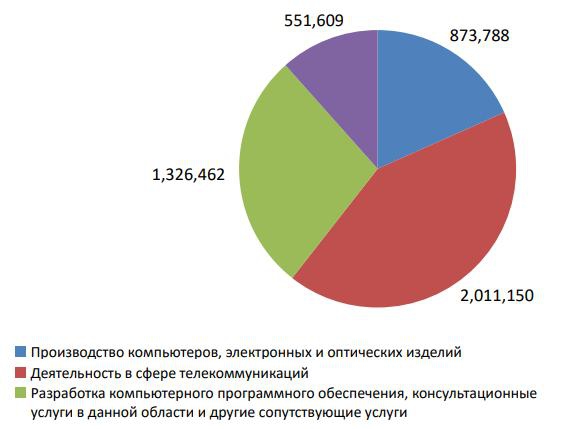

Структура сектора традиционного мирового рынка ИКТ в 2020 г. (основанная на оценках IDC, сделанных в ноябре минувшего года) изображена на рис. 3. В ней выделено четыре сегмента: «железо» (25,5%); программное обеспечение (14,7%); услуги (26,3%); телекоммуникации (33,4%).

А на рис. 4 вы видите структуру российского рынка ИКТ в 2021 г. (расчеты ЦМАКП по данным Росстата), разбитого на следующие четыре сегмента:

- деятельность в сфере телекоммуникаций (2011,150 млн. руб.; 42% от «общего пирога»);

- разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги (1326,462 млн. руб.; 28%);

- производство компьютеров, электронных и оптических изделий (873,788 млн. руб.; 18%);

- деятельность в области информационных технологий (551,609 млн. руб.; 12%).

Поясним: в терминах Росстата «деятельность в области информационных технологий» соответствует ОКВЭД 63, в котором более 90% составляет ОКВЭД 63.1 «Деятельность по обработке данных, предоставление услуг по размещению информации, деятельность порталов в информационно-коммуникационной сети Интернет».

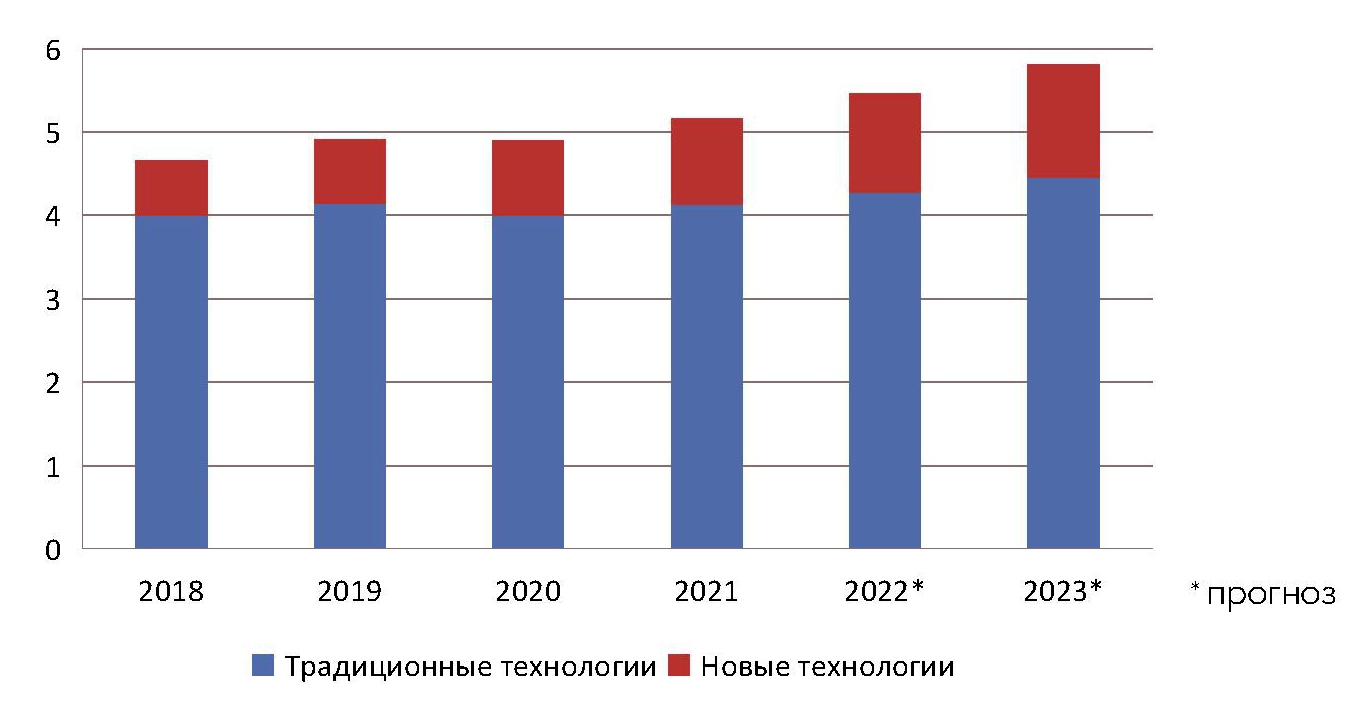

Обратите внимание: из рис. 1 следует, что в структуре мирового рынка ИКТ сектор так называемых «новых технологий» (технологии искусственного интеллекта, робототехники, дополненной/виртуальной реальности и блокчейна) растет более стремительно, чем сектор традиционных технологий (hard, soft, услуги, телекоммуникации) и уже близок примерно к 20%. А в структуре российского рынка ИКТ доля «новых технологий» никак не обозначена. Почему?

Вот что пояснил нам эксперт ЦМАКП Владимир Артеменко: «Есть статистически наблюдаемые показатели по видам деятельности ОКВЭД. Круговая диаграмма по российскому сектору ИКТ отражает в укрупнённом виде структуру сектора ИКТ по ОКВЭД. И есть экспертная оценка рынка „традиционных“ и „новых“ технологий. Это другая классификация. В России „новые“ ИКТ есть и развиваются российскими компаниями, но у нас нет оценки их соотношения. И традиционные, и „новые“ ИКТ входят в статистику сектора ИКТ».

А вот как он ответил на наш вопрос по рис.4 (какой из этих четырех сегментов российского рынка ИКТ развивается наиболее активно?): «Если смотреть количественные показатели, то все четыре сегмента достаточно ровно вышли из ситуации 2022 года, хотя заметных успехов пока тоже не наблюдается. Отрасль производства компьютеров, электронных и оптических изделий исторически показывает неравномерные темпы роста отгрузки товаров и услуг. Вероятно, это вызвано крупными государственными контрактами, исполнение которых создаёт видимость бурного роста, а период между исполнением договоров создаёт иллюзию спада. Если смотреть сумму за первые пять месяцев, то в 2022 году наблюдался спад на 32% в номинальном выражении, а в 2023 году — рост на 12%, что не позволяет достичь уровня 2021 года даже без учёта инфляции.

Отрасль телекоммуникаций (ОКВЭД 61) — наиболее консервативная из рассматриваемых. Для неё характерны темпы роста в пределах 10% и отсутствие значительных спадов. В 2023 г. наблюдается некоторое ускорение номинальных темпов роста с

Для отрасли разработки ПО в

«Наиболее значительный количественный рост отгрузки товаров и услуг показывает „деятельность в области информационных технологий“, которая в апреле-мае 2023 года показала номинальный рост на

Хотелось бы подчеркнуть, что наиболее важные процессы сейчас происходят не на количественном, а на качественном уровне в отдельных компаниях, которые заняты разработкой и выводом на рынок новых продуктов. Это статистически не фиксируется из-за малого масштаба, но именно здесь можно ожидать зарождение новых трендов, которые потенциально способны реализоваться в следующие несколько лет. Наибольшие перспективы здесь у отрасли разработки ПО, которая не требует сложного промышленного оборудования и может легко тиражировать свои продукты».

Какой из четырех сегментов российского рынка ИКТ развивается наиболее активно?

Этот же вопрос мы задали топ-менеджерам компаний, являющихся членами Ассоциации РУССОФТ. Кроме того, мы предложили им оценить вероятности реализации трех сценариев развития ИКТ-отрасли (целевой, инерционный, кризисный), о которых рассказывали на минувшей неделе. Вещи эти, на наш взгляд, сильно связаны. Примерно так же, как две стороны одной медали. И вот как они прокомментировали ситуацию:

Виктор Алгазин, директор по заказной разработке компании «Девелоника» (ГК Softline): «То, что все cегменты отечественного рынка ИКТ достаточно успешно развивались в минувшем году, вполне закономерно — расширение рынка обычно приводит к развитию практически всех его сегментов. Бизнесу требуются решения после ухода западных вендоров. При этом сильно выросла ценность услуг заказной разработки и решения бизнес-задач под свои собственные условия, а не из коробки. Естественно, возрос спрос на импортонезависимую облачную инфраструктуру (IaaS). Увеличивается масштаб внедрения российского ПО.

По нашим исследованиям и открытым данным, можно с уверенностью сказать, что движение и объем в телекоммуникациях — постоянен и его колебания в изменениях невелики. Производство компьютеров и техники по показателям незначительно снижается — так как идет замена подрядчиков и поиск ресурсов, альтернативных материалов или технологий, опенсорс-решений. Заказная разработка — это наш вариант и, пожалуй, тут даже не придется преувеличивать.

Уже больше года мы сталкиваемся с самыми разными запросами на ИТ-работы. Этот список очень широк: от аналитики, разработки и внедрения до тестирования и сопровождения систем. Например, если мы говорим о заказчиках из промышленности, то для них стали особенно актуальны ERP-системы (планирование ресурсов предприятия), а также BPM-платформы, которые могут автоматизировать целый блок работ и внутренних процессов по желанию заказчика. Потребности рынка растут, и сегодня наиболее активны в своих запросах к заказной разработке участники госсектора, банки, промышленность, производство и телеком».

Что же касается трех возможных сценариев развития ИКТ-отрасли, то кризисного сценария не случится, считает Виктор Алгазин: «Сами же авторы этих сценариев говорят о качественном росте и высоком потенциале, к тому же самостоятельности отечественной отрасли. Проблема отставания может решиться посредством надежного партнерства с лидерами государств, имеющих с Россией тесные связи.

Уход западных вендоров подсветил ряд проблем, которые сообща решают государство, бизнес и разработчики. Сегодня есть борьба за выгоду, за качество, за умение подобрать то решение, которое станет новой опорой и основой процессов на замену импортным технологиям или железу. Значит ли это, что все пойдет по инерции и постепенно, но длительно к 2035 выровняется? Тоже нет. Спрос рождает предложение и появляется много ярких амбициозных проектов. Многие задачи, о которых ранее не задумывались в промышленности или в ретейле, рождают новые уникальные решения.

Поэтому, если говорить о сценарии, предлагаем свой: государство осторожно в макроэкономических шагах, и опирается на проверенные долгосрочные контракты с дружественными странами. При этом идет процесс развития собственной ИТ-инфраструктуры на всех уровнях, включая частный. Внешнее давление снижается в связи с ограниченностью его влияния к определенному моменту времени. Экспорт и импорт, взаимодействие с внешним рынком находится в балансе. Государство пересматривает льготы и расширяет поддержку ИТ-сферы. А бизнес, встав на ноги и наладив базовые процессы, выходит на разработку как на инструмент развития, а не выживания».

Антон Якимов, заместитель генерального директора холдинга Т1 по технологическому развитию: «Все три сценария развития ИКТ-отрасли в России, о которых говорилось в недавней публикации IT Channel News, имеют не очень высокие шансы на реализацию. Если первые два сценария предполагают благоприятные внешние условия, что едва ли случится до 2030 г., то третий описывает утрированно негативные события, когда одновременно все плохо и с внешними, и с внутренними условиями.

Считаю наиболее вероятным четвёртый сценарий: внешние условия останутся достаточно жесткими до 2030 г., но рост ИТ-сектора внутри России продолжается хорошими темпами. Однако отмечу, что этот прогноз без учета телеком-составляющей рынка. Телеком в последнее время слабо развивается с точки зрения новых технологий, основной драйвер развития компаний, исторически предоставляющих услуги связи, — это выход на рынок сервисных игроков. Процесс цифровизации в нашей стране продолжается, и именно внедрение информационных технологий может помочь российской экономике преодолеть внешние шоки, сделать бизнес более эффективным и вернуть его на траекторию устойчивого роста».

Дарья Зубрицкая, директор по маркетингу и коммуникациям ООО «Ракета»: «Наиболее вероятным выглядит инерционный сценарий развития рынка ИКТ, т. к. на данный момент нет большого количества предпосылок к минимизации внешних торговых связей. Структура связей изменилась, но полного отказа не произошло, и участники рынка пытаются расширить внешние связи для увеличения экспортной деятельности своих продуктов. Переход к целевому сценарию также не выглядит вероятным направлением развития рынка, т. к., по разным оценкам, восстановление активного экспорта на различные рынки будет замедлено из-за cанкционного давления».

Павел Калякин, генеральный директор компании «МойОфис»: «По нашим оценкам, в 2022 г. произошло снижение объема российского ИТ-рынка — спрос остался на прежнем уровне, но началось перераспределение рынка в сторону российских аналогов, стоимость которых, в среднем, ниже цены привычных импортных решений. Мы ожидаем дальнейшего увеличения спроса на отечественные программные продукты. По нашим оценкам, в среднесрочной перспективе российский ИТ-рынок будет расти в среднем на 5% в год. Основным драйвером роста станет стремление организаций исполнить распоряжение Правительства РФ по ускорению перехода на отечественное ПО. Так, все без исключения государственные структуры, а также владельцы объектов КИИ обязаны полностью заместить иностранное ПО уже к 1 января 2025 г. По нашему опыту, переход крупной организации на отечественные программные продукты в среднем требует от 1,5 до 2 лет. Мы ожидаем дальнейшего продолжения роста числа пилотных проектов. Так например, только за первую половину 2023 г. мы начали 192 новых проекта, что составляет примерно 60% от числа проектов, выполненных за весь прошлый год. В силу присутствующих фундаментальных факторов, можно ожидать ежегодного роста других сегментов рынка на

Источник: Владимир Митин