31 января 2024 г.

В России, по оценке группы «М.Видео-Эльдорадо», за 2023 г. было реализовано на четверть больше смартфонов, чем за предыдущий, — 30 с лишним млн единиц; почти на уровне

«Яблочко» от Galaxy недалеко падает

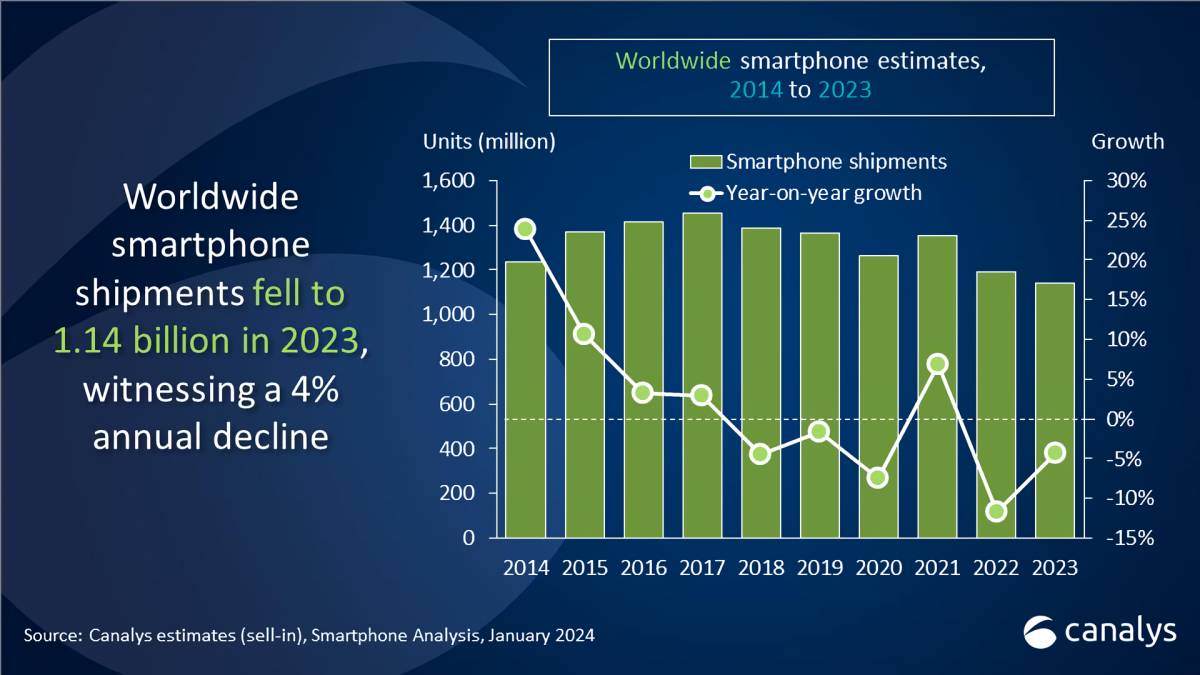

Аналитики указывают на тот (отрадный для ИТ-канала) факт, что в непростых макроэкономических и геополитических реалиях 2023 г. ведущие смартфонные вендоры сделали ставку не столько на удержание всеми силами своих позиций на рынке — что безусловно привело бы их к немалым издержкам, — сколько на сохранение прибыльности своих бизнесов. В результате Samsung, сократив выпуск низко- и среднемаржинальных аппаратов, потеряла за год 13% от суммарного объёма количественных поставок, а её доля с 22% (в 2022 г.) сократилась до 20% (в

В результате по итогам прошедшего года «яблочная» компания отгрузила примерно на 4 млн смартфонов больше ведущей южнокорейской, и тем самым впервые в истории стала мировым лидером по поставкам этих гаджетов за полный год (в отдельные кварталы, напомним, она регулярно опережала Samsung и ранее). Три оставшиеся места в пятёрке передовиков разделили между собой китайские вендоры: Xiaomi (доля в 2023 г. — 13%, спад количественных отгрузок на 4% год к году), Oppo (9% доля, 22% спад) и Transsion (8% доля 27% рост). Обратим внимание, что в этой статистике Canalys приводит данные именно по вендорам, учитывая все принадлежащие им суббренды: для Xiaomi это POCO, для Oppo — OnePlus, а Transsion владеет марками Tecno, Infinix и iTel.

Судя по тому, что Vivo выпала из первой пятёрки, именно Transsion более всех выиграла от переориентации тяжеловесов на высокомаржинальные аппараты, — сведённые в категорию «Прочие» оставшиеся вендоры, на которых приходится 30% смартфонного рынка, за год сократили свои отгрузки на 4%. Очевидно, что в непростых условиях высоких банковских ставок и затруднённого кредита недорогие аппараты всё же продолжают пользоваться немалым спросом, и выбирающие их потребители предпочитают ориентироваться при прочих равных на бренды, знакомые хотя бы со слуха, а не на совсем уж неведомые марки.

География роста

Традиционно обеспечивающие максимум количественных отгрузок смартфонов рынки — Азиатско-Тихоокеанский, Большого Китая, Европы, Северной Америки — по итогам 2023 г. оказались в красной зоне: снижение поставок год к году для них составило от 5 до 9%. Вместе с тем Латинская Америка продемонстрировала прирост на 2%, Африка — на 6%, а Ближний Восток — на целых 11%. Понятно, что абсолютные величины перебарывают относительную динамику: если на тот же Ближний Восток за год было отгружено немногим более 50 млн смартфонов, то в страны Азиатско-Тихоокеанского регионе — свыше 350 млн. И всё же аналитики видят здесь важное указание на возможную перебалансировку мирового смартфонного рынка в целом, что в перспективе способно обеспечить ему уверенный, пусть и не слишком внушительный, рост. Если в региона с традиционно низким спросом на смартфоны отношение к этим гаджетам изменится в позитивную сторону, это будет означать открытие дополнительных возможностей для производителей такого рода устройств.

В экономически развитых регионах, напротив, наблюдаются и спад покупательной способности населения, и сокращение инвестиций в развитие канала со стороны всё тех же вендоров. Кроме того, эксперты Morning Consult, а вслед за ними и ряд других исследователей, в последние месяцы фиксируют снижение интереса пользователей к социальным сетям — а ведь потребность непрерывно коммуницировать в них, генерируя и потребляя мультимедийный контент, во многом обеспечила в своё время и бурный рост поставок крупноэкранных мобильных аппаратов, и поступательное совершенствование сотовой связи по стандартам 3G — 4G — 5G. Возможно, вступив в острую борьбу за нового потребителя на развивающихся рынках, разработчики смартфонов смогут предложить для своих аппаратов новые стратегии повседневного применения — которые в итоге поспособствуют возвращению интереса к ним и в развитых странах.

Пока, сообщают в Canalys, ведущие вендоры сосредоточены на снижении издержек (в том числе на дальнейшее развитие уже вполне зрелых каналов продаж) и на максимизации прибыли за счёт предложения рынку более насыщенных функциональностью моделей. В пример можно привести недавний анонс моделей Galaxy S24 и S24 Plus с интегрированными возможностями исполнения ограниченного круга задач искусственного интеллекта — частично с опорой на соответствующие инструменты Google, частично на генеративные модели собственной разработки Samsung. И подобных экспериментов наверняка будет проводиться всё больше: склады канальных партнёров по всему миру, отмечают аналитики, к началу текущего года заметно подопустели, а цены на компоненты мобильных телефонов благодаря прошлогоднему общему спаду ИТ-рынка держатся на довольно низком уровне.

В результате потребители, и российские в том числе, могут ожидать в текущем году более значительного разнообразия предложений в сегменте смартфонов, и к тому же по достаточно привлекательным ценам — поскольку многие функции, отработанные уже на флагманских моделях, в стремлении привлечь внимание покупателя наверняка будут переноситься в средний и даже нижний ценовые диапазоны. Бóльшая же, чем в прошлом году, свобода оперирования ценами при поставках партнёрам позволит вендорам при желании вернуться к проведению более гибкой канальной политики.

Источник: Максим Белоус, IT Channel News