Ситуация на российском рынке ПК сложилась, мягко говоря, драматическая: согласно февральским оценкам IDC, по итогам 2014 г. объем этого рынка сократился на 22,7% в штучном выражении (до 7,91 млн. штук) и на 32% в денежном (до 3,8 млрд. долл.). При этом за рассматриваемый период сегмент ноутбуков стал меньше на 26,9% (4,87 млн. штук.), а поставки настольных ПК снизились лишь на 15% (и составили чуть более 3,04 млн. штук).

Еще более впечатляющая разница между темпами падения продаж ноутбуков и десктопов обнаруживается при сравнении итогов IV квартала 2014 г. с итогами этого же периода 2013 г.: по оценкам IDC, в последние три месяца 2014 г. российский рынок ноутбуков уменьшился по сравнению с IV кварталом 2013 г. на 40,4% (до 1,02 млн. штук). В то время как за этот же период настольных ПК поставлено лишь на 18,6% меньше или чуть более 833 тыс. штук.

По мнению специалистов IDC, эта ситуация вроде бы обусловлена очевидными причинами: сложной экономической обстановкой в стране, валютными колебаниями, падением покупательной способности населения и значительным сокращением проектов в коммерческом сегменте. В то же время эксперты IDC отмечают, что поставки ПК в Россию снижаются уже десять кварталов подряд. То есть начался этот печальный для поставщиков ПК процесс не в 2014 г. и даже не в 2013-м, а раньше.

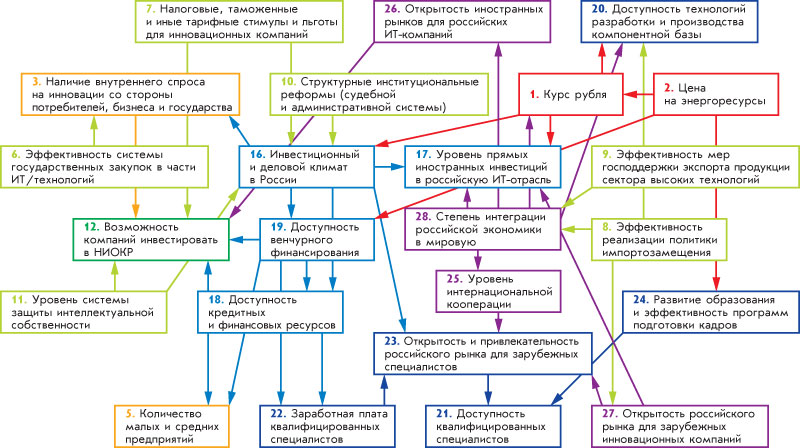

Кроме экономических причин некоторые эксперты называют технологические — отсутствие радикальных новшеств, которые могут заставить конечного пользователя сменить старого «коня» на нового. Разумеется, на продажи ПК в России влияют не только технологические — специфические для данного сегмента факторы, но также политические и макроэкономические. Авторы недавно опубликованного 80-страничного отчета ОАО «РВК» и консалтинговой компании Ernst & Young «Сценарии инновационного развития и глобализации российской отрасли информационных технологий» перечисляют 28 факторов такого рода. При этом они разбивают их на восемь категорий («Макроэкономика», «Рынок», «Государство», «Компании», «Научное сообщество», «Денежные средства», «Люди и ресурсы», «Экспорт/импорт») и отмечают взаимосвязи между этими факторами (см. рис.).

Не сильно ошибусь, если скажу, что из этих 28 факторов на рынок ПК наибольшее влияние оказывает фактор № 4 («Объем расходов потребителей на ИТ-оборудование»), который, в свою очередь, достаточно сильно зависит от № 16 («Инвестиционный и деловой климат в России») и № 18 («Доступность кредитных и финансовых ресурсов»). Кроме того, на мой взгляд, достаточно велика и роль фактора № 13 («Понимание потребностей рынка и умение выводить на него новые продукты»). Однако авторы упомянутого выше отчета характеризуют этот фактор самым низким уровнем неопределенности и самым низким уровнем влияния.

Рискну с такой точкой зрения не согласиться. Хотя и не совсем представляю, в каких количественных единицах можно измерять «степень понимания потребностей рынка и умения выводить на него новые продукты». В то же время «ежу понятно», что если у поставщика оборудования (а также ПО или ИТ-услуги) есть «понимание потребностей рынка и умение выводить на него новые продукты», то такой поставщик находится «на коне» не только в «мирное время», но и в периоды кризисов. Так как может вовремя разглядеть (точнее говоря, предсказать) точки роста даже на падающем рынке.