8 мая 2020 г.

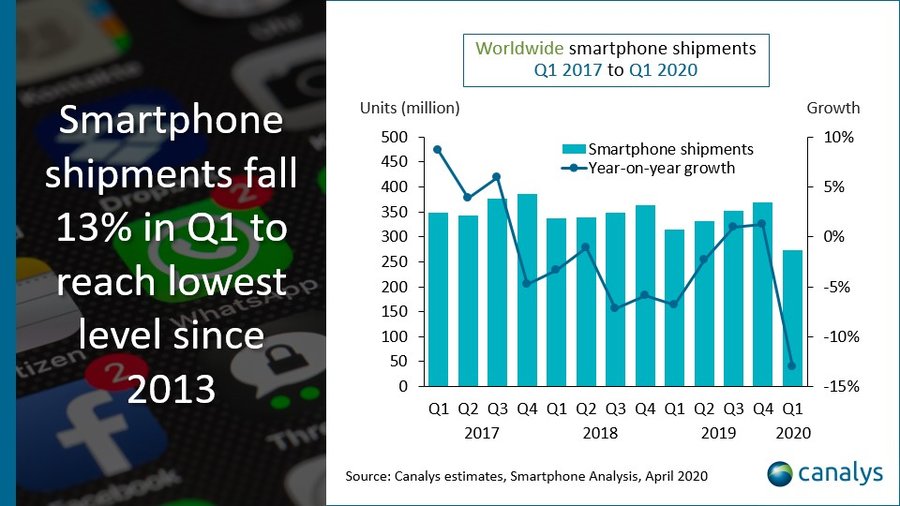

За первые три месяца года, сообщает Canalys, в мире было отгружено 272 млн смартфонов, — на 13% меньше, чем за тот же квартал годом ранее. Результат на фоне пандемии ожидаемый, но оттого не менее разочаровывающий: последние два квартала

Ещё в феврале, подчёркивают эксперты, потребительский интерес к смартфонам вне КНР (тогда — единственной страны под ударом COVID-19) был настолько велик, что вендоры кусали локти, не имея возможности оперативным наращиванием поставок удовлетворять запросы своих канальных партнёров. В России, как свидетельствует «Связной», c января по март было продано почти 7,6 млн смартфонов на общую сумму 128 млрд руб., — это больше на 13% в штуках и на 16% в деньгах по сравнению с аналогичным периодом прошлого года.

Но уже в марте ситуация кардинально переменилась. Именно в этом месяце китайские контрактные фабрики практически завершили выход на привычные мощности, — однако теперь уже по всему миру граждане оказались отправлены по домам, розничные магазины закрылись, логистические цепочки нарушились. Ориентированная на услуги экономика ведущих стран мира в наибольшей степени пострадала от вынужденной самоизоляции сотен миллионов жителей, что не могло не отразиться на уровне доходов. Приоритеты планирования трат резко стали иными: от привычки приобретать новый смартфон не реже чем раз в 2 года подавляющее большинство покупателей избавилось.

Аналитики отмечают, что сотовые телефоны в нынешней ситуации сделались ещё более необходимым элементом повседневной жизни людей, наряду с одеждой и обувью, — однако именно поэтому перестали восприниматься как предмет роскоши, символ статуса, за который не жаль и переплатить, лишь бы не выглядеть в глазах окружающих замшелым скопидомом. В рост идут продажи смартфонов на вторичном рынке, взамен выходящих из строя аппаратов прошлогоднего флагманского класса всё чаще приобретаются новые «трубки» поскромнее. Нет сомнений, что после снятия запрета на работу небольших мастерских по ремонту ИТ-оборудования (и сотовых телефонов, в частности) клиентов у них ощутимо прибавится.

Ещё одна знаковая примета актуального рынка смартфонов — укрепление потребительской лояльности в отношении наиболее крупных игроков. Хотя среди первой пятёрки поставщиков лишь два последних номера, Xiaomi и Vivo, продемонстрировали рост занимаемой рыночной доли, сокращение категории «Прочие» оказалось куда более заметным, чем снижение отгрузок каждого из трёх лидирующих вендоров — Samsung, Huawei и Apple.

Глобальные отгрузки смартфонов и динамика долей рынка по вендорам за I кв. 2020 г. (источник: Canalys, апрель 2020 г.)

| Вендор | Поставки за I кв. 2020 г., млн штук | Доля рынка в I кв. 2020 г., % | Поставки за I кв. 2019 г., млн штук | Доля рынка в I кв. 2010 г., % | Динамика, % |

|---|---|---|---|---|---|

| Samsung | 59,6 | 21,9 | 71,5 | 22,8 | —17 |

| Huawei | 49,0 | 18,0 | 59,1 | 18,8 | —17 |

| Apple | 37,1 | 13,6 | 40,2 | 12,8 | —8 |

| Xiaomi | 30,2 | 11,1 | 27,8 | 8,9 | +9 |

| Vivo | 24,2 | 8,9 | 23,5 | 7,5 | +3 |

| Прочие | 72,4 | 26,6 | 91,6 | 29,2 | —21 |

| Итого | 272,5 | 100,0 | 313,9 | 100,0 | —13 |

Следует учитывать, что Canalys фиксирует именно поставки готовой ИТ-продукции в канал. В спокойные времена разница между динамикой поставок и продаж высокотехнологичных товаров не слишком велика: участники канала, хорошо изучив сезонность спроса частных потребителей и коммерческих/бюджетных заказчиков, заблаговременно восполняют запасы распродаваемых со складов устройств. Однако в периоды кризисов различие между числом поступивших в канал и реализованных продуктов бывает чрезвычайно ощутимым.

Так, Samsung, отмечают аналитики, в феврале находилась в выигрышной позиции по отношению к Apple (полагающейся на китайские ODM-фабрики) и компаниям из КНР, поскольку активно эксплуатировала сборочные производства смартфонов в не затронутых на тот момент пандемией Южной Корее и Вьетнаме. Однако уже в марте это преимущество сгладилось: коронавирус принялся шагать по свету, а в материковом Китае, напротив, началось оживление промышленности. Среди тройки лидеров Apple в наименьшей степени ощутила на себе удар COVID-19, поскольку свои флагманские модели она анонсирует осенью — а сохранявшийся в январе высокий спрос на iPhone 11 удалось ещё удовлетворить почти в полной мере. Huawei продемонстрировала бы куда более высокие показатели, если бы не продолжающиеся американские санкции, из-за которых отгрузки смартфонов Huawei и Honor за пределами КНР снизились на 35%.

Эксперты Canalys указывают на серьёзность последствий борьбы с COVID-19 для всего ИТ-канала в целом. Да, многие ритейлеры своевременно переключились на онлайн-продажи, однако торговля через Интернет не сводится к запуску сайта с соответствующей функциональностью и найму пары десятков курьеров. Необходимо гарантировать достаточно оперативную доставку, чтобы приобрести преимущество в глазах потребителя, — а для этого требуется переустройство складской и логистической инфраструктур.

Дополнительные расходы на запуск (или расширение имевшегося ранее) канала e-commerce сокращают объём операционных средств для закупок нового оборудования, что отрицательно сказывается на широте ассортимента. Да и на глубине обеспечения отдельных позиций тоже, — а покупатели страсть как не любят, сформировав корзину на сайте, получать через несколько минут звонок от извиняющегося менеджера («Ой, вы знаете, вот буквально десять минут назад продали последний экземпляр!») с предложением чем-то заменить покупку, психологически уже воспринимаемую как состоявшаяся.

По оценкам аналитиков, сильнее всего глобальные поставки смартфонов снизятся всё-таки во втором квартале нынешнего года, — и по итогам

Источник: Максим Белоус, crn.ru