Производители «железа» и разработчики ПО постоянно появляются как на ИТ-рынках США, Европы или Юго-Восточной Азии, так и в России. Этот обзор CRN/RE, как и прошлогодний, посвящен именно им. Надеемся, что он откроет перед нашими читателями новые бизнес-возможности, а вендорам поможет в формировании партнерской сети. Мы планируем сделать проект «Новые российские вендоры» регулярным.

К участию в этом обзоре мы пригласили компании, отвечающие следующим требованиям:

- Год образования — не ранее 2014-го.

- Компания российская, не является дочкой зарубежной.

- Выпускаемая продукция — ИТ-оборудование или программное обеспечение.

- Канал продаж — через партнеров (двухуровневый или одноуровневый).

- Географический рынок — Россия.

Как и в прошлом году, в 2017-м количество участников обзора невелико. Причина в том, что большинство новых компаний не рассматривают продвижение своей продукции через партнерские сети. А нас в силу специфики издания все же интересовали вендоры, заинтересованные в построении классических каналов сбыта.

Мы попросили участников обзора ответить на следующие вопросы:

- Год образования компании.

- Местонахождение.

- Руководитель.

- Основные продукты.

- Канал распространения.

- Количество партнеров, продающих продукцию компании. Планы на конец 2017 г.

- Какими компетенциями должны обладать партнеры? Какие требования к ним предъявляет компания?

- Что могут получить партнеры от сотрудничества с компанией?

- Есть ли формализованная партнерская программа?

- Ключевые заказчики.

- Итоги продаж.

- Планы по продажам на 2017 г. и на ближайшую перспективу.

Итак, представляем новых российских вендоров, которые открыты для сотрудничества с ИТ-компаниями.

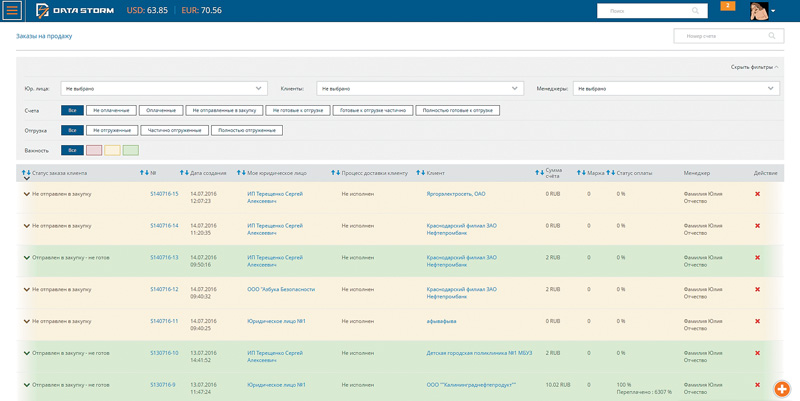

DataStorm

1. Год образования — 2016.

2. Местонахождение — Москва.

3. Основатель и частный инвестор — Павел Пуляев.

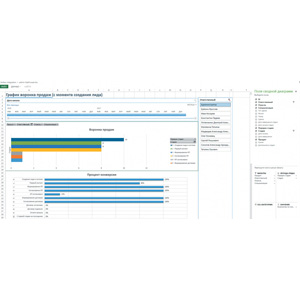

4. Компания была образована как результат проекта по разработке интеллектуальной системы управления торговлей и предприятием. Основной продукт — облачная ERP-платформа DataStorm.

5. Продажи начались в ноябре 2016 г. На текущий момент производитель имеет заключенные дистрибьюторские соглашения с компаниями Merlion и Axoft и активно наращивает базу технологических партнеров.

7. Требования к партнерам. Необходимо пройти обучение и сертификацию на знание особенностей платформы. Задача производителя — создать экосистему вокруг платформы. Формализованной программы с классическими статусами и формализованными скидками в виде документа нет, но есть определенные правила сотрудничества с конкретным партнером. Есть информация для партнеров (реселлеров) на сайте, где определены скидки, но на текущий момент они не являются приоритетом в развитии партнерского канала второго уровня. Вендор старается привлекать технологических партнеров с их идеями разработки дополнительных модулей для платформы с сохранением авторских прав. Затем все разработки включаются в единый пакет и партнеры могут получать авторские отчисления, если их модуль востребован клиентом, приобретающим пакет подписки.

8. Преимущества для партнеров. Кроме финансовой выгоды от технологического партнерства компании получают возможность использования платформы для создания собственных решений в виде надстроек и расширений, а также участвовать в получении прибыли от их распространения в составе основного продукта.

9. Компания не называет своих заказчиков и финансовые результаты. Есть несколько коммерческих внедрений, кроме этого десятки клиентов используют бесплатную бета-версию платформы.

10. В планах на 2017 г. — улучшение программного кода платформы и увеличение как партнерской базы, так и выручки предприятия за счет окончания периода бесплатного бета-тестирования платформы.

Наибольший интерес для бизнес-ангелов представляют проекты, связанные с хранением и обработкой данных.

GCR

1. Год образования — 2016.

2. Местонахождение — Санкт-Петербург.

3. Генеральный директор — Лидия Евпалова.

4. Основные продукты: компьютерные кабели, мобильные аксессуары, кабели для подключения профессионального оборудования, серия профессионального коммутационного HDMI, VGA, SDI оборудования.

- USB серия: кабель USB 2.0, кабель USB 3.0, кабель USB Type C, micro USB кабель, mini USB кабель, USB удлинитель, кабель USB для принтера и МФУ, активный USB удлинитель с встроенным чипом усилителем;

- HDMI серия: HDMI кабель v.2.0, HDMI кабель v.1.4, HDMI удлинитель, HDMI переключатель, HDMI разветвитель, HDMI сплиттер;

- LAN серия: LAN патч-корд cat 5е, патч-корд категории 6, коммутационный кабель категории 7;

- Audio серия: аудио кабель, кабель AUX, кабель 3.5 mm jack.

- VGA/DVI серия;

- Display Port серия;

- производство нестандартных кастомных решений по индивидуальным проектам заказчика.

5. Канал распространения смешанный: самостоятельно через собственную B2B-систему и онлайн-площадки, прямые поставки партнерам, отгрузки через дистрибьюторов.

6. Более 50 крупных партнеров — интеграторы, дистрибьюторы, федеральные сети. Более 500 прямых партнеров, осуществляющие отгрузки как минимум раз в месяц. Более 1000 прямых партнеров, осуществляющие отгрузки как минимум раз в квартал.

До конца 2017 г. планируется увеличить партнерскую сеть на 30% минимум.

7. Требования к партнерам. Компания «открыта к сотрудничеству и готова рассмотреть оптимальный вариант взаимодействия с каждым из партнеров с учетом его опыта, компетенций, региона и партнерской сети».

8. Преимущества для партнеров. Востребованный высокомаржинальный продукт российского производства. Полная информационная, маркетинговая и техническая поддержка партнеров, гибкие финансовые условия и комфортный график отгрузок.

9. Есть формализованная партнерская программа, регулирующая размер предоставляемой скидки

10. Ключевые заказчики: интеграторы (поставки для оборонной промышленности), государственный сектор (поставки в рамках программы импортозамещения), корпоративные клиенты, крупный федеральный ритейл, розничные магазины и интернет-магазины.

11. Итоги продаж в 2016 г.: сотни тысяч единиц готовой продукции ежемесячно и общее увеличение объема бизнеса.

12. Планы по продажам — увеличение продаж на 40% в 2017 г. по сравнению с 2016 г.

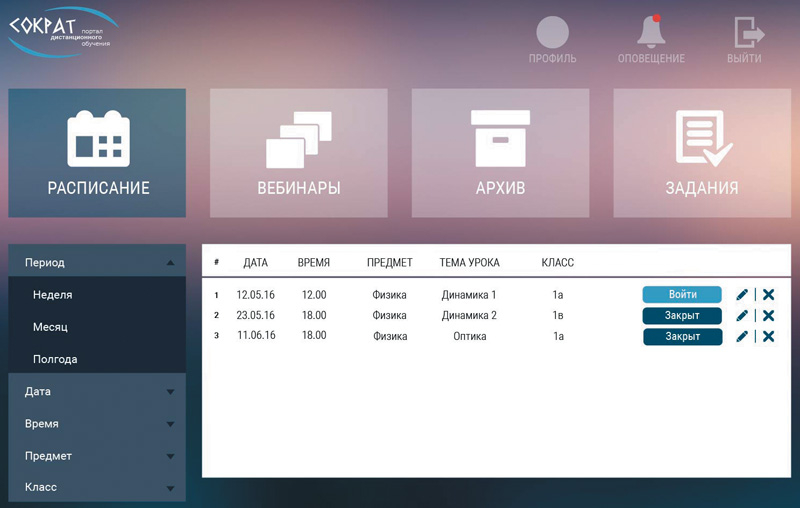

NoNameLab

1. Год образования компании — 2016.

2. Местонахождение — Санкт-Петербург.

3. Генеральный директор — Юрий Бережной.

4. Основные продукты: портал дистанционного обучения «Сократ». Он позволяет организовать процесс обучения таким образом, что создается впечатление полного присутствия ученика в классе:

- учитель может «вызвать» его к доске;

- ученик из дома видит и слышит учителя и весь класс;

- учитель ведет свой обычный урок, свободно перемещаясь по классу, так как аудиосистема снимает звук из любой точки класса;

- учителю больше не придется проводить очные уроки для надомников, что экономит время и силы преподавателя;

- ПДО «Сократ» поможет по-новому взглянуть на привычные мероприятия:

- есть возможность проводить родительские собрания (родитель, в случае загруженности на работе, может подключиться и задать вопросы);

- проведение районных и межшкольных конкурсов, конференций;

- видеоконференции с зарубежными школами.

5. Канал распространения — партнерская сеть, без дистрибьюторов.

6. Ряд ключевых интеграторов, работающих в области образования.

7. Требования для партнера просты:

- иметь опыт работы с сектором образования;

- просмотреть вводную демонстрацию решения;

- иметь минимальный опыт ИТ-оснащения учебных классов.

8. Основные преимущества для партнеров:

- возможность «закрыть» требования приказа Минобразования РФ о дистанционном обучении;

- высокий уровень рентабельности сделки;

- возможность дополнительных продаж — оборудование, работы по внедрению и обучению;

- ежегодные продления — решение SaaS;

- социальное удовлетворение — помощь детям получить образование и быть на связи с учителем, обучаясь дома.

9. Формализованной партнерской программы нет, для начала сотрудничества достаточно договора.

10. Основные клиенты: общеобразовательные школы, колледжи, лицеи, автошколы.

11. Решение новое, продажи были запущены в конце 2016 г., но уже поставлены две лицензии в СОШ.

12. Рынок решения — более 800 школ только в Санкт-Петербурге, в планах выход на Ленобласть, Москву, Вологодскую область, всю Россию.

VR Concept

1. Год образования компания — 2014.

2. Местонахождение — Москва.

3. Основатели компании — Илья Вигер, Денис Захаркин.

4. Основные продукты. Программное обеспечение для виртуального прототипирования VR Concept.

5. Канал распространения смешанный. Решение для крупных заказчиков — через реселлеров и напрямую, решения дня СМБ — через дистрибьюторов.

6. Ключевые партнеры: VE Group, «Адванс Инжиниринг». На данный момент у компании пять партнеров в РФ, один в Германии. Сеть активно развивается.

7. Требования к партнерам. Опыт работы в области решений для инженерных отраслей в части САПР, в области систем виртуальной реальности и тренажеров для промышленного применения, в области быстрого прототипирования (3D-печать), в сфере поставки решений для среднего профессионального и высшего технического образования.

8. Преимущества для партнеров. Расширение текущего портфеля решений уникальными технологиями VR для машиностроения, строительства и обучения. Обучение специалистов партнера и маркетинговая поддержка (партнерский маркетинг-микс, совместные мероприятия, вебинары).

9. Формализованная программа в стадии разработки.

10. Ключевые заказчики: крупные конструкторские бюро, отраслевые институты, промышленные предприятия и строительные компании, а также высшие и средние специальные образовательные учреждения, детские технопарки и кванториумы, инжиниринговые центры.

11. Итоги продаж в 2016 г. — 33 млн. руб.

12. В планах рост продаж на 30% ежегодно.

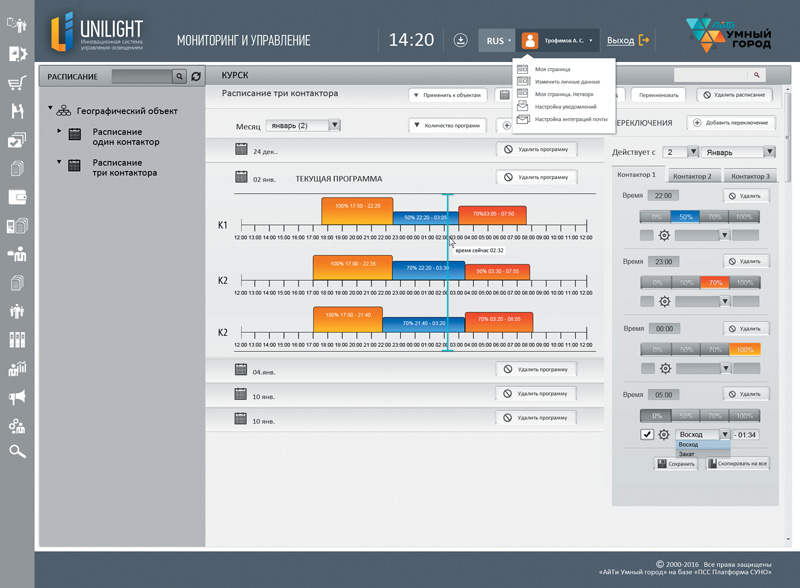

ООО «АйТи Умный город»

1. Год образования компании — 2015.

2. Местонахождение — Россия, Москва.

3. Генеральный директор — Михаил Владимирович Михелёв.

4. Основные продукты. АСУНО (автоматизированная система управления наружным освещением) Unilight, на базе которой помимо управления освещением возможно реализовать ряд сервисов по направлениям «Умный город», «Умная дорога», «Интернет вещей». Система АСУНО Unilight состоит из оборудования удаленных объектов (шкафов управления освещением, контроллеров, светильников, модулей для индивидуального управления светильниками), оборудования центрального пункта управления (сервер, модем) и специализированного программного обеспечения.

5. Канал распространения: прямые продажи, через партнеров, через собственный сайт, выставки.

6. На данный момент у компании пять основных партнеров. До конца года планируется привлечь 10 партнеров.

7. Требования к партнерам. Необходимо иметь соответствующие компетенции и опыт работы на рынке, в том числе опыт поставки продукта государственным заказчикам

8. Преимущества для партнеров. Предоставление заказчику комплексного решения в области автоматизации наружного освещения, дополнительный доход, дополнительные маркетинговые мероприятия.

9. Партнерской программы нет. При составлении коммерческих предложений компания ориентируется в первую очередь на общий прайс-лист, но поскольку каждый проект уникален, работает индивидуально с каждым партнером.

10. Ключевые заказчики: администрации и мэрии городов, Росавтодор, МРСК и Россети, крупные промышленные предприятия, АЗС, аэропорты, ЖД станции, парковки, торговые центры.

11. АСУНО Unilight успешно внедрена и используется более чем в 10 городах России и стран СНГ.

12. Планы по продажам на 2017 г. и на ближайшую перспективу — внедрение АСУНО Unilight в семи регионах России.

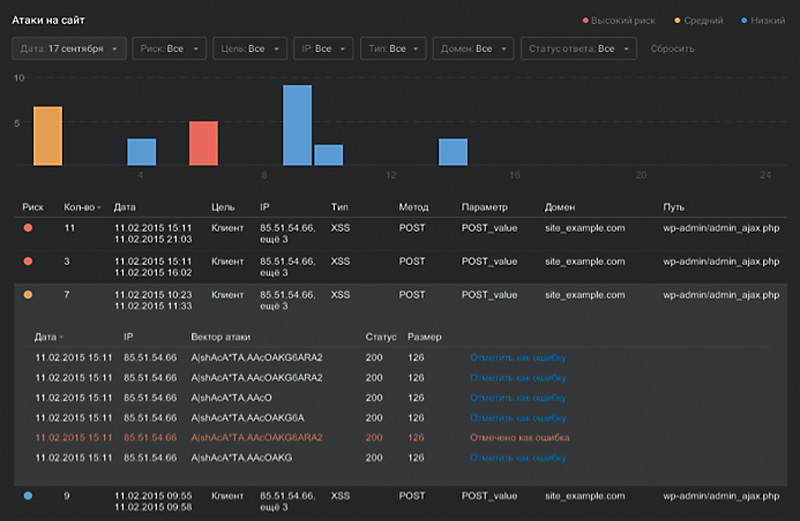

ООО «Атак Киллер»

1. Год образования — 2015-й, как внутренний проект АО «Инфовотч», с 2017 г. отдельное юридическое лицо.

2. Местонахождение — Москва.

3. Генеральный директор — Рустэм Хайретдинов.

4. Основные продукты— Atack Killer WAF, Atack Killer AntiDDoS, Attack Killer SAST, объединенные в Attack Killer, интегрированную платформу по защите веб-приложений от всех видов угроз под управлением искусственного интеллекта.

5. Канал распространения — смешанный. Дистрибьюторы: InfoWatch, Axoft, MONT, Web-Control.

6. Количество партнеров, продающих продукцию компании, — около 20 интеграторов. Крупнейшие — «Техносерв», КРОК, ЛАНИТ.

7. Требования к партнерам. Партнеры должны понимать проблемы защиты веб-приложений, разбираться в типах и способах атак на них: методы разработки и приемки веб-приложений, поиск уязвимостей в приложении и инфраструктуре, фильтрация пользовательского трафика к веб-приложениям, выпуск виртуальных патчей и т. п.

8. Преимущества для партнеров. Уникальный продукт, позволяющий быстро и просто решить проблемы клиента, у которого нет большого штата аналитиков безопасности и дежурной смены. Партнер получает помощь в вопросах, связанных с представлением продукта клиенту, в реализации пилотных проектов, защите сделок, вендор оказывает поддержку и содействие при внедрении.

9. Формализованной партнерской программы пока нет, она находится в разработке. Продукты компании доступны партнерам InfoWatch в рамках ее партнерской программы. Суть программы: разные статусы подразумевают разные скидки; чем выше компетенция партнера по продукту, тем больше скидка и его поддержка в сделках.

10. Ключевые заказчики: государственные структуры (защита сайтов госуслуг), банки (защита интернет-банка), электронные магазины.

11. Итоги продаж в 2016 г. — 40 млн. руб.

12. План на 2017 г. — 80 млн. руб.

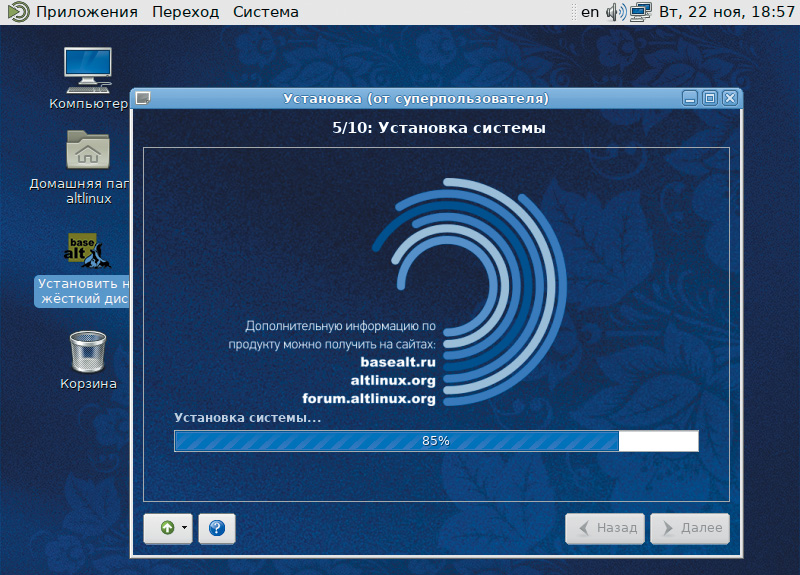

ООО «Базальт СПО»

1. Год образования компании — 2015.

2. Местонахождение — Москва.

3. Генеральный директор — Алексей Новодворский.

4. Основные продукты:

- операционная система «Альт Рабочая станция»;

- операционная система «Альт Сервер»;

- операционная система «Альт Образование»;

- «Альт Линукс СПТ», (сертификат ФСТЭК России).

5. Канал распространения двухуровневый. Основные дистрибьюторы: Softline, «1C», ALP Group.

6. Ключевые партнеры: Softline, «1C», ALP Group.

7. Требования к партнерам. От интегратора ожидают компетенции в области СПО, а также готовность инвестировать в подготовку специалистов (обучение, сертификация) в области СПО, в том числе по внедрению решений для корпоративного применения на базе СПО (служба каталогов, почтовые системы, файловые хранилища, системы резервного копирования и т. д.). В составе дистрибутива есть соответствующие продукты, при этом их внедрение (а особенно миграция на них) требует ряда компетенций от специалистов интегратора.

Вендор обеспечивает техподдержку.

8. Преимущества для партнеров:

а) для интеграторов:

- доступ к технической поддержке разработчика — для продуктов, входящих в дистрибутив, включая продукты, применяемые в импортозамещающих проектах, в том числе масштаба предприятия;

- участие «Базальт СПО» в разработке (экспертизе) плана миграции в импортозамещающих проектах, а также техподдержка процесса миграции;

- стендирование решений для проектов партнера с участием «Базальт СПО»;

б) для разработчиков: наличие собственного репозитория в «Базальт СПО», предоставление механизма сборки ПО для операционной системы «Альт»;

в) для дистрибьютора: специальные цены на лицензии для распространителей;

г) для всех: обучение и сертификация специалистов, учебные курсы для начинающих пользователей.

9. Есть формализованная партнерская программа. Она предусматривает особые условия для интеграторов, разработчиков и дистрибьюторов ПО, а также компаний, совместно с которыми вендор предоставляет услугу техподдержки линейки ОС «Альт».

- Партнерство с интеграторами.

Вендор заинтересован в установлении партнерских отношений по внедрению/поддержке продуктов и технологий ALT, в том числе в контексте импортозамещения.

По договору партнеру-интегратору предоставляется поддержка его пресейл-мероприятий, в том числе по вопросам, связанным с миграцией на продукты «Альт». Обязательство по этому договору со стороны партнера, в частности, — наличие сертифицированного специалиста по продуктам "Базальт СПО".

Вендор проводит сертификацию специалистов по своим продуктам.

В ряде проектов партнеру в ходе внедрения требуется поддержка от вендора — так называемая поддержка (разработчика) третьей линии. Вендор предоставляет такую поддержку, для этого разработан пакет документов. - Партнерство с разработчиками ПО.

- Партнерство с дистрибьюторами ПО.

- Техническая поддержка продуктов.

Вендор предоставляет техподдержку продуктов с тремя возможными уровнями (Базовый, Стандартный, Расширенный). Разработан стандартный пакет документов (договор, SLA).

Например, интегратор, внедряя продукты в составе своих решений, может приобретать у вендора техподдержку для своих клиентов. То же может сделать и конечный пользователь.

10. Ключевые заказчики: Избирательная комиссия Московской области, министерства жилищно-коммунального хозяйства, культуры, социального развития, государственного управления, информационных технологий и связи, здравоохранения Московской области, Министерство связи и массовых коммуникаций Российской Федерации, ГБУЗ МО «Красногорская городская больница № 2», Государственное казенное учреждение Московской области «Дирекция единого заказчика Министерства здравоохранения Московской области».

11. Итоги продаж в 2016 г. — 19 млн. руб.

12. В 2017 г. компания планирует значительно увеличить объем продаж.

О венчурных инвестициях

Согласно отчету РВК и PWC, общее количество заключенных венчурных сделок в 2016 г. осталось на том же уровне, что и годом ранее (184 сделки в 2016 г. против 180 в 2015 г.). При этом в долларовом выражении рынок венчурных сделок уменьшился на 29% относительно показателя за 2015 г. и составил 165,2 млн. долл. Суммарный объем сделок в венчурной экосистеме составил 0,41 млрд. долл., 2,19 млрд. долл. в 2015 г.

Отраслевая структура рынка в 2016 г. не изменилась, лидирующую роль по общему объему инвестиций сохранил сектор ИТ — 90%. Количество сделок здесь по сравнению с 2015 г. увеличилось на 13%. Данная тенденция обусловлена возрастающей ролью информационных технологий во всех сферах бизнеса и готовностью инвесторов вкладываться в проекты, связанные с применением ИТ, для повышения эффективности бизнес-процессов.

Основной объем привлеченных инвестиций в секторе информационных технологий (41,8 млн. долл., или 28% общего объема) пришелся на подсектор облачных технологий и программного обеспечения. Второе и третье место по объему привлеченных инвестиций поделили подсекторы технологий в финансовом секторе («финтех») и справочно-рекомендательные сервисы/социальные сети (15 млн. долл. и 10% общего объема у каждого).

Александр Кардаш, старший менеджер отдела корпоративных финансов PwC в России: «Несмотря на сокращение венчурного рынка в 2016 г. в денежном выражении, количество сделок практически не изменилось, что свидетельствует о сохранении высокой активности венчурных инвесторов. Учитывая, что в 2017 г. прогнозируется восстановление общей инвестиционной активности в России, можно со сдержанным оптимизмом оценивать дальнейшие перспективы развития российского венчурного рынка».

ООО «Безопасные коммуникации»

1. Год образования — 2015.

2. Местонахождение — Москва.

3. Руководитель компании — Илья Федорушкин.

4. Основные продукты:

- 2bSaf — платформа предоставления операторских сервисов управления IoT для В2С-рынка (детский контроль, забота о родителях, домашних питомцах, управление умным домом);

- 2bSafe for В2 — платформа централизованного управления IoT (мобильные устройства, ПК, weareable, камеры, умный офис и пр.) в организациях в варианте платформы и SaaS.

5. 2bSafe — через операторов связи (в т. ч. вариант revenue sharing модель).

2bSafe for В2В — через системных интеграторов.

6. Коммерческий релиз платформы запланирован на осень 2017 г. На конец года планируется работать с одним оператором и минимум тремя системными интеграторами.

7. Требования к партнерам. Для операторов — умение продавать дополнительные услуги, повышающие ARPU. Для системных интеграторов — работа на рынке MDM является преимуществом.

8. Плюсы для партнеров. Операторы получают возможность выйти на новые рынки и оказывать услуги без капитальных вложений. Системные интеграторы — удовлетворить растущий спрос корпоративных заказчиков в безопасности и управляемости устройств, подключенных к сети Интернет.

9. Партнерская программа — в процессе разработки.

ООО «Постгрес Профессиональный» (Postgres Professional)

1. Год образования компании — 2015.

2. Местонахождение — Москва.

3. Генеральный директор — Олег Бартунов.

4. Основные продукты.

СУБД Postgres Pro — российская система управления базами данных, разработанная компанией на основе PostgreSQL — проекта с открытым кодом и свободной лицензией. СУБД Postgres Pro включена в Единый реестр отечественного программного обеспечения. Postgres Pro выпускается в трех вариантах: Standard, Certified, Enterprise.

Postgres Pro Standard представляет собой наиболее актуальную версию PostgreSQL с дополнительными патчами и расширениями от Postgres Professional и сообщества. Используя ее, клиенты сразу получают доступ ко всем новым функциям, не дожидаясь обновления релиза PostgreSQL. Исходный код этой версии открыт.

Postgres Pro Certified содержит ряд доработок, связанных с информационной безопасностью. Эта версия имеет сертификат ФСТЭК России № 3637, который позволяет использовать ее в системах обработки персональных и конфиденциальных данных, не составляющих государственную тайну, и может применяться в информационных и автоматизированных системах управления.

Postgres Pro Enterprise — наиболее полный вариант Postgres Pro, предназначенный для высоконагруженных систем крупных предприятий. Возможности данной СУБД значительно расширены за счет доработки ядра PostgreSQL и включают мультимастерный кластер, адаптивное планирование запросов, компрессию данных на уровне блоков, 64-битный счетчик транзакций, эффективное секционирование таблиц и другие функции.

Совместно с ядерным центром ФГУП «РФЯЦ-ВНИИЭФ» (Саров) компания Postgres Professional разработала защищенную СУБД «Синергия-БД» на базе PostgreSQL. Система предназначена для использования в качестве хранилища данных на российских предприятиях, предъявляющих повышенные требования к надежности и безопасности информационных систем.

5. Канал распространения — смешанный. Дистрибьюторы: «1С», Axoft.

6. Количество партнеров, продающих продукцию компании, — несколько десятков. Компания открыта к сотрудничеству, поэтому количество партнеров постоянно растет.

7. Требования к партнерам. В первую очередь компания работает с разработчиками прикладного программного обеспечения и системными интеграторами, готовыми использовать СУБД Postgres Pro в приложениях и информационных системах. Также приветствуются дистрибьюторы и производители комплементарного ПО.

8. Преимущества для партнеров. Российская СУБД Postgres Pro — это эффективное импортозамещающее решение, адаптированное к потребностям заказчиков и снижающее затраты на покупку лицензии и техническое обслуживание по сравнению с зарубежными аналогами.

9. Каждое партнерское соглашение обсуждается отдельно.

Об «ангельских» инвестициях

По данным исследования Национальной ассоциации бизнес-ангелов (проведенного при поддержке РВК и Firrma), за прошлый год в публичное поле попало 92 сделки с участием бизнес-ангелов, а в 2015 г. — 68. Таким образом, рост рынка ангельских инвестиций с 2015 г. составил около 41% в сделках и около 20% в денежном выражении.

47% бизнес-ангелов готовы инвестировать в наукоемкие стартапы в сферах биомедицины, производственных технологий и другие направления. При этом сектор ИТ все еще сохраняет популярность среди инвесторов. В нем наибольший интерес для бизнес-ангелов представляют проекты, связанные с хранением и обработкой данных (48,72%), финтехом (43,59%) и образованием (38,46%).

С точки зрения стадийности 85% опрошенных бизнес-ангелов отдают предпочтение проектам на «посевной» стадии (Seed) развития, а 58% также готовы инвестировать стартапы на самой ранней, предпосевной стадии (Preseed).

«Преферентум»

1. Год образования компании — 2015.

2. Местонахождение — Москва.

3. Генеральный директор — Дмитрий Романов.

4. Основные продукты. Разработка и продвижение решений для обработки и анализа неструктурированной информации (текстовой аналитики). Компания развивает три продуктовых направления:

- Preferentum.Data, решающее задачи нормализации и очистки данных при интеграции информационных систем, синхронизации и дедубликации справочников, выделения атрибутивной информации из документов для СЭД/CRM/ERP/... и других систем.

- Preferentum.Class, использующее методы машинного обучения для маршрутизации документов и обращений граждан, классификации заявок в HelpDesk, обработки звонков клиентов сall-центров, анализа эмоциональной окраски, скоринга (принятия решений на основе оценки текстовой информации, поиска экспертов и компетенций в системах управления знаниями).

- Preferentum.Robots, предоставляющее широкий спектр настраиваемых правил для проверки соблюдения требований законодательства, контроля юридической техники при подготовке проектов документов, сверки товарных позиций спецификаций в договорах с актами и накладными, анализа рисков в договорах, антикоррупционной экспертизы проектов нормативных правовых актов, нормоконтроля и анализа технической документации

5. Канал распространения — смешанный, самостоятельно и через партнеров.

6. Сейчас у компании два партнера.

8. Преимущества для партнеров. Расширение продуктового портфеля за счет интеллектуальных решений, практически не имеющих аналогов в России и за рубежом. Возможность предложить заказчикам расширение функциональных возможностей эксплуатируемых информационных систем.

9. Партнерская программа — в стадии запуска.

10. Ключевые заказчики: медиагруппа «Актион» (система анализа договоров, которая позволяет выделять ключевые условия в договорах, находить ошибки, оценивать риски и выдавать рекомендации по улучшению текстов договора); МВД России (система правовой и антикоррупционной экспертизы проектов нормативных правовых актов, конструктор нормативных правовых актов, система поддержки судебно-исковой деятельности); МГЮА им. О. Е. Кутафина (система для анализа терминологической базы предметных областей, формирования ментальных карт и генерации тестовых вопросов для системы дистанционного обучения студентов); Мосгосэкспертиза (сервис автоматизированного контроля над соблюдением законодательства в конкурсной документации, публикуемой на сайте единой информационной системы в сфере закупок).

ООО «ЭМБЕР»

1. Год образования компания — 2016.

2. Местонахождение — Москва.

3. Генеральный директор — Александр Ивлев.

4. Основные продукты. AMBER CRM, AMBER Service Desk, AMBER BPM.

5. Канал распространения: прямые и партнерские продажи.

6. Количество партнеров, продающих продукцию компании, — шесть.

7. Требования к партнерам. Партнер — это консалтинговая компания/бизнес-консультант, интегратор, сервис выбора CRM, продавец софта. Партнер должен иметь выделенного менеджера по продажам, если намеревается только продавать, и сотрудника с уровнем аналитика (знание SQL) в случае внедрения, а также пройти сертификацию на знание продукта.

8. Преимущества для партнеров. От 10 лидов на покупку AMBER CRM.

9. Есть формализованная партнерская программа. Cертифицированный партнер получает от 10 лидов от вендора на покупку AMBER CRM и 50%-ную скидку на лицензии для таких клиентов. Партнер имеет 60%-ную скидку на лицензии для клиентов, которых он привлек сам, и 10%-ную скидку на продажу любых услуг вендора, включая услуги по внедрению AMBER CRM.

10. Ключевые заказчики: компании малого и среднего бизнеса.

11. Итоги продаж в 2016 г. — несколько тысяч пользователей.