1 октября 2019 г.

Как развивается ИТ-рынок в России и в мире? Как цифровизация бизнеса отражается на ИТ-бюджетах и потоках инвестиций, какие из новых технологий наиболее интересны для интеграторов и иных участниках ИТ-канала? Эти актуальные и самые что ни на есть прикладные темы затронула в своём выступлении в ходе MERLION IT Solutions Summit 2019 Елена Семеновская, директор по исследованиям IDC в России и СНГ.

Позитивные вибрации

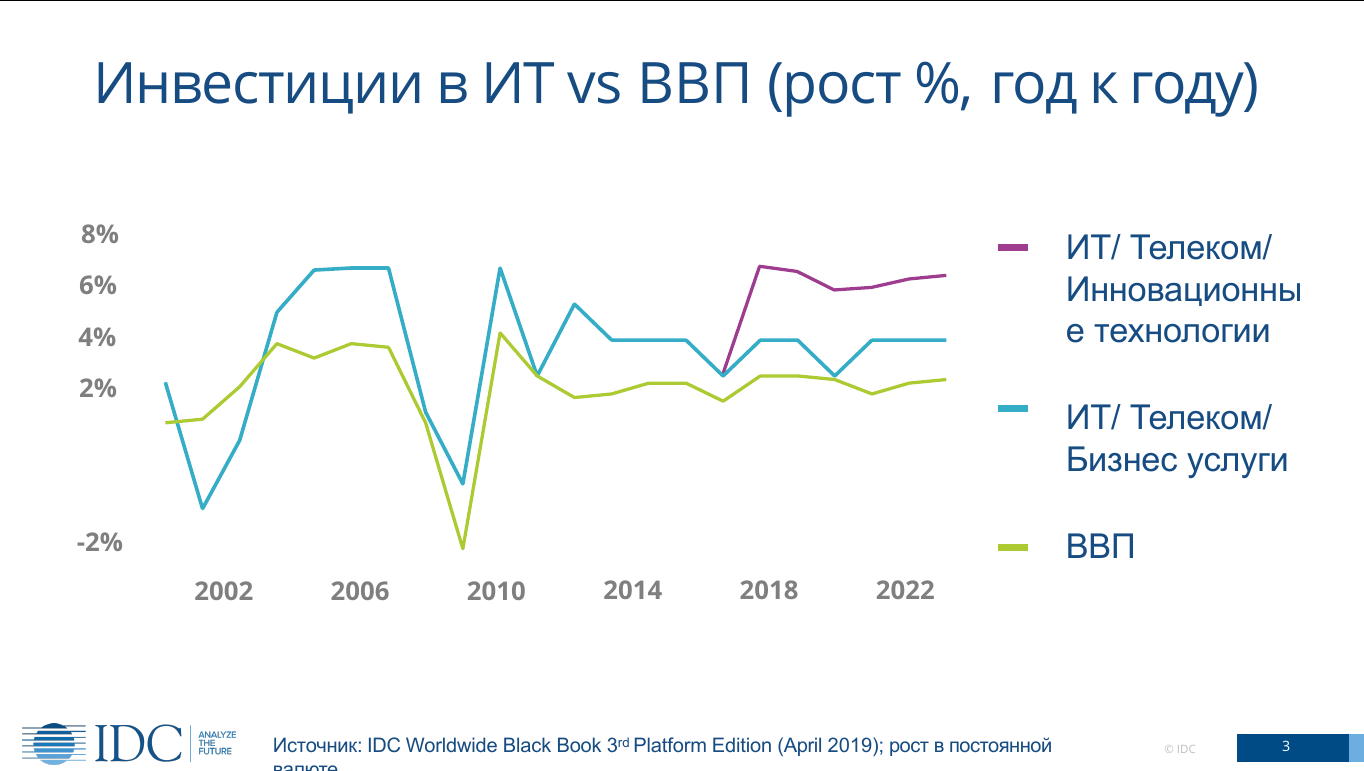

Не секрет, что динамика рынка высоких технологий очень хорошо коррелирует с общим состоянием экономики на любом локальном рынке и в мире в целом (см. рис. 1). Рост или падение ИТ и телекома напрямую соответствуют колебаниям ВВП, однако начиная с 2017 г. начинает значимым образом выделяться некий высокотехнологичный сегмент с существенно более позитивной динамикой. Это как раз то, что называется инновационными технологиями: спрос на них растёт даже в те моменты, когда традиционные ИТ ощутимо замедляются. С чем же связано столь необычное поведение?

Как выясняется, спрос на высокотехнологичные инновации поддерживают в последние пару лет поставщики облачных услуг. В особенности те, что располагают существенными в планетарных масштабах (а не только в пределах локальных рынков) мегаЦОДами, hyperscale data centers: AWS, Google, Alibaba Cloud, Azure. Эти компании видят (и сами активно формируют) спрос на облачные услуги, готовятся к дальнейшему его нарастанию, и потому продолжают развивать свою инфраструктуру. Именно это развитие оказало крайне позитивное воздействие на рынок в 2018 г.

Общий рост расходов на ИТ в мире в

Даже если оставить за скобками малопредсказуемые политические факторы, драйверов для бурного развития традиционных ИТ остаётся крайне мало. Наращивание мощностей ЦОДов, в том числе и hyperscale, нормализуется, а потребители их услуг начинают чувствовать себя гораздо увереннее и выбирать поставщиков более придирчиво в успевшей уже сформироваться высококонкурентной среде. Сегмент смартфонов по-прежнему в застое: потребители, зачарованные сладкими напевами о несравненным преимуществах вот-вот грядущих сетей 5G, продолжают откладывать обновление своих актуальных 4G-аппаратов.

Наконец, в целом стабильным остаётся рынок ИТ-услуг, в отдельных сегментах которого, впрочем, видна положительная динамика. Это бизнес-консалтинг и проектно-ориентированные услуги, связанные с цифровыми инициативами: аналитикой больших данных, Интернетом вещей (IoT), искусственным интеллектом (ИИ). Поставщики цифровых услуг, они же сервис-провайдеры — в сегментах коммуникаций, облачных услуг, управляемых сервисов — едва ли не единственные сегодня действительно массово инвестируют в инфраструктуру. Фактически, именно они стимулируют развитие ИТ-рынка в целом. Более того, они не только продолжают покупать уже доступное оборудование, но и поддерживают инновации своими инвестициями, делая таким образом инновационные продукты и решения доступными всему рынку. ИИ, IoT, дополненная и виртуальная реальности, периферийные вычисления — все инновационные технологии добираются в итоге до заказчиков благодаря поставщикам услуг. Эту тенденцию хорошо отражает распределение продаж инфраструктурных продуктов (серверов, СХД, коммутаторов) по областям применения (см. рис. 2).

Россия цифровая

По меткому замечанию Елены Семеновской, практически для каждого глобального ИТ-бренда российский рынок генерирует в среднем 1% оборота, — это достаточно устоявшееся эмпирическое правило. Для поставщиков оборудования, впрочем, процент чуть выше: по темпам роста рынка аппаратного обеспечения в

Отрадно, что в 2018 г. российский ИТ-рынок последовал мировому тренду и вырос на рекордные почти что 18% (см. рис. 3). Здесь сыграли и общемировые факторы, то же самое обновление парка ПК. Однако для России весьма характерными оказались такие тенденции, как консолидация и реорганизация в различных индустриях. В частности, происходила межиндустриальная концентрация: компании одного сектора покупали компании других секторов, бизнес в целом взял курс на укрупнение. Учитывая риск санкций, многие игроки закупали впрок и оборудование, и ПО, что также внесло свой вклад в опередившие прогноз темпы роста отечественного ИТ-рынка. Но всё же основным его драйвером в IDC считают процесс цифровизации.

Процесс этот действительно идёт, невзирая на определённый скептицизм со стороны многих участников рынка (который, как подчеркнула Елена Семеновская, всего год назад был куда более заметен). Практический процесс цифровизации затрагивает сегодня крупный бизнес в нефтегазовой и металлургической отраслях, компании с госучастием, госсектор в целом. Да, разумеется, у них большие бюджеты, что упрощает изыскание средств на цифровизацию. Но этот процесс обязательно пойдёт и дальше, начавшись с крупных игроков: ведь, вступая в бизнес-взаимодействия с ними, и более скромные по масштабам компании вынуждены будут подключаться к цифровым платформам. Цифровые сервисы активно развиваются в ритейле и у телеком-операторов, у поставщиков разнообразных услуг, в том числе облачных провайдеров («Яндекс», Mali.ru, SberCloud).

Белогривые лошадки

Весь ИТ-рынок движется в облака: согласно проведённому IDC в 2018 г. опросу среди 5700 респондентов по всему миру, 81% компаний планеты уже используют в своей повседневной работе публичные облака, 86% — частные. Это на 30% больше, чем в

Кроме того, стремительно растёт количество данных, которые накапливают и с которыми оперируют компании. С этими данными надо уметь обращаться, извлекать из них прямую выгоду, так что аналитика больших данных, наиболее адекватным образом реализуемая именно как облачный сервис, — тоже серьёзный драйвер глобального рынка облаков. Точно таким же драйвером выступает и развитие ИИ. Ну и самое тривиальное, но оттого никак не менее актуальное, — модернизация ИТ-инфраструктуры: в слабо предсказуемых экономических реалиях гораздо разумнее оказывается не инвестировать безоглядно в аппаратное и программное обеспечение on-premises, а серьёзно задуматься над тем, не арендовать ли необходимую в данный момент инфраструктуру у облачного провайдера как услугу.

В развитии облачного рынка IDC выделяет три важнейших направления: консолидацию поставщиков облачных услуг, «cloud native»-приложения и мультиоблачный инструментарий. Консолидация — действительно крайне важный тренд: аналитики уверены, что через какое-то время на рынке останется буквально четыре мегаплатформы в роли провайдеров облачных услуг, — остальные окажутся либо поглощены, либо вытеснены. Почему? Да потому, что поставщикам ПО так гораздо легче будет разрабатывать облачные приложения, гарантируя их работоспособность в любом доступном заказчику облаке и возможность с лёгкостью переместить однажды приобретённое (или арендованное как услуга) приложение с одной облачной платформы на другую.

И потребителю облачных услуг тоже оказывается проще получать сервисы — аренду инфраструктуры и различных приложений — чрез единый интерфейс, в который будут сведены предложения ограниченного числа действующих на этом рынке поставщиков. Поэтому тема управления несколькими облаками действительно очень важна. Комбинируя доступные у различных облачных провайдеров сервисы с теми, что реализованы on-premises на базе собственной инфраструктуры, заказчик наиболее гибким образом может организовывать ИТ-обеспечение своего бизнеса.

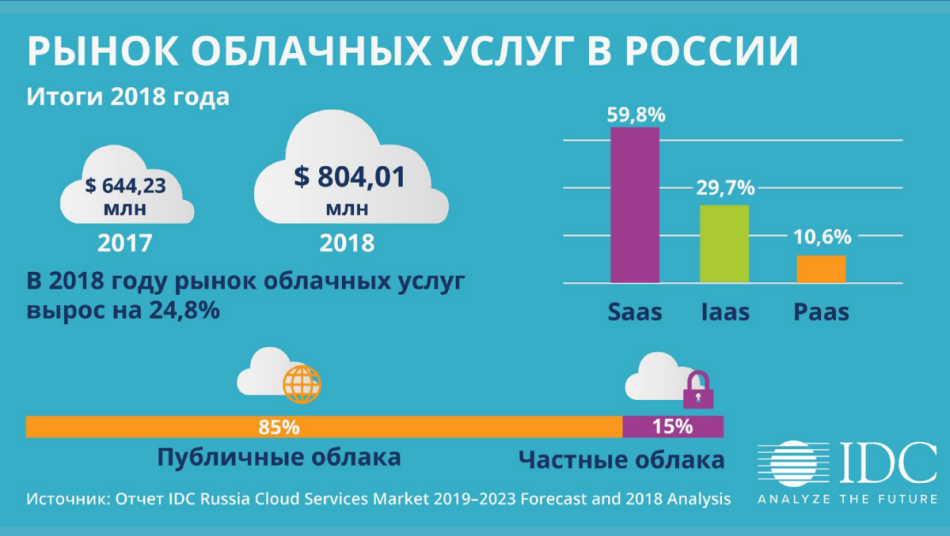

Российский рынок облачных услуг по данным IDC в 2018 г. вырос почти на четверть по сравнению с

Вещи, край и аналитика

Для чего бизнесу нужен IoT? Исследование IDC выявило три главных причины: повышение эффективности внутренних бизнес-процессов, снижение операционных затрат, улучшение качества продуктов. Это непосредственные задачи, которые напрямую касаются деятельности компаний в целом, и потому инвестировать в них коммерсанты практически всегда готовы. В целом аналитики фиксируют переход рынка IoT от судорожного, «хайпового» развития к ровному, достаточно осознанному росту. Здесь наблюдается сильная отраслевая специфика: лидируют во внедрении отдельных элементов и платформ Интернета вещей транспорт, производство, энергетика, потребительский сегмент (умный дом). Сдерживают же развитие этого рынка проблемы безопасности, ограниченная масштабируемость и острая нехватка квалифицированных специалистов (в особенности — в сфере аналитики данных, собираемых подключёнными умными вещами).

Периферийные или, как их ещё называют, краевые вычисления (edge computing) — тема, тесно связанная с Интернетом вещей. В Европе, как выяснила IDC в 2018 г., 60% компаний уже обрабатывают данные либо целиком, либо частично на той самой периферии, где те генерируются элементами IoT (см. рис. 5). Любопытно, что активнее всего эксплуатирует IoT в связке с edge computing финансовый сектор: одна из наиболее распространённых здесь задач — контроль банкоматов на предмет наличия установленных злоумышленниками скиммеров или иного нештатного оборудования и ПО.

Тенденция к развитию периферийных вычислений сегодня в целом прослеживается очень чётко. Её поддерживают производители инфраструктуры, поскольку edge computing снижает нагрузку на ЦОДы и на каналы передачи информации, позволяет быстрее обрабатывать данные, быстрее принимать на их основе решения и действовать. Строго говоря, в разрезе цифровизации бизнеса и всей экономики в целом задача быстрого принятия адекватных решений оказывается первичной. Если она не решается, то всё прочее вовсе не имеет ни малейшего смысла: цифровизация процессов должна приводить к существенному ускорению реакции на изменения в них.

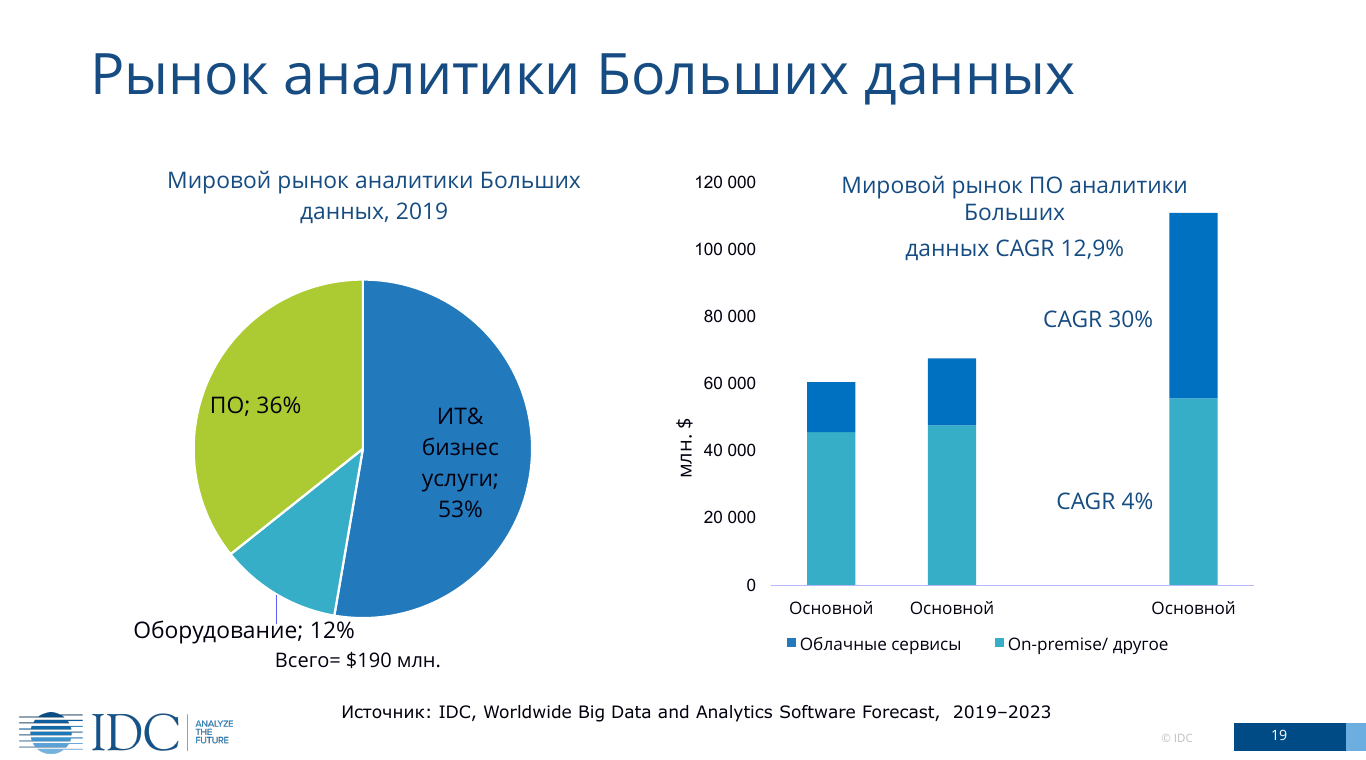

Именно поэтому рынок аналитики больших данных оказывается сегодня в особенно хороших условиях (см. рис. 6): все предпосылки для его развития налицо. Это высокий спрос на ИТ-решения, стабильный рост, стабильный приток инвестиций. При этом на оборудование идёт лишь 12% от общего объёма этого рынка (данные 2019 г.): 53% — это ИТ- и бизнес-услуги, 36% — ПО. Роль данных по всему миру растёт по мере развития цифровизации: уже более 90% компаний в 2019 г. сталкиваются с необходимостью анализа больших объёмов данных, в том числе неструктурированных.

Работа более половины сотрудников в современных компаниях так или иначе связана с данными, и аналитика больших данных в скором времени должна попросту стать одним из элементов повседневного производственного процесса в любой отрасли хозяйства. Простор для деятельности интеграторов здесь огромен — особенно с учётом того, что как раз для аналитики больших неструктурированных данных вполне допустимо применение уже сегодня существующих разработок в области ИИ (машинного обучения, глубокого обучения).

Рынок в целом сегодня движется в сторону сервисной модели. Облака, услуги, аутсорсинг, консалтинг — всё это крайне перспективно. И для поставщиков ИТ становится чрезвычайно важно знать индустрию, досконально разбираться во всех тех инновационных решениях, о которых говорилось выше. Это довольно сложно: нынешний заказчик капризен, избалован обилием предложений. Он хочет, чтобы работающий с ним партнёр понимал как работает не только то предприятие, на котором внедряется ИТ-решение, но и конкретный цех, и конкретный станок, выступающий как часть этого решения. Облака дают быстрый доступ к инновациям, и у локальных игроков здесь есть преимущество, — это отличные новости для участников канала, непосредственно контактирующих с конечными заказчиками. Главное — непрерывно оставаться в технологическом тренде и развивать свою экосистему в сотрудничестве с прогрессивными вендорами и умным дистрибьютором.

Завершая своё выступление в ходе MERLION IT Solutions Summit 2019, Елена Семеновская дала ответ на краеугольный для партнёрского, канального бизнеса вопрос: кто сегодня принимает решение об инвестициях в ИТ? Оказывается, ИТ-директора по-прежнему сохраняют своё влияние (см. рис. 7). Да, 24% инициатив рождаются в бизнес-ветвях управления компаниями, и CIO лишь знакомятся затем с принятыми другими директорами решениями. Но во всех остальных случаях ИТ-директора так или иначе принимают самое живое участие в планировании и распределении инвестиций. На деле, связанные с ИТ проекты успешны лишь тогда, когда CIO и ИТ-департаменты в целом выступают их неотъемлемой частью.

Источник: Максим Белоус, crn.ru