27 июля 2017 г.

Исследовательская компания CONTEXT опубликовала результаты очередного исследования состояния ИТ-канала в России СhannelWatch June 2017.

Говоря об итогах прошедшего года, большинство опрошенных участников канала (71%) оценивают развитие своего бизнеса в 2016 г. положительно. При этом 61% ставят оценку «хорошо», а 10% — даже «очень хорошо».

Прогнозируя развитие бизнеса в текущем году, респонденты настроены также оптимистично: 56% полагают, что его состояние улучшится по сравнению с 2016 г.; 35% — что сохранится на прошлогоднем уровне, и только 9% ожидают ухудшения.

Что же препятствует сейчас восстановлению и дальнейшему развитию бизнеса в канале сбыта в России?

Вопреки ожиданиям главный тормоз не финансирование. Только 16% опрошенных называют финансирование «постоянной проблемой». В то же время 35% говорят, что в данный момент это не проблема, а для почти половины респондентов (46%) финансирование — это лишь «иногда возникающая проблема».

Рассказывая более конкретно о трудностях, все же связанных с финансированием бизнеса, респонденты называют следующие обстоятельства: просроченные платежи и большие отсрочки оплаты — 54%, необходимость увеличения финансирования со стороны производителей и оптовиков — 41%, трудность получения банковских кредитов и займов — 37%, стандартные платежи — 11%, сложности с приобретением страховки — 3%, другое — 2%.

Подавляющее большинство опрошенных реселлеров производят закупки нужного товара одновременно у нескольких дистрибьюторов, 31% из них — у более чем 10.

В последние годы все большую конкуренцию традиционным дистрибьюторам составляет онлайн розница, в том числе и в России. На вопрос «Вы покупаете товары в онлайн рознице, а не у дистрибьютора?» утвердительно ответили 63% опрошенных участников канала, отрицательно — 35%.

Основных причин обращения к этому альтернативному источнику поставок две: наличие товара (ее назвали 53% респондентов) и лучшая цена (37% респондентов). Значение других факторов весьма несущественно: например, скорость доставки отметили 5%, а простоту ведения бизнеса, стоимость доставки или быстрый ответ — только по 1% опрошенных.

Как показывают имеющиеся данные, этот год начался для отечественного ИТ-рынка в целом успешно. В большинстве сегментов и товарных категорий продажи растут по сравнению с прошлым годом.

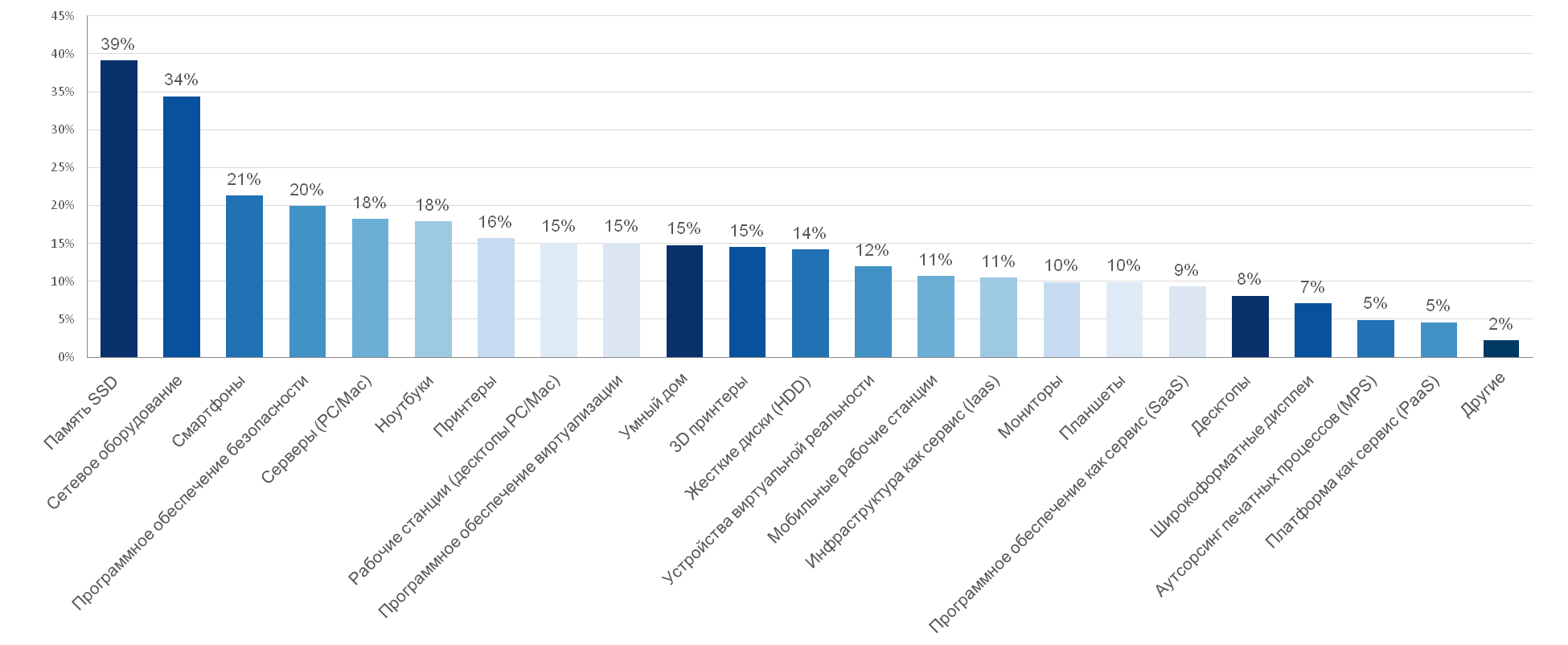

Судя по данным опроса CONTEXT (рис. 1), это память SSD и сетевое оборудование — так считают соответственно 39 и 34% опрошенных.

Как известно, «ИТ-облачность» в нашей стране неуклонно усиливается. Облачные сервисы становятся все более доступными и распространенными. Но, как показывают данные CONTEXT СhannelWatch June 2017, роль в этом канала сбыта, к сожалению, пока не столь велика — лишь 26% респондентов сообщили, что в их портфеле уже есть облачные сервисы, покупаемые в основном у производителей и дистрибьюторов.

Правда, еще 33% опрошенных сообщили, что все же планируют начать покупать облачные сервисы в следующем году. При этом подавляющее большинство предпочло бы продавать сервисы вендора, предлагаемые либо им самим (62%), либо дистрибьютором (46%). На продвижение своего собственного брендированного облачного сервиса, предлагаемого вендором или дистрибьютором, рассчитывают лишь менее 20% опрошенных. В то же время 41% респондентов эта тема сейчас вообще не интересует. Самая главная причина, говорят участники канала, — ожидаемый спрос не оправдывает необходимые инвестиции.

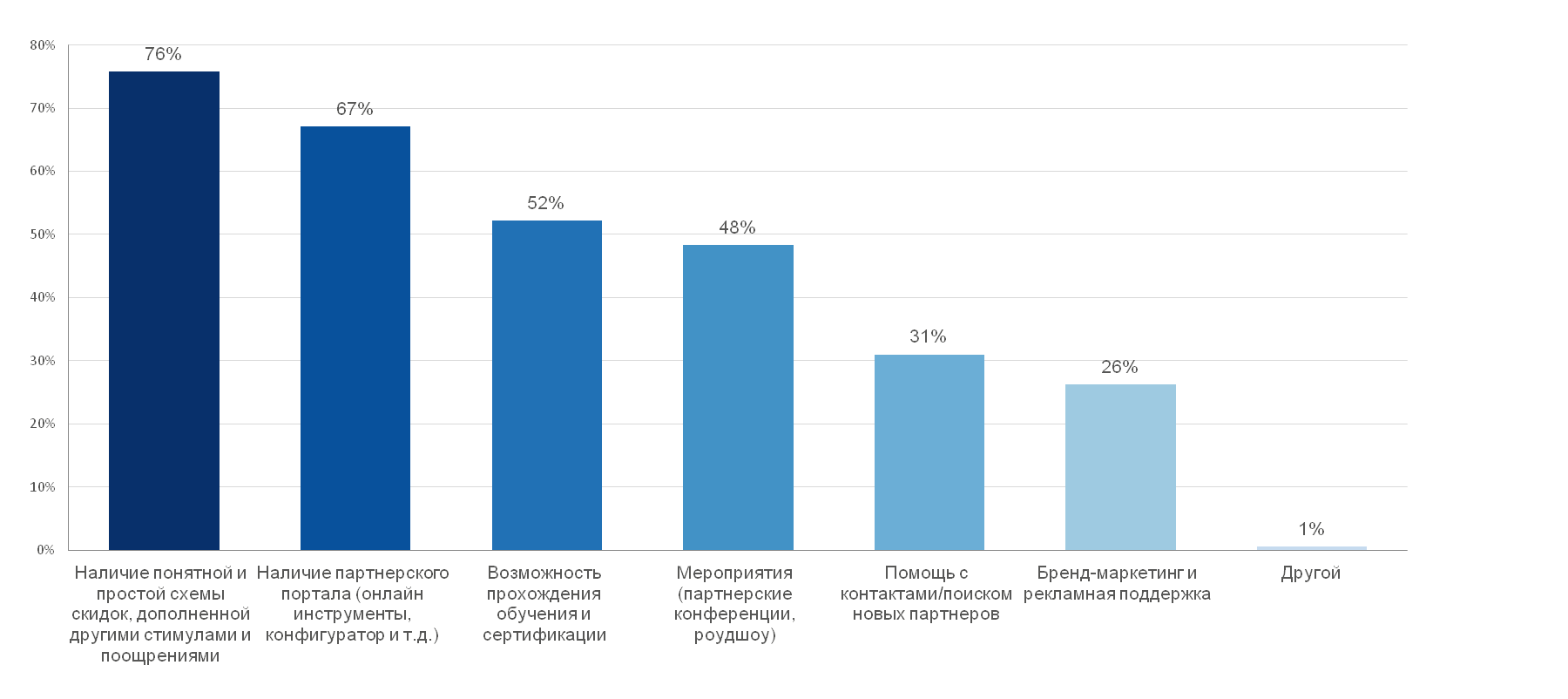

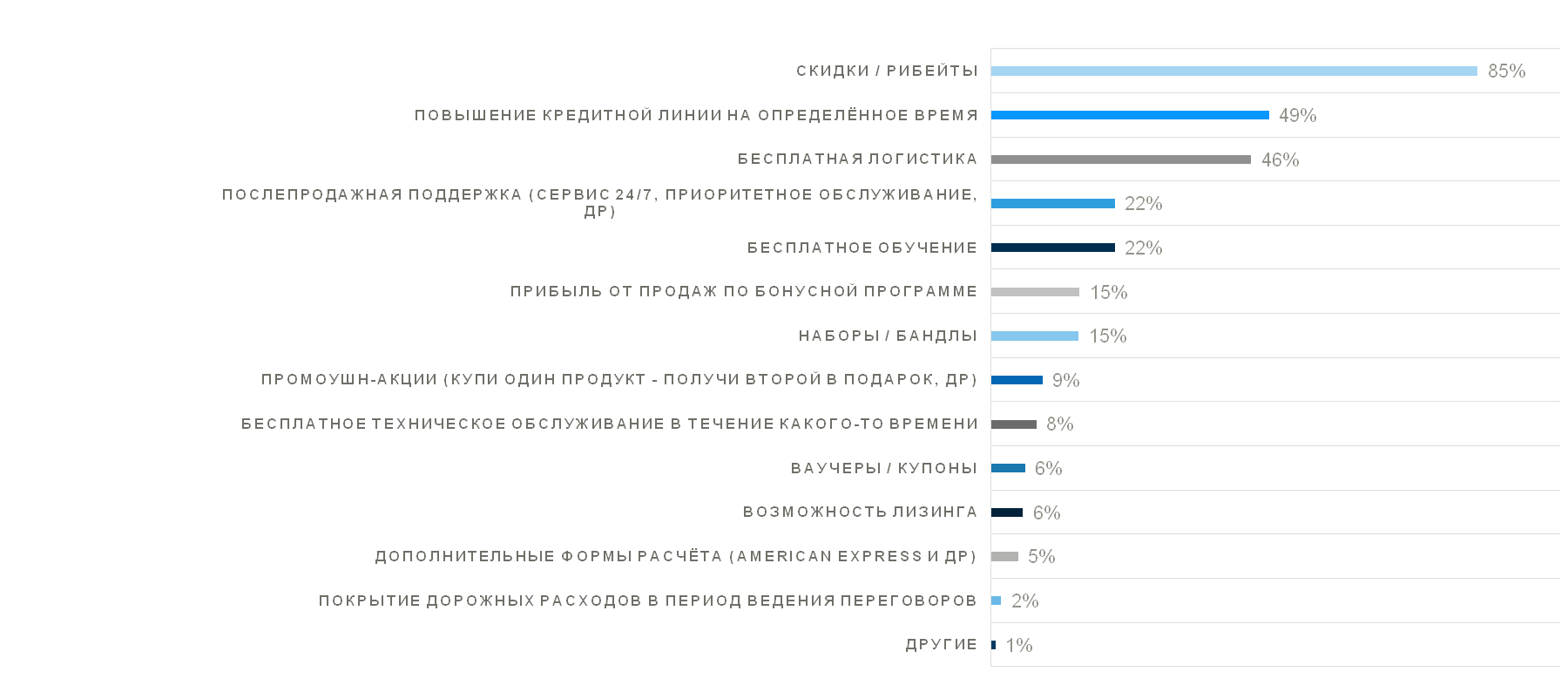

И в заключение интересные данные из CONTEXT СhannelWatch June 2017 о маркетинговом взаимодействии в канале, см. рис. 2 и 3. В частности, наиболее важными стимулами для канала являются скидки и рибейты (85% ответов), что вполне ожидаемо. Кроме того, реселлеры ценят повышение кредитной линии (49%) и бесплатную логистику (46%).

Профиль респондентов

В ходе исследования было опрошено всего 961 человек из России (всего в общемировом исследовании приняли участие около 7500 человек), из которых 33% — владельцы и директора компаний, а 39% — другие топ-менеджеры и руководители отделов.

Более 80% компаний небольшие, в том числе 55% с численностью персонала от 10 до 99 человек, а 26% совсем малые — менее 10 человек.

39% отнесли свою компанию к категории «VAR/системный интегратор/корпоративный реселлер», 12% — «реселлер для СМБ», а еще 7% — как «реселлер офисного оборудования». Кроме того, встречаются «компьютерные магазины» (8%) и «розничные магазины» (4%), дистрибьюторы широкопрофильные и специализированные (в сумме 7%) и др.

Источник: Александр Плитман, CRN/RE