На прошедшей в феврале 2007 г. конференции EXCnange Eastern Europe (см. CRN/RE № 5/2007) одним из главных событий стал доклад Монти Корнелла, директора по исследованиям CMP Channel Group, о состоянии ИТ-рынка в Центральной и Восточной Европе в 2006 г. Исследование, результаты которого и представил Корнелл, проводилось Институтом обучения и переподготовки партнеров (IPED) при CMP Technology совместно с фирмой Advanced Alchemy (Великобритания) при спонсорстве Sun Microsystems.

По телефону и через Интернет были опрошены 379 респондентов, что, по мнению авторов проекта, «является репрезентативным для рынка Восточной Европы; допустимый предел ошибки составляет ±5% при доверительном интервале 95%».

32,2% опрошенных ведут свой бизнес в России, 34,1% — в Польше, 16,5% — в Чехии, 17,2% — в Венгрии. Среди респондентов преобладали небольшие компании — оборот 57,1% из них в 2006 г. не превышал 500 тыс. долл. Компании с объемами продаж от 500 до 999 тыс. долл. составили 14,7% опрошенных, от 1 до 4,9 млн. долл. — 12,1%, от 5 до 9,9 млн. долл. — 7,0%, от 10 до 49,9 млн. долл. — тоже 7%, от 50 до 99,9 млн. долл. — 1,5% и от 100 до 250 млн. долл. — 0,7%.

Почти четверть респондентов ожидает в 2007 г. повышения своих доходов на 6–10%, 15,5% компаний считают, что их обороты не вырастут, 41,8% опрошенных планируют рост бизнеса на уровне 11—30%. Данные исследования показывают, что в целом средний рост доходов у компаний-респондентов составит чуть более 14%.

Авторов исследования интересовало, какие направления деятельности являются для VAR’ов из Восточной Европы ключевыми, кто их основные клиенты, каков объем бизнеса «среднестатистической» компании и т. п.

Основные выводы, к которым пришли представители IPED, таковы.

Максимальный доход (34,8%) в 2006 г. восточноевропейские VAR’ы получили от продажи оборудования; 24,5% оборота пришлось на продажи и внедрение ПО; 13% им принесли услуги по консалтингу; 23,6% — другие услуги, оставшиеся 4,1% — прочее.

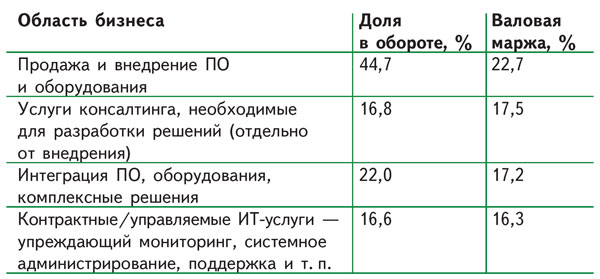

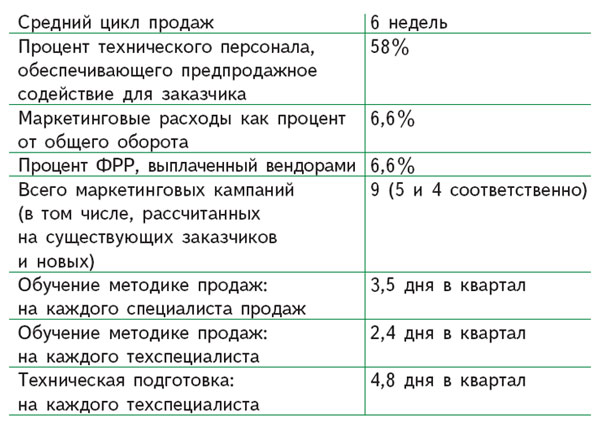

Распределение доходов от четырех основных направлений деятельности и уровень валовой маржи по каждому из них приведены в табл. 1. Средневзвешенная валовая маржа составила 18,4%.

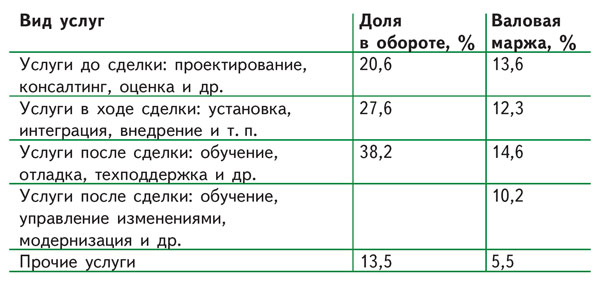

Каким образом распределялись доходы VAR’ов от услуг и уровень маржи по различным их видам, показано в табл. 2. Средневзвешенная маржа от услуг составила 11,2%.

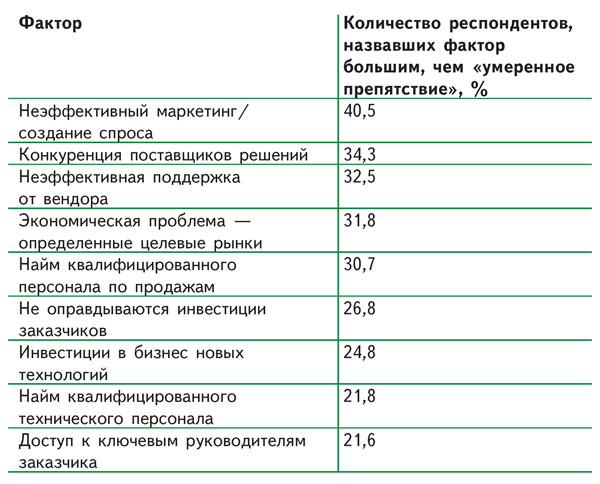

Что мешает росту бизнеса восточноевропейских ИТ-компаний (табл. 3)? Респондентам было предложено оценить препятствия по семибалльной шкале, где 1 означает «вообще не препятствие», а 7 — «главное препятствие». Как выяснилось, большинство из них главными помехами считают неэффективный маркетинг, неумение создать спрос на свои услуги, а также конкуренцию с другими поставщиками решений и слабую поддержку от вендоров. Как и в России, в других восточноевропейских странах серьезной проблемой для роста компаний является кадровый дефицит.

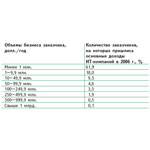

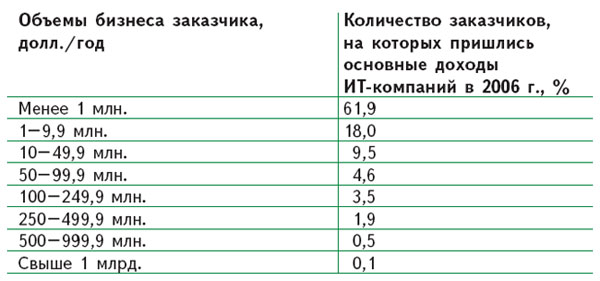

Среди опрошенных 25% компаний имели за год менее 50 клиентов, 60% — более 100. Остальные 15% — от 51 до 99. А «средний» восточноевропейский поставщик решений в течение года работает с 66 заказчиками. При этом 61,2% заказчиков ИТ-компаний относятся к категории небольших, с оборотом до 1 млн. долл. в год (табл. 4).

В основном в бизнесе респондентов преобладали мелкие сделки — на сумму менее 1 тыс. долл. (41,9%). 28,7% сделок были заключены на суммы от 1 тыс. до 4,999 тыс. долл., 17,4% — от 10 тыс. до 24,999 тыс. долл., 2,7% — от 25 тыс. до 99,999 тыс. долл. Оставшаяся доля — сделки свыше 100 тыс. долл.

Более 80% дохода восточноевропейские VAR’ы получили в 2006 г. от продажи горизонтальных (требуют небольших изменений в зависимости от размера заказчика и специфики отрасли) и заказных (перестраиваются в зависимости от специфики заказчика, но не отрасли) решений. На них пришлось соответственно 41,2 и 41,6% объемов продаж. 17,3% обеспечили продажи в основном отраслевых вертикальных решений, которые перестраиваются в зависимости от специфики отрасли, а не размера заказчика.

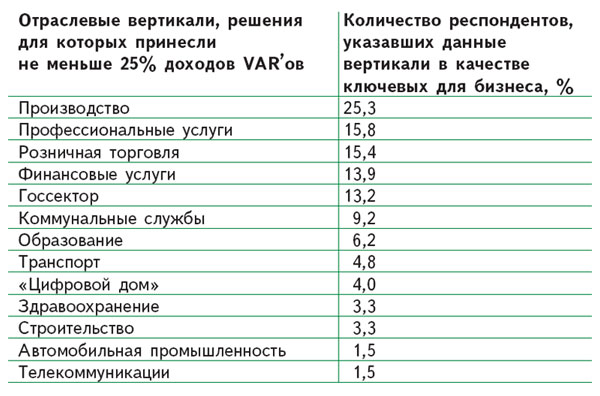

Наиболее важными вертикальными рынками (табл. 5) — теми, при работе с которыми ИТ-компании получили не менее 25% дохода в 2006 г., — были названы «производство» (более 25% опрошенных), «профессиональные услуги», «розничная торговля». Автомобильная промышленность и телеком-компании оказались в аутсайдерах — на заказчиках из этих отраслей смогли получить существенную часть своих оборотов лишь по 1,5% поставщиков решений.

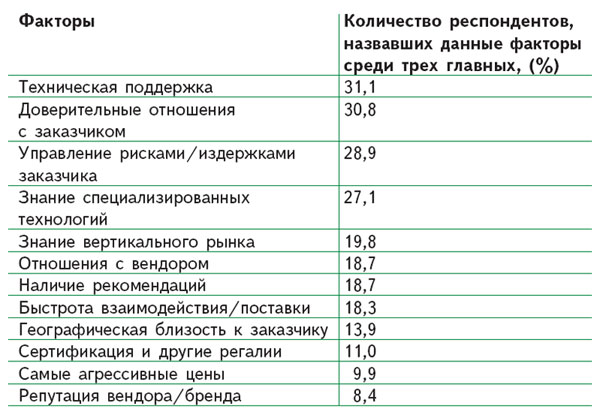

Восточноевропейские компании наиболее ценными своими качествами, выделяющими их среди конкурентов и помогающими убедить заказчика, чаще всего называют уровень технической поддержки, доверительные отношения с заказчиком, способность управлять рисками/издержками заказчика, а также знание специализированных технологий. А реже всего они при переговорах с клиентом ссылаются на агрессивные цены и репутацию вендора, продукцию которого предлагают. К таким выводам пришли исследователи, проанализировав ответы респондентов на вопрос: «Каковы ваши главные преимущества и основные отличия (не более трех)?». Полный список факторов позиционирования ИТ-компаний приведен в табл. 6.

Стратегическими вендорами для восточноевропейских VAR’ов, согласно данным исследования, являются HP, Microsoft, IBM, Intel, Acer, Oracle, LG и Asus. Они были названы респондентами среди трех «самых важных».

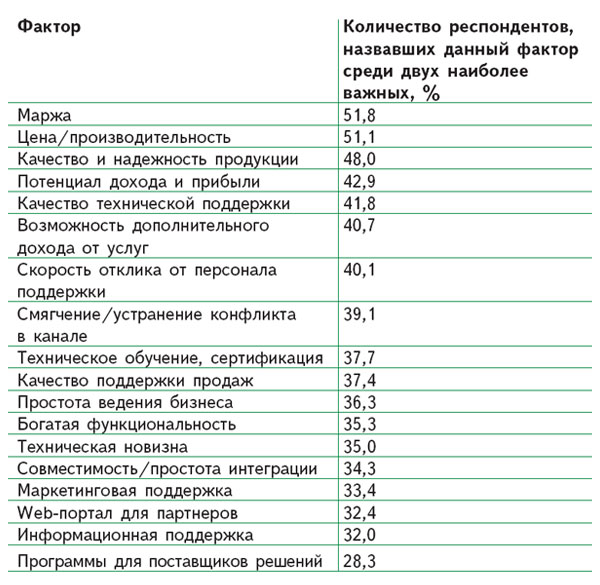

При выборе производителя продукции (табл. 7), которая станет основой решений для заказчиков, ИТ-компании прежде всего ориентируются на маржу, соотношение цены и производительности, а также на качество продукции. Наименее важными факторами для них являются различные программы поддержки — маркетинговая, информационная и т. п.

Те же программы поддержки становятся для VAR’ов важными, когда решение о стратегическом партнерстве с вендором уже принято и началась повседневная работа. А слабую поддержку вендора назвали среди основных препятствий росту бизнеса почти треть респондентов.

Представители ИТ-компаний считают, что наиболее эффективными для повышения прибыльности их бизнеса являются программы ключевых вендоров, связанные с предоставлением компенсационных скидок (рибейтов), помощь в подборе заказчиков, наличие прямой связи с вендором, послепродажная поддержка продукции (табл. 8). В ходе исследования респондентам было предложено выбрать два наиболее важных для них фактора поддержки и оценить их от 1 (неэффективно) до 5 (очень эффективно).

Наличие у вендора фондов развития бизнеса относят к наиболее важным для повышения собственной прибыльности лишь около трети респондентов. И полученные фонды тратят далеко не все. Основной причиной этого представители ИТ-компаний назвали «отсутствие времени» — 87,5% опрошенных. У 50% поставщиков решений нет специального персонала, чтобы заниматься «освоением» фондов. 37,5% респондентов не используют фонды потому, что считают программы вендоров чересчур сложными. У четверти опрошенных «нет внутренней координации приоритетов». Кроме того, 25% компаний не умеют измерять эффективность маркетинга.

В докладе Корнелла приведены общие причины неиспользования фондов от вендоров, без разбивки ответов от тех компаний, для которых этот вид компенсации является важным, и тех, которые его таковым не считает. Можно предположить, что VAR’ы, которые видят в фондах пользу, скорее всего, найдут и время, и персонал для того, чтобы эффективно потратить дополнительные средства, а также смогут разобраться с запутанными условиями программ и, возможно, даже оценить результат от потраченных усилий и денег.

Те ИТ-компании, которые воспользовались фондами, начисленными вендорами, активнее всего тратили их на маркетинг (66,9%). 10,9% средств были использованы на проведение исследований, 7,9% вложены в подготовку и сертификацию персонала, 3,8% были выплачены в виде премий, а оставшиеся 3,5% — потрачены на приобретение демотехники.