Осенний сезон 2010 г. закончился, и мы хотели бы подвести некоторые его итоги. Настроения на ИТ-рынке действительно поменялись в лучшую сторону, об этом свидетельствует положительная динамика продаж основного оборудования.

В целом за первые три квартала российский рынок вырос на 9% в денежном выражении. Предварительные данные и экспертная оценка IV квартала1 говорят о том, что мы вправе ожидать роста рынка по итогам 2010 г. больше 10% и, возможно, превышения показателей самого успешного 2008 г.

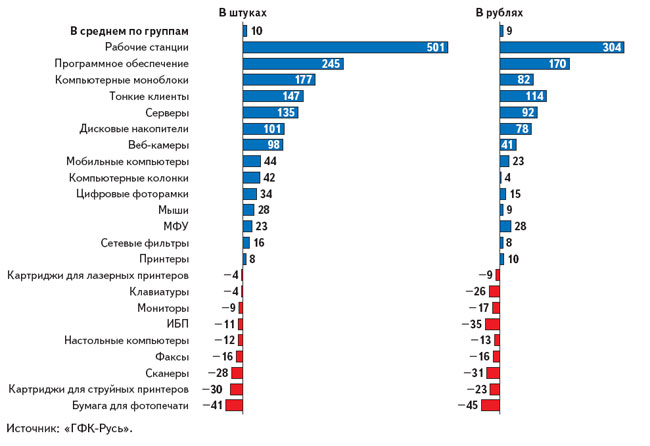

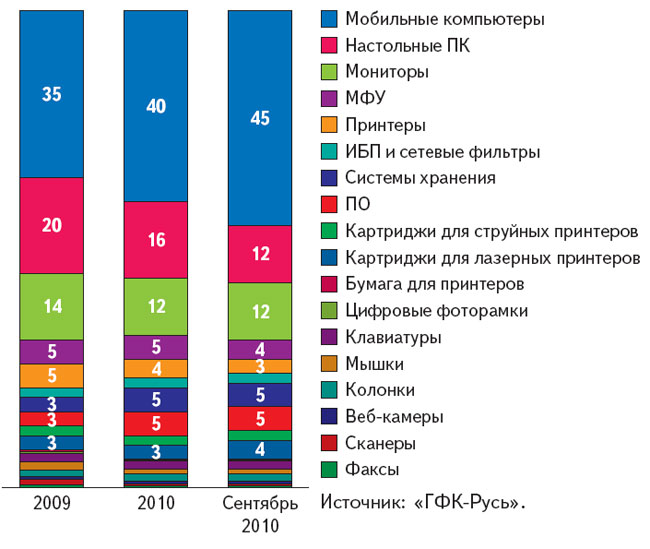

Среди драйверов рынка компьютеры (мобильные, нетбуки, моноблоки, серверы), программное обеспечение, мультимедийные устройства (веб-камеры, колонки), дисковые накопители и периферия (устройства ввода, лазерные печатающие устройства). В аутсайдерах — расходные материалы, факсы и сканеры.

Обзор ИТ-рынка по основным2 продуктовым сегментам

По оценкам «ГФК-Русь», объем рынка мобильных компьютеров по итогам 2010 г. может достичь 5 млн. штук (положительная динамика продаж месяц к месяцу не прекращается с мая, при этом количество нетбуков превысит 1,1 млн. штук), а настольных ПК — 3,8 млн. штук.

Прогнозы на 2011 г. по рынку мобильных ПК довольно оптимистичные: ожидается рост на 15–20% в натуральном выражении. Что касается настольных ПК, то здесь, скорее всего, рост может прекратиться или даже произойдет спад на 5–7%.

Рынок мониторов в 2010 г. прибавлял достаточно уверенно, но снижение цен на новые мониторы существенно замедлило его динамику в денежном выражении. За первые три квартала 2010 г. было продано примерно на 6% больше мониторов по сравнению с прошлым годом. Рынок мониторов больше не повторяет динамику рынка ПК, его тренд ориентирован на собственный цикл обновления.

Продажи 17-дюйм мониторов почти полностью переместились в бизнес-канал и сократились вдвое по сравнению с прошлым годом. Сегмент 22-дюймовых устройств стал основным в потребительском канале, и на него и большие размеры приходится основная часть пикового сезонного спроса.

В течение года активно росли продажи мониторов с LCD-подсветкой, и к концу III квартала достигли 13% объема рынка в целом и 20% объема продаж мониторов в электробытовом канале3.

В связи с тем, что в конце прошлого года реализовывался отложенный в разгар кризиса спрос, рост рынка мониторов по сравнению с прошлым годом оказался минимальным. Существенного превышения докризисных объемов можно ожидать в следующем году с ростом темпов замены 17-дюйм мониторов на предприятиях на более современные модели.

Рынок ИБП достаточно быстро восстановился и к концу 2010 г. объем продаж превышает прошлогодний более чем на 17%. Основной рост происходит за счет регионов, следуя за их насыщением компьютерами. С увеличением доли среди настольных компьютеров энергоэффективных неттопов на базе процессоров с малым энергопотреблением и интегрированным графическим ядром рост продаж мощных настольных ИБП серьезно замедлился. Можно ожидать, что и в будущем мощность основной части продаваемых ИБП не превысит 450 Вт. Потенциал роста рынка настольных ИБП ограничен сокращением доли настольных компьютеров и наращиванием продаж ноутбуков.

В наступающем году рост продаж ИБП вряд ли превысит докризисные темпы и будет определяться в основном темпами замены старого оборудования.

Рынок беспроводных роутеров и точек доступа стал одним из самых динамичных в 2010 г. Быстрое развитие беспроводных сетей и бурный рост продаж ноутбуков, нетбуков и веб-буков4 создали базу для стремительного развития сегмента беспроводных коммуникационных устройств. Рост этого рынка составлял в 2010 г. от 15 до 40% в месяц в зависимости от региона. Появление на российском рынке новых производителей коммуникационных устройств и предложение недорогих и простых в установке моделей начального уровня дают основания ожидать продолжения активного развития этого рынка и в следующем году.

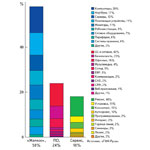

Несмотря на постепенный рост сегментов программного обеспечения и услуг, больше половины рынка ИТ приходится на продажи оборудования (см. рис. 2). Свыше 57% из них — на компьютеры, где наиболее динамично развивается сектор ноутбуков.

Среди сервисов наиболее значимым является ремонт, составляющий 48% этого сектора.

Для системных интеграторов, в отличие от компьютерной розницы, более значимыми, однако, остаются услуги по инсталляции оборудования и консалтинг.

Продажи операционных систем и офисного ПО составляют значительную часть рынка программного обеспечения. Доля этого сегмента поддерживается в том числе и продолжающейся в стране активной борьбой с нелицензионным ПО.

Доля ПО и услуг в обороте компьютерной розницы в 2010 г. выросла на 27 и 50% соответственно, но основную часть их продаж по-прежнему составляет оборудование.

В то же время системные интеграторы в связи с падением маржи на продажах собственно ИТ-техники серьезно увеличили долю программного обеспечения и услуг. В результате доля оборудования в их продажах сократилась до 47% в 2010 г. (по сравнению с 57% в 2009-м).

Обзор ИТ-рынка по основным каналам продаж

Кризис прошлого года заканчивается, дно пройдено во II–III кварталах 2009 г. Спад сильнее всего затронул корпоративный сектор, включая госзакупки. До этого показывающий впечатляющие темпы роста канал терял во II–III квартал 2009 г. по 30–50% продаж (год к году), в то время как розничные продавцы ограничивались снижением в размере 20–25%. В IV квартале 2009 г. рынок начал постепенно восстанавливать свои позиции, причем розничные каналы продаж чувствовали себя намного увереннее, чем корпоративные. В настоящее время каналы отыгрывают в среднем по 10% к прошлогодним показателям, восстановление корпоративных продаж происходит медленнее, чем розничных.

Вес различных каналов дистрибуции5 в общем объеме ИТ-рынка претерпевает ежегодные изменения, однако можно отметить и некоторые общие черты: хотя ИТ-специалисты6 (традиционная компьютерная розница и системная интеграция) остаются основными игроками на ИТ-рынке, вес их из года в год становится менее значительным. Корпоративный канал и системная интеграция показывают неизменное увеличение доли продаж канала с июня 2010 г.

В денежном выражении ощутимый рост массового канала происходит в традиционно высокий период возвращения из отпусков (август—сентябрь) и во время новогодних продаж (декабрь—январь). В это время электробытовыми сетями проводятся полномасштабные промо-кампании, в результате чего вес массового канала на рынке увеличивается на 30–40%. В этом году активная фаза подготовки к школе началась еще раньше — в июле.

Активно формируется еще один розничный канал — телеком-специалистов7. Они довольно давно начали вводить в свой ассортимент ИТ-продукты и в 2010 г. смогли еще больше нарастить вес канала, хотя это непросто, учитывая, что основной их ИТ-ассортимент составляют нетбуки.

Поканальная динамика продаж свидетельствует, что именно телеком-розница выходила из кризиса максимально быстрыми темпами и сейчас демонстрирует рост продаж, в 2–3 раза превышающий показатели прошлого года.

У массового канала, который формируется в основном электробытовыми сетями, второй результат по скорости роста, продажи канала к периоду отпусков превышали показатели 2009 г. в среднем в 2 раза, в то время как традиционная компьютерная розница отметилась самым стабильным ростом (15–20% год к году).

Корпоративный канал и системная интеграция почувствовали на себе влияние кризиса наиболее остро и начали выход «в плюс» лишь в середине этого года. Динамика устойчиво положительная, что позволяет оценивать перспективы этих каналов с осторожным оптимизмом.

Разные темпы выхода из кризиса каналов могли стать следствием разного ассортимента. Например, телеком (TCR) — в настоящее время самый мобильный канал, вес в товарообороте мобильных решений максимальный по сравнению с другими каналами. А ведь именно мобильные компьютеры стали драйвером рынка в этом году. Рост доли ноутбуков и нетбуков за 2 года увеличился более чем на 20%.

Все каналы активно наращивали продажи мобильных компьютеров, в то время как клиенты корпоративного канала больше уделяли внимания компьютерам (настольным, серверам, рабочим станциям), программному обеспечению, мониторам и расходным материалам.

Каналы по-разному формируют продажи компьютеров в своем ассортименте. Самым быстрорастущим форматом за последние три года стали нетбуки. Благодаря своей компактности, малому весу, длительному времени работы от аккумулятора и доступной цене они очень привлекательны в качестве второго компьютера. Интересны они и для молодежи (школьников и студентов). Конкуренцию нише малых и легких форматов в будущем составят такие устройства как интернет-планшеты. Хотя вендоры и утверждают, что места хватит для всех, возможно, через пару лет нетбук трансформируется в планшетник.

Как ни странно, нетбуки составили конкуренцию не только мобильным ПК других форматов, но и настольным. С начала 2009 г. самое значительное падение цен наблюдалось на настольные моноблоки, это обеспечивало очень хорошие темпы продаж и рост доли данного формата. Например, в электробытовом канале доля моноблоков достигла 9% в продажах настольных ПК (рост в 3–4 раза с начала года). Моноблок становится привлекательным решением не только для домашнего использования из-за экономии пространства и эргономики, но также для офиса, поскольку его стоимость близка к стоимости десктопа с внешним монитором. Мы ожидаем, что установившееся к концу 2010 г. соотношение цен будет сохраняться и на протяжении следующего года.

Набирает ход интернет-торговля ИТ-товарами. Можно сказать, что 2009–2010 гг. стали началом активного формирования электронной коммерции. Хотя в целом по России доля ее невелика, этот канал обладает высоким потенциалом для роста. Например, в европейских странах вес электронной коммерции в розничных продажах по ИТ-рынку составляет 15–20%. Аналогичный уровень достигнут и в Москве. Причины, по которым активно развивается канал, связаны не только с развитием Интернета, но и с изменениями в сознании покупателя. Интернет-торговля позволяет экономить время, т. к. нет необходимости обходить магазины в поисках более выгодной цены. Она безопасна: предоплата в большинстве случаев не требуется; подразумевается доставка, что особенно важно, если речь идет о крупногабаритном товаре; покупатель получает возможность лучше осознать свои потребности и найти именно то, что ему подходит наилучшим образом. Ассортимент интернет-канала значительно шире, чем в большинстве магазинов. Плюс интернет-ретейлер может следовать гибкой ценовой политике.

Изменения в каналах сбыта

В результате кризиса существенно сократилось число дистрибьюторов ИТ-оборудования, с которыми одновременно работает розничный продавец (см. табл.). Ужесточение конкуренции, расширение товарных портфелей дистрибьюторов и сокращение их количества — все это привело к тому, что в 2010 г. среднее число поставщиков у дилеров выравнялось для различных каналов и размеров фирм. При этом количество постоянных поставщиков больше сократилось у магазинов компьютерной розницы.

Расширение портфелей дистрибьюторов привело к тому, что число розничных компаний, работающих только с одним поставщиком, удвоилось. Кроме того, существенно меньше стало компьютерных магазинов, которые поддерживали широкий ассортимент, работая одновременно с 10 и более дистрибьюторами.

В компьютерной рознице не осталось компаний, ставящих неценовые преимущества дистрибьютора выше, чем предлагаемые цены и условия платежа (см. рис. 4). Ассортимент, сроки поставки и наличие товара одинаково важны в этом канале, но в первую очередь компьютерная розница ориентируется на цены дистрибьютора, поскольку сталкивается с острой ценовой конкуренцией. Значение кредитных линий после кризиса изменилось, и треть компьютерных магазинов не принимает их во внимание при выборе дистрибьютора.

Для системных интеграторов, в связи с сокращением числа дистрибьюторов, ассортимент стал важнейшим параметром выбора, более значимым, нежели цена. С другой стороны, товарному предложению дистрибьютора интеграторы придают существенно меньшее значение, чем компьютерная розница.

Достаточно мрачные прогнозы 2009 г. сменились в 2010 г. уверенностью в будущем восстанавливающегося ИТ-рынка. Менее 2% системных интеграторов прогнозируют сокращение продаж в следующем году и не более одного из пяти опасаются стагнации рынка. Остальные уверены в его быстром восстановлении и возврате к докризисным объемам и темпам роста.

Среди представителей компьютерной розницы, ориентирующихся непосредственно на настроения потребителей, вообще нет компаний, ожидающих негативных перемен.

В целом участники ИТ-рынка ориентируются на рост и активно инвестируют в развитие.

* * *

Позитивные показатели 2010 г. могут стать тенденцией, если мы вспомним о потенциале ИТ-рынка, о том, что ИТ являются важнейшим ресурсом модернизации общества, его развития. Государство выделяет среди приоритетов развитие широкополосного интернет-доступа, увеличение числа интернет-пользователей, внедрение электронного правительства, развитие электронных СМИ, коммерческую эксплуатацию сетей 4-го поколения. Все это внушает осторожный оптимизм по поводу того, что инвестиции в ИТ будут приходить не только от домашнего пользователя, но и от корпоративного рынка. Хотя импортная зависимость от поставок ИТ-оборудования достаточно высока, Россия могла бы занять одну из ниш мировой ИТ-индустрии: ПО, Интернет и др.

Российские регионы показывают наибольшие темпы роста продаж ИТ-продуктов, и в ближайшие 5–10 лет положение не изменится. ИТ-рынки растут, развиваются, сегментируются, но для полного насыщения в регионах еще далеко. Интернет может стать инструментом и катализатором преодоления гетеросинхронности развития российских регионов.

Дмитрий Лавникович, старший консультант по маркетингу «ГФК Русь».

1 Информация от розницы об увеличении объема покупок населением в кредит, росте складских запасов розницы и нарастающих предновогодних поставках в канал дистрибьюторами.

2 «ГФК-Русь» анализирует продажи не всех групп традиционных ИТ-товаров. В частности, отсутствует сетевое оборудование корпоративного уровня.

3 Подробнее о структурировании каналов продаж ИТ-продукции, используемом «ГФК-Русь», см. врезку.

4 Синоним — интернет-планшеты.

5 Подробнее о структурировании каналов продаж ИТ-продукции, используемом «ГФК-Русь», см. на с. 12.

6 Термин «ГФК-Русь».

7 Термин «ГФК-Русь».