Рынок ПО постепенно восстанавливается после кризисных потрясений, хотя, как считает ряд экспертов, медленнее, чем рынок ИТ-оборудования. Ведущие дистрибьюторы программных продуктов в целом довольно благополучно пережили трудное время. В этом обзоре они рассказывают о том, как развивался их бизнес на протяжении последних трех лет, какие изменения произошли и происходят в дистрибуции ПО и в партнерском канале, каковы прогнозы на ближайшее будущее и какие категории ПО могут стать драйверами роста.

Год восстановления бизнеса

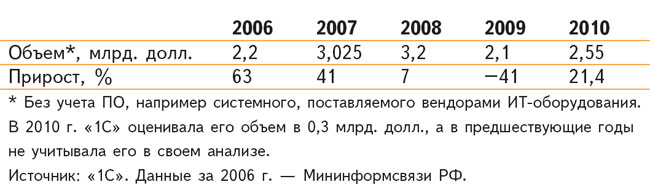

На фоне предшествующих кризисных лет результаты 2010 г. можно считать довольно успешными. По оценкам компании «1С», продажи лицензионного ПО выросли в целом* на 21,4% по сравнению с 2009 г. У ряда ведущих дистрибьюторов темпы роста в прошлом году превышали среднерыночные, иногда весьма значительно, некоторым удалось превзойти докризисный уровень продаж.

Так, в компании OCS продажи ПО увеличились примерно на 80% по сравнению с 2009 г., сообщает ее вице-президент Руслан Чиняков. В компании CPS, по словам генерального директора Александра Кузнецова, рост продаж составил 75% — компания «немного недотянула» до уровня 2008 г. Такого же показателя добился Центр дистрибуции группы компаний «Форус» (Иркутск), утверждает его руководитель Анна Обухова.

Василий Дубинин, генеральный директор компании SafeLine, «рапортует» об удвоении объемов бизнеса, но это обусловлено спецификой той ниши, в которой работает компания**, — средств ИБ.

«Мы считаем, что росли вместе с рынком, по некоторым позициям чуть лучше. Средний рост по компании составил 29%», — говорит Дмитрий Москалев, генеральный директор компании «МОНТ».

Объем бизнеса Softkey, сообщает генеральный директор Феликс Мучник, за прошедший год увеличился примерно на 30% и к концу финансового года (31 марта 2011 г.) превысил докризисный уровень.

Примерно о таких же — около 27% — темпах роста говорит и Михаил Прибочий, генеральный директор компании «Аксофт», поясняя: в частности, потому, что в портфеле дистрибьютора довольно много вендоров средств ИБ, чьи решения хорошо продаются даже в самые сложные времена.

Тем не менее в прошлом году рынок ПО в целом еще не вышел на докризисный уровень 2007–2008 гг., которые по многим показателям можно считать лучшими за всю историю российского ИТ-рынка.

Правда, есть и иное мнение. «По нашим оценкам, в 2010 г. общий объем рынка дистрибуции ПО вышел на уровень 2007 г. и превысил его», — утверждает Наталья Шмакова, продукт-менеджер ASBIS по продуктам Microsoft в России.

Кризис вынудил участников рынка многое пересмотреть в своих подходах к ведению бизнеса. Стало ясно, что период взрывного роста и легких денег миновал, и навсегда, нужно научиться считать свою реальную прибыль, оперативнее работать с запасами и дебиторской задолженностью, тщательнее подходить к выбору партнеров, стать привлекательнее для них, предоставляя больше сервисов, и т. д.

Неравномерное падение, неравномерный рост

Разные категории ПО пострадали в разной степени, и по некоторым докризисный уровень продаж уже восстановлен или превышен. Так, объем продаж инфраструктурных продуктов, по данным IDC, почти достиг уровня 2008 г.

Самыми «стрессоустойчивыми» оказались средства ИБ, прежде всего антивирусы, причем и в розничном сегменте рынка, и в корпоративном. По оценке Василия Дубинина, объем их продаж увеличился в 2–3 раза.

Сегмент средств ИБ «кризиса не заметил», отмечает Наталья Шмакова, наоборот, последние 3–4 года он растет примерно на 15–20% без учета курсовых разниц. А у компании ASBIS еще быстрее (и в корпоративном, и розничном сегментах) — ежегодный прирост порядка 50% в целом по всем вендорам, а по некоторым значительно выше.

«И на розничном, и на корпоративном рынке повысился спрос на антивирусы и относительно снизился на продукты Microsoft, при этом быстрее прирастали розничные продажи», — считает Анна Обухова.

Продукты Microsoft по-прежнему лидируют на рынке дистрибуции ПО, однако их доля падает. За годы кризиса значительно изменилась структура их продаж — резко сократилась доля ОЕМ-лицензий, что связано прежде всего с уменьшением объемов локальной сборки компьютеров и затуханием процесса легализации, вносившего до кризиса основной вклад в рост продаж ПО, в несколько раз увеличилась доля розничных продуктов.

По оценкам компании ASBIS, говорит Наталья Шмакова, в 2007 г. структура дистрибуции продуктов Microsoft на российском рынке выглядела так: 50% — ОЕМ-лицензии, 45% — корпоративные лицензии, 5% — ретейловые продукты. В настоящее же время доля ОЕМ-лицензий упала до 10–15%, зато доля розничных продуктов выросла примерно до 25–30%, остальное — корпоративные лицензии. Например, компания ASBIS в 2008 г. продала около 75 тыс. коробок с продуктами Microsoft, в 2009 г. — примерно в два раза меньше, а в 2010 г. уже около 120 тыс., и этот рост продолжается.

«Розничный рынок ПО в целом (если не принимать во внимание игровой и развлекательный софт) до кризиса, еще в 2007 г., находился на зачаточном уровне. Рост здесь начался в 2008 г. И если не учитывать период самой острой фазы кризиса в конце 2008-го — начале 2009 г., то он продолжался все это время», — считает Владимир Карпенко, руководитель отдела программных решений компании Treolan. Этому во многом способствовали и выход специальных версий продуктов по более привлекательным ценам (для дома и учебы), и рост рынка антивирусных решений, и выход в 2009–2010 гг. ожидаемых продуктов Microsoft — Windows 7 и Office 2010.

Снижение продаж ПО наблюдалось у всех розничных продавцов, отмечает Феликс Мучник, тем не менее компании Softkey удалось даже увеличить их, сделав ставку на не занятые ранее рыночные ниши, в частности запустить продажу электронных версий ПО и цифрового контента в розничных магазинах своих партнеров.

Резко нарастить продажи в розничный сегмент удалось в прошлом году компании CPS. Вот, по ее данным, их динамика за последние три года: 2008/2007 гг. — 28%, 2009/2008 гг. — 38%, 2010/2009 гг. — 104%.

Конкретизируя ситуацию на розничном рынке средств ИБ, Василий Дубинин отмечает значительный рост продаж антивирусов, Web-фильтров и межсетевых экранов для рабочих станций и комплексной защиты ПК. «Мы наблюдали явную тенденцию к формированию и насыщению рынка, к осознанию конечными пользователями того, что им необходимо. Многие уже с трудом представляют себе ПК без антивируса, хотя 3–4 года назад это было не так», — говорит он.

Корпоративные пользователи в условиях снижения объемов бизнеса и неопределенности ситуации стали гораздо более расчетливыми: тщательнее считали деньги, покупали только необходимое и только в нужном количестве, откладывали долгосрочные проекты (или вовсе отказывались от них) и закупки «на вырост». Нестабильная экономическая ситуация значительно повышала риски, связанные с реализацией сложных и длительных ИТ-проектов.

На экономический кризис наложилось и угасание волны легализации ПО. По мнению Владимира Карпенко, когда был пройден пик легализации в 2007–2008 гг., закончился и период бурного роста продаж ПО на корпоративном рынке. Сейчас, считает он, спрос здесь в целом остается примерно на том же уровне.

Не считая антивирусов, от которых заказчики отказывались в последнюю очередь, снижение продаж наблюдалось на всех фронтах, отмечает Феликс Мучник, а больше всего пострадала проектная деятельность — ПО, которое требует интеграции, внедрения и сопровождения.

«Мы отметили падение продаж, примерно в два раза более сильное (не считая антивирусов), чем по корпоративному „железу“, а восстановление прежних позиций произошло только к началу 2011 г. Корпоративным заказчикам гораздо проще было отказаться от закупок инфраструктурного или прикладного ПО, чем „железа“. Свои „две копейки“ в спад продаж ПО добавили снижение продаж оборудования как такового и высвобождение существующих мощностей из-за спада основных бизнесов и сокращений персонала», — говорит Руслан Чиняков.

По словам Вадима Городецкого, генерального директора компании Netkom, дистрибьютора программных продуктов IBM, лучше всего продавались те программные продукты, внедрение которых не требовало длительного времени, поскольку мало кто из заказчиков мог позволить себе излишние риски. «Наглядно прослеживалась тенденция: меньше срок внедрения — больше вероятность реализации проекта — больше покупок ПО, — говорит он. — Особняком в данном случае стояли проекты, связанные с госсектором. Конечно, и этот сегмент рынка сократился, но не так сильно, как рынок для частных компаний».

Зато продажи средств ИБ на корпоративном рынке по сравнению с 2007 г. выросли в 3–5 раз, радуется Василий Дубинин. При этом он выделяет два сегмента таких средств: решения общего характера (IPS, Firewall, антивирус, криптозащита) и специальные (решения DLP, решения UAM, защита виртуализации); первый сегмент демонстрирует быстрый рост, а второго в 2007 г. практически не существовало, он формировался в последние три года.

Отмеченная выше «живучесть» антивирусов (и в меньшей степени других средств ИБ), а также изменение структуры продаж продуктов Microsoft привели к значительным структурным изменениям в бизнесе ряда дистрибьюторов.

Так, компания CPS сообщает об увеличении за период 2007–2010 гг. доли продуктов в области ИБ с 31 до 48%.

В Центре дистрибуции группы компаний «Форус», по данным Анны Обуховой, доля продуктов Microsoft за эти годы упала с 70 до 30%, а доля антивирусов выросла с 9 до 39%; увеличилась также с 16 до 25% доля продуктов «1С» (прочее ПО — 5–6%).

В ASBIS доля антивирусов составляет сейчас примерно 12–15% всех продаж ПО (этот бизнес появился в компании только с 2009 г.). Доля продуктов Microsoft снизилась за счет появления новых продуктовых направлений, но относительно прошлых периодов объем продаж вырос, и компания ASBIS в 2010 г. стала дистрибьютором № 1 в России по продуктам Microsoft.

В компании «МОНТ» Дмитрий Москалев как положительный фактор оценивает увеличение доли специализированных решений (VMware, IBM, Autodesk), причем не за счет сокращения высокой доли традиционного портфеля Microsoft (здесь темпы роста в целом среднерыночные), а благодаря более активному развитию этих направлений.

Маржинальностью пришлось пожертвовать

Прибыльность бизнеса за время кризиса существенно снизилась, сетуют многие дистрибьюторы ПО.

Феликс Мучник: «По рынку тенденция была одна: маржинальность неуклонно падала».

Александр Кузнецов: «Маржинальность софтверного бизнеса значительно упала».

Владимир Карпенко: «Ощутимое снижение маржинальности на всех уровнях продаж».

«Последние три года рентабельность продаж ПО сокращается во всех каналах, за исключением ретейла, где она в целом сохраняется на уровне 20–25%», — говорит Наталья Бадьина, продукт-менеджер ASBIS по антивирусам в России.

Разумеется, в разных сегментах рынка и по разным категориям ПО ситуация неодинакова. При этом сохранилось «неравенство»: маржинальность ПО зарубежных вендоров ниже, чем российских.

В дистрибуции средств ИБ, по оценке Василия Дубинина, маржа практически не изменилась: «Можно говорить только о снижении оборотов в кризисный период. На корпоративном рынке основной доход зарабатывается услугами, консалтингом, проектированием. По сравнению с этим выгода от продажи продуктов не столь велика, и значительных колебаний нет».

Рентабельность продаж средств ИБ уменьшилась прежде всего в партнерском канале, отмечает Наталья Бадьина, причем особенно сильно пострадал рынок продуктов «Лаборатории Касперского» после изменения с 2011 г. партнерской программы вендора и прекращения практики управления ценообразованием в каналах продаж. Вместе с тем рентабельность здесь остается положительной: в дистрибьюторском канале — в среднем 5–7%, в партнерском — больше 10%, в ретейловом — свыше 30%.

Для Netkom, дистрибьютора программных продуктов IBM, маржинальность не изменилась, сообщает Вадим Городецкий.

Сравнительно благополучна ситуация и в сегменте инфраструктурных решений — по мнению Руслана Чинякова, здесь маржа для канала в целом осталась прежней, так что этот бизнес остается весьма привлекательным для партнеров.

Значительное падение маржинальности затронуло прежде всего массовые продукты. Наибольшую озабоченность дистрибьюторов вызывает продвижение продуктов Microsoft на корпоративном рынке.

«В корпоративном сегменте на продуктах этого вендора на сегодняшний день не зарабатывает никто — ни партнеры, ни дистрибьюторы. Прибыль формируется за счет рибейтов, продажи идут с нулевой, а иногда и с отрицательной рентабельностью. Эта ситуация негативно сказывается на развитии рынка. Рост происходит в основном за счет первичного спроса, инвестиции на рынке сведены к минимуму, компетенции в каналах продаж снижаются, поскольку идет процесс вымывания, прежде всего в партнерском канале, квалифицированных специалистов», — считает Наталья Бадьина.

«К сожалению, для многих компаний, работающих в корпоративном сегменте рынка, продажа ПО потеряла вместе с маржей свою привлекательность. В краткосрочной перспективе потребитель выиграл за счет снижения цены, но в долгосрочной это может негативно отразиться на рынке ПО — привести к снижению инвестиций в развитие и потере каналом квалификации», — говорит Владимир Карпенко.

В кризисный период участники рынка, и дистрибьюторы, и их партнеры в канале сбыта, вынуждены были бороться за поддержание приемлемого уровня прибыльности. Разными способами — сокращая издержки, активизируя работу с партнерами, акцентируя внимание на продуктах с более высокой маржей и т. д. Многие пытались выжить, прибегая в том числе и к демпингу. Некоторые наши собеседники именно в этом видят основную причину значительного снижения прибыльности бизнеса.

«С конца 2008 г. многие игроки стали демпинговать. Сделано это было для того, чтобы выжить на рынке, привлекая тех партнеров, которым ранее внимание не уделялось. Началась борьба за каждого партнера, а в отсутствие денег — за каждый рубль. Вернуться на прежний уровень маржинальности теперь очень трудно», — считает Александр Кузнецов.

Жизнь без НДС

В год начала кризиса вступил в силу (с 1 января 2008 г.) закон №195-ФЗ об освобождении от НДС поставок ПО, передаваемого по лицензионному соглашению.

Переход на работу по новым правилам, практика применения закона складывалась долго и трудно. Многие участники рынка просто не знали, в каких случаях его применять, не было четкого понимания, что считать сделкой по продаже ПО, а что — сделкой по передаче права пользования. Дистрибьюторам и партнерам пришлось провести огромную работу с вендорами по формулированию и уточнению соответствующих правил и условий, причем почти каждый вендор подходил к этому по-своему. После вступления закона в силу участникам сделок пришлось оформлять куда больше документов, чем раньше.

Прошло уже 3,5 года, но неразбериха на рынке продолжается до сих пор. «Некоторые поставщики продают одни и те же продукты с НДС, другие — без НДС. Для нас, как дистрибьютора, стало больше сложностей с бухгалтерией, так как необходим раздельный учет. Представители налоговых органов, видя при значительном обороте отсутствие НДС, увеличивают количество проверок. Они происходят ежеквартально», — говорит Александр Кузнецов.

Компания «Аксофт», работающая с большим количеством иностранных поставщиков, до сих пор затрачивает много сил на разъяснение требований российского законодательства в этой области, сетует Михаил Прибочий. В большинстве случаев это удается, однако некоторые вендоры, особенно из числа «экзотических» для российского рынка, не хотят или не могут воспринять их. «И тогда, к сожалению и недоумению наших партнеров и их заказчиков, мы вынуждены поставлять ПО с НДС. Впрочем, доля таких косных и несговорчивых контрагентов не слишком велика и какого-то заметного влияния на ситуацию не оказывает», — признает он.

Что же в итоге? Каков реальный эффект благих намерений государства? Не напрасны ли были усилия участников рынка? Мнения дистрибьюторов сильно различаются.

По словам Вадима Городецкого, отмена НДС в целом положительно повлияла на цены ПО и его доступность. «Это дало возможность снизить цены для корпоративных клиентов и конечных заказчиков. В этом большой плюс. К тому же по нормам ряда вендоров продажи софта подразумевали передачу неисключительных прав на использование ПО, ранее это приводило к разночтению: что есть неисключительное право, не облагаемое НДС, а что есть услуга, облагаемая НДС. К счастью, данный закон снял все эти вопросы», — говорит он.

Одобряет отмену НДС и Василий Дубинин: «Закон позволил существенно снизить цену на продукты, в том числе импортные, следовательно, ценовое предложение стало более интересным. Мы смогли предложить цены для заказчиков и партнеров, сохранив доходность и маржинальность своего бизнеса».

В целом изменение налогообложения упростило жизнь заказчикам, считает Михаил Прибочий.

«Дала ли что-то отмена НДС, сказать трудно. На наш взгляд, гораздо больший положительный эффект получился от перевода поставок лицензий ПО на поставки в форме передачи прав на использование. Это привело продажи программных продуктов в соответствие со здравым смыслом и законом о защите интеллектуальной собственности», — считает Владимир Карпенко.

Дмитрий Москалев и Руслан Чиняков акцентируют внимание на том, что рынок корпоративного ПО стал более прозрачным и понятным, уменьшились операционные риски.

«Наша позиция не поменялась — мы и в 2007 г. не видели в принятии этого закона value ни для партнеров или дистрибьюторов, ни для конечных пользователей, — утверждает Наталья Шмакова. — Ретейловые продукты не имели и не имеют льготы по НДС. Для корпоративных заказчиков также ничего не изменилось. До 195-ФЗ они принимали НДС к вычету, потом перестали это делать, на себестоимости это никак не отражалось. Единственное, компьютеры с предустановленным ПО стали дороже, но этот рост себестоимости в масштабах рынка некритичен».

Сходное мнение и у Александра Кузнецова: «Ничего положительного данный закон не принес».

Изменения скорее положительные

По оценкам компании ASBIS, до кризиса на ИТ-рынке России насчитывалось порядка 10 тыс. компаний. За последние три года ушла примерно 1/5 часть, и в настоящее время происходит определенная кристаллизация, укрупнение канала — на долю примерно 600–800 партнеров приходится более 80% бизнеса.

Оценивая происходящие в партнерской сети изменения, Михаил Прибочий считает их скорее позитивными: «С рынка были вынуждены уйти слабые компании, деятельность которых часто ломала бизнес крупным и успешным игрокам. Серьезные ИТ-компании также сумели обратить ситуацию себе на пользу, сократив издержки и повысив эффективность бизнеса».

Говоря об изменениях в партнерской сети компании SafeLine, Василий Дубинин оценивает их только положительно: меньше стало «дурных» продаж; сохранилось ядро; стало больше партнеров; они либо создали, либо расширили сервисные подразделения; появились запросы на создание дополнительных сервисов; продажи стали более технологичными, клиенто- и сервисно-ориентированными.

А вот наблюдения Руслана Чинякова, касающиеся партнеров OCS по инфраструктурному ПО. Во-первых, практически все стали уделять больше внимания развитию своих компетенций, что активно поощряют и вендоры, причем не только словами, но и различными бонусами в рамках партнерских программ. Во-вторых, партнеры, в том числе достаточно крупные, стали активнее работать с заказчиками из СМБ, поскольку в этом сегменте возник довольно существенный платежеспособный спрос на инфраструктурные решения. В-третьих, круг партнеров, как правило, пополняется не за счет вновь создаваемых компаний, а за счет фирм, ранее сфокусированных на «железе».

Большие изменения происходили в канале IBM, правда, не под давлением кризиса, а по воле вендора — в связи с объявленной год назад программой перехода на контролируемую дистрибуцию, рассказывает Вадим Городецкий. Основная цель этого шага — повышение профессионализма партнеров. Теперь эти компании должны иметь сертифицированных специалистов по всем группам программных продуктов, которые они намерены продавать. В результате для многих маленьких фирм, особенно региональных, продававших это ПО лишь от случая к случаю, вход на рынок ПО IBM оказался закрыт. Хотя это далеко не всегда означает отсутствие у них должной экспертизы — просто возврат инвестиций в сертификацию своих специалистов (не бесплатную) при малых объемах сделок оказался под вопросом, отмечает он.

Кризис сильнее всего сказался на работе с сетями магазинов, говорит Александр Кузнецов из CPS , «поминая» обанкротившиеся «Неоторг» и другие компании, которые не выполнили своих финансовых обязательств и попросту «кинули» дистрибьютора, а также немалое число «скрывшихся» с корпоративного рынка. Сейчас число партнеров постепенно увеличивается; естественно, учтя прежний опыт, компания старается работать только с надежными игроками.

Разумеется, дистрибьюторы не просто наблюдали за происходящим в партнерской сети, но и старались по мере своих сократившихся возможностей смягчить отрицательные последствия, повысить свою привлекательность и активизировать сотрудничество с участниками канала.

«За время кризиса мы внедрили множество новых сервисов для наших партнеров, что, безусловно, принесло свои плоды и укрепило взаимоотношения с ними, особенно с крупнейшими. Кроме того, много усилий было приложено к тому, чтобы расширить нашу партнерскую сеть, и в целом нам это удалось: за последние два года число партнеров по ПО практически удвоилось», — говорит Владимир Карпенко из Treolan.

Стало больше партнеров и у ряда других дистрибьюторов. Например, у «МОНТ» (компания открывала новые офисы в регионах, инвестировала в развитие профильного ИТ-канала, в результате канал стал более сфокусированным на ИТ), Softkey (правда, партнеры стали мельче, поскольку на месте одной обанкротившейся компании нередко появлялось несколько новых), Центра дистрибуции «Форус» (причем повысилась чувствительность партнеров к цене, качеству консультаций и срокам поставок).

Для рынка ПО имеет значение не размер, а качество партнерского поля, подчеркивает Юлия Гаврилова, продукт-менеджер ASBIS по лицензиям и ОЕМ-продуктам Microsoft в России. «Транзакционная модель бизнеса (ее основу составляет обработка запроса конечного пользователя, расчет спецификации и предоставление кредитных условий оплаты), которая до сих пор превалирует и в партнерском, и в дистрибьюторском каналах, да и по большому счету в бизнес-моделях значительного количества вендоров, себя исчерпала, а альтернатива в виде, например, решений на основе софтверных продуктов пока не сформирована. Процесс перехода от транзакционной модели к модели value add не просто затянулся, а по большому счету и не начался, чем во многом объясняется и резкое падение рентабельности продаж ПО», — считает она. Но это не следствие кризиса, а естественный этап в развитии рынка.

По мнению представителей компании ASBIS, необходимости в таком широком партнерском поле на рынке ПО, какое имеется сегодня, нет, поэтому «процесс очищения» и концентрации бизнеса в канале продолжится еще в течение нескольких лет; прогнозируется сужение и дистрибьюторского канала.

Бессменные лидеры

В целом расстановка сил на рынке дистрибуции ПО по сравнению с докризисным периодом не изменилась — с этим согласны все наши респонденты.

Основные игроки по-прежнему на рынке, в форме, никто не потерял важных контрактов с вендорами, если не считать происходящего с Verysell Distribution (но можно ли считать это последствием кризиса?), отмечает Руслан Чиняков.

«По сути, расстановка сил практически не изменилась, ключевые участники рынка присутствуют на нем и сегодня. Все они имеют многолетний опыт работы, в том числе в период становления рынка в 90-х, в кризис 1998 г.», — считает Дмитрий Москалев.

Тем не менее приходится признать: кризис серьезно повлиял на рынок дистрибуции ПО, привел к обострению конкуренции в канале. В том числе и потому, что в последние годы на рынок ПО стали выходить крупные широкопрофильные дистрибьюторы, ранее занимавшиеся только поставками оборудования и располагающие готовой инфраструктурой, широкой сетью реселлеров, обширными логистическими и финансовыми возможностями. В этих условиях труднее всего пришлось моновендорным дистрибьюторам.

«Прежние лидеры серьезно пересмотрели модель своего бизнеса — на рынке практически не осталось сугубо „логистических“ дистрибьюторов, — полагает Михаил Прибочий. — Ситуация вынуждала предлагать партнерам нечто большее, чем просто быструю доставку и приемлемые цены: консалтинг, помощь во внедрении, маркетинговую поддержку, электронный заказ». По его словам, компания «Аксофт» взяла курс на развитие сервисов для своих партнеров еще в 2007 г., поэтому в момент кризиса уже могла предложить им полный набор услуг, направленных на поддержку и развитие их бизнеса.

Но, возможно, говоря о почти исчезнувших «логистических» дистрибьюторах, он приукрашивает общую ситуацию, выдавая желаемое за действительное.

Например, у Натальи Шмаковой другое мнение. Она отмечает снижение роли дистрибьюторов на рынке ПО под влиянием таких факторов, как концентрация в партнерском канале, стагнация транзакционной модели бизнеса, рост влияния вендоров. «Падает уникальность дистрибьюторского канала, по сути, эти компании превращаются исключительно в логистических операторов, что должно в обозримом будущем привести или к изменению модели их работы, или к переходу на двухуровневую систему продаж ПО (без дистрибьюторов)».

«Борьба за лидирующие позиции на этом рынке продолжается, не исключено, что расстановка сил будет динамично меняться в ближайшее 2–3 года», — считает Владимир Карпенко.

Дистрибьюторы быстрее рынка

В отношении ближайшего будущего и участники рынка, и аналитики настроены оптимистично.

В частности, IDC ожидает в 2011 г. рост продаж ПО на российском ИТ-рынке не менее чем на 15% по сравнению с предыдущим годом. Отметим, что в I квартале 2011 г. IDC значительно повысила прогнозные показатели по сравнению с данными годичной давности. Темпы, может, и неплохие, но далекие от рекордных показателей лучших докризисных лет.

Некоторые ведущие дистрибьюторы рассчитывают на большее. Так, по мнению Дмитрия Москалева, в среднем рост на рынке дистрибуции ПО составит около 25–35%. По прогнозам компании CPS, — примерно 30%. Порядка 20–25%, предполагает Руслан Чиняков.

Все компании — участники нашего обзора заявляют о планах расти «быстрее рынка», причем они намерены превзойти не только довольно скромный прогноз IDC, но и более высокие собственные. При этом некоторые — значительно — как за счет развития бизнеса с существующими вендорами, так и путем привлечения новых. Так, в компании Safeline рассчитывают как минимум удвоить оборот. Центр дистрибуции группы компаний «Форус» планирует увеличить продажи в 1,5 раза; компания OCS — не менее чем на 50%.

Планируемый рост продаж компании CPS — 38%, хотя сейчас, по прошествии почти полугода, Александр Кузнецов надеется превысить этот уровень; среди наиболее активно развивающихся в компании направлений — ИБ, мультимедиа и САПР.

«В текущем году мы планируем рост

как минимум 35%, который, на мой взгляд, достижим как за счет собственно рыночного роста, традиционно активной позиции нашей компании в регионах, так и за счет появления в портфеле „Аксофт“ продуктов новых производителей ПО», — говорит Михаил Прибочий.

Говоря о вероятных драйверах роста бизнеса в канале сбыта в ближайшие годы, дистрибьюторы предсказывают прежде всего уверенный рост продаж ПО в сегменте ИБ, хотя и неравномерный по разным категориям продуктов. Здесь скажется в том числе и влияние закона № 152-ФЗ «О персональных данных».

Следующей волной роста (после систем документооборота, корпоративной почты, систем ERP и управления бизнес-процессами) станет бизнес-аналитика, прогнозирует Вадим Городецкий. Он также ожидает повышение спроса на все виды ПО, «заточенные» под мобильные устройства и позволяющие интегрироваться в различные сервисы для обмена информацией в Интернете (в связи с бурным развитием социальных сетей), на ПО мониторинга и обслуживания сетей всех уровней (в связи с продолжающимся быстрым развитием сферы телекоммуникаций) и хранилища информации.

На фоне общего повышения интереса к онлайн-покупкам программ в ближайшее время начнется частичное замещение традиционной дистрибуции ее электронной альтернативой, полагает Феликс Мучник.

Потенциальную угрозу развитию традиционного бизнеса может составить переход к реализации «коробочных» приложений в виде онлайн-сервисов из «облаков». Увлечение сейчас очень модное. Однако в России это направление все еще «в тумане», реального спроса на облачные решения, по мнению большинства участников рынка, практически нет. Пока идея таких вычислений скорее в красивых, но далеких от жизненных реалий презентациях, полагает Руслан Чиняков.

«Совершенно очевидно, что компании будут внедрять у себя облачные решения или полностью переходить на них, однако в ближайшие время резкого движения в эту сторону не произойдет», — полагает и Александр Кузнецов.

«В Северной Америке, где облачные решения начали продвигать на рынок два года назад, их доля, например в продуктах Microsoft, за этот период составила менее 1%. В России коммерческий рынок облачных решений по большому счету еще не начал формироваться. Поэтому рынок ПО будет меняться, интегрируя в себя эти решения, но это произойдет совсем не так быстро, как об этом сейчас говорят», — считает Наталья Шмакова.

* Без учета ПО, например системного, поставляемого вендорами ИТ-оборудования.

** SafeLine поставляет в основном программно-аппаратные решения в области ИБ и не выделяет отдельно продажи программных продуктов.