Обе модели продаж услуг и ПО медленно набирают популярность в России. Последние год-полтора были отмечены интересными событиями на этих тесно связанных фронтах. С точки зрения открытой статистики наиболее полным сводом данных о российском ИТ-аутсорсинге можно считать исследование «Российская индустрия аутсорсинга, 2011» , выполненное компанией in4media.

По данным Forrester Reseach, мировой объем ИТ-аутсорсинга в 2011 г. достигнет 254 млрд. долл., а его доля составит более 15% рынка ИКТ. ИТ-услуги и аутсорсинг вместе в 2011 г. выйдут на показатель 563 млрд. долл. и составят более трети мирового рынка ИКТ, оставив далеко позади поставки оборудования ИКТ и ПО.

Около половины всего объема ИТ-аутсорсинга в мире в 2011 г. составят услуги поддержки компьютерного оборудования и распределенных сред обработки данных, в том числе облачных вычислений. В регионе EMEA именно сегмент ИТ-аутсорсинга растет опережающими темпами: 18% в 2011 г., прогноз на 2012-й — 15%. Все остальные сегменты прибавляют чуть медленнее — на 1–5%. Российские компании по-прежнему не занимают значительного места в мировом разделении ИТ-труда и вряд ли положение изменится в обозримом будущем. На вопрос in4media: «Предоставляете ли вы услуги аутсорсинга на экспорт?» — 67,5% опрошенных ответили «нет и не планируем». Уже предоставляют такие услуги 21,1%, планируют в 2011 г. — 11,4%.

Исследование показало, что в сегменте ИТ-аутсорсинга явно растет специализация. Треть опрошенных компаний указали, что более 80% их сотрудников работают в сфере ИТ-аутсорсинга. Почти в половине опрошенных компаний более 60% сотрудников принимают непосредственное участие в оказании услуг ИТ-аутсорсинга. По сравнению с результатами прошлого года практически в два раза снизилось количество компаний, где доля занятых ИТ-аутсорсингом составляет менее 20% общего количества сотрудников. Аналитики in4media выделяют 27% компаний, от 20 до 40% сотрудников которых заняты в сфере ИТ-аутсорсинга. Более детальный анализ этой группы показал, что так отвечали в основном крупные компании. В 2009 г. большая часть этих компаний имела в штате только до 20% сотрудников, занимающихся ИТ-аутсорсингом. Авторы исследования делают вывод о том, что значительный рост количества занятых в данной сфере означает: ИТ-аутсорсинг становится все более выгодным бизнесом.

Неспециализированные компании уходят из этого сегмента: в 2008 г. было более 21% фирм с долей оборота на аутсорсинге до 10%, в 2009 г. — уже 20,4%, в 2010 г. — только 15,2%. Растет число высокоспециализированных компаний, чей доход на 75–100% «замешан» на аутсорсинге.

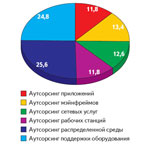

По оценке In4media, объем рынка аутсорсинга в России в 2011 г. превысит 1млрд. 290 млн. долл. В 2010 г. этот показатель составлял 1 млрд. 30 млн. При этом доля ИТ-аутсорсинга в общем объеме ИТ-рынка выросла с 25% в 2010 г. до 27% в 2011 г.

Структура российского рынка ИТ-аутсорсинга по типу поставщиков такова. Федеральные системные интеграторы — 39,2%, крупные специализированные сервис-провайдеры — 18,7%, региональные системные интеграторы — 16,8%, 14,1% — поставщики категории CMБ, 11,1% — международные компании.

По отраслям первенство в потреблении ИТ-аутсорсинга делят нефтегазовый и финансовый сектора. Телекоммуникации и связь и госорганы вместе с силовыми структурами — 3–4 места.

Ключевыми приоритетами ИТ-компаний являются расширение/трансформация портфеля услуг (82%), увеличение клиентской базы (71%), включая регионы, повышение качества обслуживания и квалификации персонала (39%) .

Картину развития ИТ-аутсорсинга ярче цифр рисуют состоявшиеся проекты, заключенные контракты. Несколько примеров дают представление о масштабах проектов, их территориальной распределенности, функциональности, отраслевой востребованности

Продление контракта с компанией «Русал» на поддержку базиса SAP с переводом инфраструктуры в корпоративное облако; недавно заключенный контракт с компанией «Рольф» на оказание услуг предоставления корпоративной инфраструктуры; поддержка инфраструктуры и рабочих мест компании «Фортум»; поддержка рабочих мест и инфраструктуры компаний «Пфайзер» и «Филипс» — все это проекты HP в России.

Сопровождение информационной системы органов прокуратуры РФ, комплексная поддержка ИТ-инфраструктуры, инженерной инфраструктуры, критичных подсистем ЦОДа «Х5 Ритейл Групп»; комплексная поддержка ИТ-инфраструктуры для Федеральной таможенной службы (ГНИИВЦ ФТС), управление и комплексная поддержка ИТ-инфраструктуры компании «Российский Алюминий», поддержка ИТ-инфраструктуры «Эрикссон» и ФГУП «Почта России» — это проекты компании «Открытые Технологии».

Поддержка инфраструктуры ИТ и связи объектов Минобороны РФ, более 300 площадок по всей стране (срок контракта: 10 месяцев); сеть быстрого питания «Ростикс» (35 объектов, офисы и рестораны в Приволжском, Уральском и Сибирском федеральных округах), сотни единиц оборудования на обслуживании — это проекты компании «Россервис».

Контракты с производственными компаниями «Форд мотор Компани», ООО «Тойота Мотор Мануфэкчуринг Россия», «ВНИИРА», «МРСК Северо-Запада», «ТГК-1», «Балттранснефтепродукт», «БалтТрансСервис», Санкт-Петербургский государственный университет — это проекты ГК «СофтБаланс» (Санкт-Петербург).

Еще несколько лет назад ни о чем подобном речь не шла. Очевидно, что отношение клиентов к аутсорсинговой бизнес-модели изменилось, и значительно. Об этом публично говорят и ИТ-директора, например Марина Аншина, ИТ-директор компании «Сибур-Русские шины».

Рост объемов аутсорсинговых услуг и развитие специализации потребовали от поставщиков сервиса определенных изменений, управленческих и организационных. Владимир Зайцев, директор департамента корпоративных услуг HP в России, говорит: «Мы используем методологию, многократно опробованную нашей компанией для сотен аутсорсинговых сделок: и в условиях роста, и в условиях падения рынка. Рост количества сделок лишь делает ее использование более оправданным».

Хияс Айдемиров, генеральный директор компании «Национальное Бюро Информатизации» (НБИ) сервисного центра ГК «Стинс Коман»: «Мы начали процесс внутренних изменений с внедрения собственного call-центра и реструктуризации бизнес-процессов. Линейное масштабирование численности не дает желаемых результатов. Следующее изменение — регламентация деятельности сервисного центра и упрощение структуры управления. Это позволило минимизировать число ошибок, связанных с „человеческим фактором“, и повысить скорость обработки и исполнения заявок (запросов). Еще одним изменением в компании стало усиление команды методологов ИТ-аутсорсинга и сервиса, а также сервис-менеджеров».

Андрей Федько, руководитель направления ГК «СофтБаланс», сообшает: «Мы изменили управленческие подходы, например передали некоторые функции по управлению развитием специалистов руководителям проектов, сняли их с руководителей направлений. С развитием программных продуктов „1С“ мы постепенно отказываемся от создания индивидуальных КИС, все чаще и чаще внедряя типовые программные продукты, отсюда и изменения спроса на компетенции кандидатов, сейчас мы больше ориентированы на поиск консультантов, методистов, а также программистов с высоким уровнем знаний СУБД».

Какие аргументы «за» и «против» аутсорсинга видят эксперты ИТ-компаний? Изменилось отношение к ИТ-аутсорсингу и среди крупных бизнес-заказчиков, которым наконец стало понятно, что этот вид услуги позволяет им сосредоточиться на профиле бизнеса, повышает прозрачность затрат и увеличивает гибкость компании в периоды роста/падения рынка, что, как следствие, приводит к повышению ее конкурентоспособности, считает Наталья Плотникова — начальник отдела Центра компетенций по сервису и аутсорсингу компании «Открытые Технологии».

Хияс Айдемиров относит к факторам «за» повышение уровня зрелости компаний — хоть и не такое масштабное, как хотелось бы. Но у заказчиков появилось осознание того, что непрофильные направления деятельности нужно отдавать на аутсорсинг. В перспективе трех-пяти лет аутсорсинг выгоднее, считает он, а уровень компетенций в ИТ-компании, занимающейся аутсорсингом, в большинстве случаев существенно выше уровня внутренней службы ИТ.

Факторов «за» достаточно, полагает Владимир Зайцев: «Это и взросление российских компаний, и выход их на международные рынки — а значит, и новые требования к ИТ. Это и достаточно длительное время после образования дочерних ИТ-компаний, и возникшие у владельцев бизнеса вопросы, связанные с их эффективностю. Это и выросший опыт аутсорсеров, работающих на российском рынке».

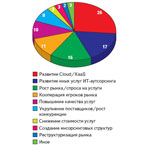

Заместитель генерального директора по развитию бизнеса «Россервис» Владимир Солощев причисляет к отрицательным факторам сохраняющиеся пока рудименты: страсть к натуральному хозяйству, недоверие ко всем во внешнем мире, вялое сопротивление ИТ-структур заказчиков экспансии «потенциальных могильщиков».

Большое количество стартапов, неспособных обеспечить требуемый уровень качества, но при этом существенно сбивающих цены на рынке и формирующих негативное отношение к ИТ-аутсорсингу, — вот фактор «против», по мнению Хияса Айдемирова. Дешевый сервис качественным не бывает. И кроме того, «против» играет сложившийся стереотип, что аутсорсер украдет конфиденциальную информацию, при том что статистика говорит об обратном, отмечает он.

Препятствуют развитию аутсорсинга некоторые юридические аспекты (скажем, требования о ежегодном перезаключении сервисных контрактов для госструктур), очень высокие, порой необоснованные, требования к ИТ-безопасности ряда компаний и все же недостаточная зрелость многих бизнесов для перехода к парадигме аутсорсинга ИТ, полагает Зайцев.

Среди основных факторов, препятствующих развитию рынка ИТ-аутсорсинга, можно отметить определенное недоверие к вопросам безопасности данных и экономической эффективности услуг, связанных с рисками, обоснованность которых не всегда очевидна, считает Наталья Плотникова.

Ключевой момент в том, что подобный вид услуг еще не имеет у нас общепринятых стандартов, полагает она. Главное в аутсорсинге — это определение меры ответственности подрядчика (аутсорсера), который берет на обслуживание наиболее критичные для бизнеса заказчика информационные системы. Эта ответственность сегодня формулируется в требованиях SLA и в тех или иных штрафных санкциях за их нарушение. Для заказчика здесь кроются значительные риски, но нередко у него нет альтернативы: ИС становятся столь сложными, что эксплуатировать их только собственными силами становится всё более и более накладно.

Кардинальные перемены в сфере аутсорсинга в России могут наступить только тогда, когда будут объявляться тендеры на оказание подобных услуг крупным госзаказчикам, считает Плотникова. Кроме того, необходимо как-то формализовать оценку уровня компетенции аутсорсера в тех областях, за которые он берется отвечать.

Софт как сервис

Software as a service, программное обеспечение как услуга, является одним из видов аутсорсинга, но этот сервис имеет ряд особенностей, в частности, он тесно связан с услугами аренды инфраструктуры.

Владимир Карпенко, старший консультант аналитического агентства J’son&Partners, дает такие определения нескольких связанных видов услуг, предоставляемых по модели аренды (XaaS). ПО как услуга (SaaS) — программное обеспечение, работа с которым происходит через Интернет (часто в окне браузера), с оплатой по мере использования, полным абстрагированием от «железа» и гарантиями доступности и производительности. Платформа как услуга (PaaS) — среда и набор инструментов для разработки собственных Web-приложений. Предполагает высокую степень «отстраненности» от «железа». Инфраструктура как услуга (IaaS) — предоставление (автоматическое или по запросу) инфраструктурных элементов дата-центра (вычислительных мощностей, хранилища, сетевых параметров) и сетевых ресурсов (резервирование пропускной способности, VPN и т. д.), с поддержкой SLA корпоративного класса по параметрам доступности, производительности и безопасности.

Пока Xaas используют 14% российских компаний, считают в J’son & Partners Consulting. По их прогнозам, к 2013 г. объем рынка IaaS в России составит 56 млн. долл. Аналитики J’son & Partners полагают, что основными причинами перехода на XaaS являются: возможность оперативно производить настройки посредством Web-интерфейса, расширение функционала, отказ от операционных и капитальных затрат. Основными преимуществами таких моделей считаются гибкость и скорость. По данным J’son & Partners, главный фактор «за» XaaS — оплата только за потребляемый объем, а основной фактор «против» — непонятный биллинг.

По прогнозам IDC, темпы распространения публичных облаков с 2009-го по 2014 г. превысят темпы роста традиционных ИТ-продуктов и составят 27,4%. К 2014 г. 34% нового ПО будет поставляться по модели SaaS. По мнению Gartner, основной драйвер такого роста — сокращение TCO. Эти данные были представлены Игорем Боровиковым, председателем совета директоров Softline на конференции Softcloud в марте 2011 г. Конференция прошла второй раз и стала без преувеличения знаковым событием. За год, прошедший с первого такого мероприятия, рынок Xaas в России значительно изменился. Если раньше речь шла в основном об анонсировании продуктов, выходе компаний на рынок, то в этом уже можно говорить и о чем-либо большем. Сама программа Softcloud, которую Softline анонсировала полтора года назад, тоже развивается.

В 2010 г. клиенты в основном проявляли интерес к простым, понятным и привычным сервисам — электронной почте, хостингу, CRM-системам, отметил Боровиков. В 2011-м ожидается рост спроса на более сложные сервисы, а также на пакеты сервисов, интегрированных друг с другом. Основной мотивацией стала простота использования, полагают в Softline. Важный момент — надежность. В 2010 г. для Softcloud запущена собственная единая платформа сервисов с повышенной отказоустойчивостью и возможностью настройки под клиента на базе продукта Parallels Automation. В 2010 г. время доступности сервиса составило 100%, что значительно превышает заявленный компанией Softline SLA (соглашение об уровне оказания услуг) — 99,9%.

Опыт применения SaaS-решения

Сергей Бучин, генеральный директор Intercomp Global Services Россия и СНГ: «Специализация компании Intercomp Global Services — финансовый и кадровый аутсорсинг, т. е. в нашей сфере — в сфере аутсорсинга бизнес-процессов — модель SaaS начинает активно использоваться для более оперативной и удобной работы с клиентами. Внедрение такой модели стало ответом на возрастающие запросы со стороны наших клиентов, заинтересованных в упрощении ведения кадрового учета и снижении затрат. Решение SaaS, используемое в Intercomp Global Services, предназначено для обеспечения доступа к системе кадрового учета и основано на платформе „1С 8.2“. Теперь, передавая функцию расчета заработной платы на аутсорсинг в Intercomp Global Services, сотрудники компании-клиента могут удаленно работать с системой кадрового учета в режиме реального времени — распечатывать необходимые документы, формировать различные отчеты по кадрам и зарплате, а также вводить исходные данные, которые автоматически используются для расчета зарплаты. Преимуществом SaaS-модели является отсутствие необходимости у компании-клиента приобретать, внедрять и поддерживать ПО. При этом процессы могут выполняться сотрудниками клиента, не имеющими специальной квалификации. Все это позволяет существенно снизить затраты на кадровое делопроизводство».

Программа Softcloud основана на подходе White Label: партнер может продавать сервис или продукт под своим брендом. Партнерами могут быть интеграторы, реселлеры, разработчики, телеком-операторы. Михаил Ляпин, руководитель группы по работе с партнерами Softcloud, сообщил об итогах годовой работы. Есть 30 партнеров. Выполнены проекты по частным облакам: два закончено, восемь в работе. В проекте Softcloud было 8 сотрудников, стало 25. И теперь Softcloud, по мнению IDC, — дистрибьютор SaaS №1 в РФ.

Однако из того, что число сотрудников растет, глобальных выводов не сделаешь, разве лишь только о том, что Softline активно инвестирует в это направление. Причем не только в свой собственный бизнес, но и вовне. Компания создала Softline Venture Partners — венчурный фонд, который финансирует на ранней стадии в ИТ-проекты, связанные с облачными технологиями, в частности в Mirapolis (SaaS-решение для видеокоммуникаций).

Михаил Ляпин подчеркивает, что SaaS интересно продавать, поскольку логистика продаж минимальна, платежи регулярные при низком проценте оттока клиентской базы. По данным Springboard Research, в 2010 г. 42% продаж SaaS совершались online или по телефону. Партнеры обеспечивают только первую линию поддержки. Валовая прибыль от 15%, а доходность примерно 200 долл. в месяц с корпоративного клиента.

По итогам опроса 60 партнеров в Softcloud определили такой список предпочтений: документооборот корпоративного уровня, сервисы правовой поддержки; бухгалтерский учет; ECM; HRM; сервисы B2C (видеозвонки, родительский контроль, игры).

На средства коммуникаций, предоставляемые по модели SaaS, явно ожидается рост спроса, в том числе и на видеоконференцсвязь. «По данным Frost&Sullivan, рынок ВКС-SaaS к 2014 г. вырастет втрое по сравнению с 2010 г. Wainhouse Research прогнозирует, что к 2015 г. мировые продажи веб-решений для ВКС будут в 3 раза больше продаж аппаратных ВКС. Интерес к ВКС-сервисам в России, о чем мы можем судить по запросам наших корпоративных клиентов, показывает, что российский рынок ожидает период бурного роста», — говорит Андрей Свириденко, председатель правления компании SPIRIT.

Если аппаратные ВКС — дорогостоящие решения, используемые, как правило, только для потребностей высшего руководства, то ВКС-SaaS — экономически выгодное средство связи для всех сотрудников организации. Цена услуги ВКС при модели SaaS составляет порядка 50 долл. (1,5 тыс. руб.) в месяц, поясняет Свириденко. SPIRIT продвигает свой продукт «ВидеоМост» через партнеров и практикует различные схемы. «Некоторые фирмы предпочитают покупать лицензию на ПО и запускать свой сервис ВКС, привлекая нас только по техническим вопросам. Другим интересно полноценное партнерство», — отмечает Свириденко. «ВидеоМост» — продукт новый, появился на рынке в 2010 г. Среди клиентов Сбербанк России, МЧС, ФСО, РЖД, «ЭР-Телеком», «Натали Турс», «Ашан».

Интерес к ВКС велик: очень многие компании строят собственный сервис, интегрируя его в корпоративные порталы, CRM/ERP-системы, поясняет Андрей Свириденко. Операторы связи, сервис/SaaS-провайдеры, cloud-сервис-провайдеры используют «ВидеоМост», чтобы создать сервис ВКС и предоставить его своим абонентам — корпоративным клиентам и физическим лицам по модели SaaS. СМБ может использовать сервис ВКС, предоставленный оператором (SaaS), без необходимости покупать, настраивать и поддерживать систему целиком.

Одно из перспективных направлений развития бизнеса, считает Свириденко, — интеграция ВКС «ВидеоМост» в ситуационные центры и call-центры, в том числе в местах оказания государственных услуг на основе центров обработки телефонных обращений граждан (ЦОТО). Потенциал таких решений еще долгое время не будет исчерпан.

Аскар Рахимбердиев, генеральный директор компании «МойСклад», поставщика одноименного SaaS-сервиса, отмечает, что наиболее популярны облачные продукты для выполнения задач, не являющихся ключевыми для бизнеса: в первую очередь средства коллективной работы, unified communications.

Однако со временем вырастет спрос на сервисы для выполнения основных бизнес-задач, полагает он: бухгалтерия, управленческий учет, финансы. Для продвижения эффективны партнерства с разработчиками облачных сервисов, по функциональности дополняющих «МойСклад»: совместные акции и специальные предложения для пользователей сервисов.

Направление автоматизации складского учета становится все более популярным в модели SaaS. В июне 2011 г. о такой инициативе объявила компания R-ID. Ее предложение основано на системе WMS Bliss Suite. Компания занимается внедрениями этого продукта традиционным методом не первый год и столкнулась с тем, что многие, 9 из 10 потенциальных клиентов, не готовы ни к масштабным единовременным вложениям (десятки тысяч долларов), ни к достаточно продолжительному сроку внедрения при отсутствии полной уверенности в окупаемости. Они бы предпочли вначале как-либо попробовать, удачным ли будет предлагаемый подход, отмечает Дмитрий Филатов, технический директор R-ID.

Таким решением и станет SaaS-вариант использования. Срок внедрения составит не более 4 недель. При условии, конечно, что клиент будет придерживаться типовой конфигурации. В продукте, и при SaaS-поставке тоже, есть возможность кастомизации, но ее по понятным причинам желательно будет минимизировать. Целевая группа такого предложения — компании со складами 5–10 тыс. м2, то есть относительно небольшие. Стоимость аренды приложения — от 2,5 тыс. долл. в месяц.

Примечателен вопрос об использовании интернет-каналов в этом примере. Ненадежность связи — традиционный довод «против» SaaS в России. Простой склада равен чистому убытку, поэтому, казалось бы, в данном случае этот аргумент должен быть еще более жестким. Однако в R-ID фатальным его совершенно не считают. Инфраструктурные вопросы пока находятся на другом уровне: было бы на складе электричество, а канал заказчик зарезервирует. Приложение загружает его всего на 10 Мб/с, так что никакой суперпропускной способности не нужно.

Рынок уйдет к операторам?

Компания Parallels, один из заметных игроков мирового рынка облачных продуктов и постоянный партнер Softcloud, в июне 2011 г. сделала любопытное заявление: наибольшее влияние на распространение онлайн-сервисов из облаков и смену игроков в сегменте дистрибуции лицензионного ПО в России окажут операторы связи. Оборот рынка онлайн-сервисов из облаков, за который будут бороться операторы связи, к 2017 г. составит 3 млрд. долл. Это обусловлено следующими обстоятельствами, полагают в Parallels.

Во всем мире меняется модель распространения лицензионного ПО. В перспективе большая часть «коробочных» приложений будет реализовываться в форме онлайн-сервисов. Все ведущие вендоры уже переходят к продаже собственных приложений через свои облака: Microsoft запустила Office 365, Apple — iCloud и AppStore, Google — App Engine, Amazon — Amazon Web Services. Это повлечет изменение всей модели продаж ПО, в том числе и в России.

Из-за специфики российского бизнеса не все мировые вендоры ПО смогут напрямую продавать собственные онлайн-сервисы на территории нашей страны. Им потребуются местные партнеры. На смену реселлерам и дистрибьюторам приходят новые игроки. Главным критерием выбора партнера является наличие у него большой базы корпоративных клиентов и частных пользователей.

До этого момента тезисы Parallels вряд ли могут вызвать серьезные возражения, однако со следующим предположением согласится не всякий: тезис не бесспорный, но реалистичный. Наиболее вероятными партнерами в России для реализации облачных сервисов выступают фиксированные и мобильные операторы связи, имеющие в своем распоряжении всё необходимое для быстрого старта облачного бизнеса: 1) большую базу потребителей, восприимчивых к новым онлайн-сервисам; 2) мощные дата-центры; 3) возможность контроля качества end-to-end; 4) большие маркетинговые бюджеты для продвижения новых онлайн-сервисов.

Пока на рынке ХaaS более заметны хостинг-провайдеры, однако изменения вполне возможны. Достаточно взглянуть на проект «Ростелекома» http://oblacom.ru/, который явно сделан с большим заделом на будущее.

Серверы SaaS-приложения, предлагаемого R-ID, расположены и используют вычислительные ресурсы и системы хранения ЦОДа компании DataLine. Это один из первых примеров такого рода, когда интегратор использует для хостинга SaaS-решения специализированный дата-центр. У самой DataLine такой практики еще не было, но и ей это партнерство интересно, к тому же ресурсов под него особых не требуется. Таким образом, постепенно отрабатываются модели рыночного взаимодействия поставщиков услуг в области SaaS.

Перенос акцентов востребованности SaaS с коммуникативных приложений на основные бизнес-инструменты явно будет связан с позицией крупнейших мировых ИТ-брендов, их решениями продвигать или не продвигать свои приложения в России по такой модели. Показательна в этом вопросе позиция SAP. Последние полгода автор настоящего обзора при каждой встрече менеджеров вендора с прессой старался выяснить их намерения продвигать свои продукты в России как SaaS. И российское руководство, и европейские топ-менеджеры были крайне сдержанны, не давая никаких точных обещаний, ничего похожего на «дорожную карту SaaS». Максимум обещаний — появление в России в 2012 г. CRM-решений в SaaS-версии. И вдруг в июне SAP запускает программу Subscription based Hosting. Она касается продукта Business All-in-One, который партнеры смогут теперь продавать по подписке. SAP Business All-in-One — единое настраиваемое решение для управления финансами, человеческими ресурсами, закупками, запасами, производством, логистикой, а также для разработки продуктов и корпоративных сервисов продаж и маркетинга. Возможно, это «пробный шар».

Показательно, что первым партнером, который подписал договор с SAP на предоставление услуг на базе подписки, стала компания Softline, дата-центр которой уже сертифицирован специалистами SAP. «Новое предложение специально разработано для малых и средних предприятий и направлено на снижение затрат на внедрение, сокращение сроков реализации проекта, обеспечение эффективного внедрения, а также быстрого возврата инвестиций», — сказано в соответствующем пресс-релизе вендора.

Число разработчиков SaaS-продуктов в России постепенно увеличивается, а те, кто сделал ставку на это направление несколько лет назад, полны оптимизма. Компания «Мегаплан» специализируется на разработке и продаже SaaS-решений для управления бизнесом. За последние полтора года обороты «Мегаплан» выросли более чем в 5 раз, сообщает коммерческий директор Александр Волчек. «Максимальной скорости прироста мы еще не достигли, — уверен он. — Наши аналитики прогнозируют семикратное увеличение выручки по сравнению с прошлым годом. В период с января по май обороты „Мегаплан“ уже увеличились в три раза».

Число клиентов компании за первое полугодие 2011 г. увеличилось на 88%, ожидается, что до конца текущего года их станет в два раза больше. Наиболее активно продукты «Мегаплана» продаются в Москве и Санкт-Петербурге, есть партнеры в регионах, на Украине. Александр Волчек полностью следует логике известного продавца-оптимиста, посланного продавать обувь в Африку людям, ходящим только босиком. «Только 1% компаний в России и СНГ пользуются программным обеспечением как услугой, — подчеркивает Волчек. — По экспертной оценке, в следующем году на SaaS перейдут еще 2% наиболее прогрессивных компаний. Насыщения же рынка в ближайшую пятилетку не предвидится».

Те, кто только начал заниматься этим направлением, более сдержанны. «Предоставлять наше ПО как сервис мы стали недавно, так что говорить о сформировавшейся структуре дохода пока преждевременно, — говорит управляющий партнер компании Terrasoft Катерина Костерева. — Если рассматривать рост продаж с позиции рынка, то картина складывается многообещающая». Она цитирует данные исследования, проведенного SPI Research: SaaS-компании расширяют свою клиентскую базу на 13% быстрее, чем другие ИТ-компании (50%-ный рост по сравнению с 37%). Также SaaS-компании показывают самый высокий процент применения стандартизированной методологии поставки услуг (67,5% против средней 57,5%).

Костерева отмечает, что, согласно этому же исследованию, востребованы CRM, ERP и средства взаимодействия. По мере развития рынка пользователи постепенно проявляют интерес к таким решениям, как HRM, e-learning и e-procurement. При этом SaaS влияет на бизнес сильнее, чем может показаться на первый взгляд, полагает она: например, для поставщиков профессиональных услуг появление SaaS повлекло за собой снижение стоимости найма офшорных консультантов, а также снижение затрат на командировки экспертов за счет удаленной работы. Как следствие, SaaS позволило компаниям повысить количество оплаченных клиентом часов. Кроме того, руководители проектов в SaaS-компаниях одновременно управляют 6,8 проектами против 2,7 проекта в прочих компаниях.

До сих пор компании-интеграторы относятся к SaaS с опаской, считает Костырева. Есть мнение, что с приходом SaaS интеграторы будут вытеснены как лишнее звено. «Нет ничего более далекого от истины, в этом вопросе я соглашусь с мнением Рене Бержерон, вице-президента Ingram Micro: „Роль интеграторов стала еще более важной. Клиентам сейчас крайне сложно найти нужный сервис, который бы соответствовал их рабочей среде. Им нужны „посредники“ для того, чтобы построить единые, интегрированные облачные решения. Это та область, в которой компании-интеграторы по-прежнему играют существенную роль».

Кроме того, напоминает Костырева, интеграторы будут по-прежнему получать часть доходов от продажи подписки. Например, в Terrasoft вознаграждение партнеров при продаже лицензий продуктов и технической поддержки Terrasoft достигает 50%.

Главной задачей на ближайшее будущее станет более тесная интеграция решений, полагает Катерина Костырева, выиграют компании, способные предоставить не просто решение, но платформу и «экосистему» для последующего развития.