Что происходит на рынке ERP? Из множества интересных событий для настоящего обзора выбраны только три направления: общие изменения спроса, борьба российских и западных компаний за проникновение в смежные сегменты и ситуация в партнерском канале Microsoft Business Solutions (MBS).

По мнению большинство интеграторов, спрос на ERP растет. Интерес к западным системам в основном обусловлен желанием выйти на международные рынки и привлечь инвестиции через IPO. Другие факторы прямо связаны с развитием тех или иных отраслей: реформированием энергетики, увеличением государственной поддержки ОПК, структурными изменениями в розничной торговле. Четко видна диверсификация рынка: крупные бывшие государственные компании склонны выбирать решения SAP и Oracle, а динамично развивающиеся и растущие рыночно-ориентированные фирмы — более гибкие продукты из разряда Microsoft Dynamics AX, так считает Илья Пантелеев, генеральный директор «АНД Проджект».

Растущую востребованность отраслевых решений отмечают все. Ряд компаний планирует расширение своего портфолио именно в этом направлении: ПО для автоматизации 3PL-операторов и транспортной логистики (Columbus IT), решения для страхового рынка («Систематика»), ведущие партнеры MBS продолжают создавать собственные отраслевые решения.

Важным критерием при выборе решения становится время, за которое можно получить гарантированный результат, считает Татьяна Бронникова, директор по развитию бизнеса направления SAP компании TopS BI (ГК «Систематика»). Стоимость продукта перестает быть приоритетным фактором, критерием выбора становится формула «Эффективность — стоимость», возрастает интерес к продуктам «средней» ниши, полагает Анатолий Степанский, коммерческий директор «Импакт-Софт». При этом наблюдается оживление спроса на внедрение модулей прикладных задач: ТОиР, производство, управление качеством, цепочки поставок, отмечает Екатерина Воропаева, вице-президент GMCS. Игорь Торгов, генеральный директор Columbus IT Russia и корпоративный вице-президент Columbus IT, указывает на рост спроса на системы класса Business Intelligence.

Принципиально новое наблюдение: учащается отказ от одной платформы в пользу лучших функциональных решений от различных вендоров («Корус Консалтинг»). Можно то же явление обозначить иначе: растет интерес к так называемой лоскутной автоматизации («Импакт-Софт»). Первый «виток» подобного интереса возник, когда не хватало функциональности существующих продуктов, считает Анатолий Степанский, а второй наблюдается сейчас. Он полагает, что ИТ-директора пытаются одновременно использовать наиболее сильную функциональность различных продуктов, понимая, что это потребует дополнительных сил в части «стыковки» и поддержки, и даже заинтересованы в искусственном увеличении количества персонала для поддержки получившейся системы. «На мой взгляд, эта стратегия не оправдывает себя. Интересы компании здесь отставлены на второй план», — считает Степанский.

Возможно, кому-то из поставщиков ERP это неприятно, но факт остается фактом, и косвенно справедливость этого наблюдения подтверждает и рост спроса на интеграционные решения (хотя он обусловлен не только этим обстоятельством). Вряд ли такую тенденцию можно объяснить лишь стремлением ИТ-директоров собрать «под свою руку» побольше сотрудников, скорее все же такие сложносоставные решения диктует необходимость развития бизнеса.

Сергей Лазарев, директор по стратегическому развитию NetSL, Мурманск, отмечает развитие информационных систем по направлениям, не покрытым существующими ERP, и создание локальных ERP-подобных систем на предприятиях, входящих в общероссийские холдинги. В отношении этих тенденций большинство предприятий ориентируются либо на заказные разработки, либо на специализированные решения на платформе «1С: Предприятие 8», считает он.

Формирование спроса на новые решения, которые в России либо слабо развиты, либо отсутствуют вовсе, отмечает и Александр Добрынин, директор департамента внедрения бизнес-приложений компании «Открытые Технологии». Это достаточно широкий спектр задач, большая часть которых относится к отраслевым решениям, а другая — к технологическим (интеграция, SOA), полагает он, но в целом спрос на ERP-продукты постепенно снижается, и растет конкуренция как среди производителей ERP-систем, так и среди компаний, которые занимаются их внедрением.

Однако потенциал роста у рынка ERP-систем есть — в России автоматизировано не более 5% работников предприятий по сравнению с примерно 40% в Европе, напоминает Александр Антипов, руководитель партнерской группы Microsoft Dynamics.

Борьба за средний рынок

Уже несколько лет крупные западные вендоры пытаются проникнуть на российский рынок СМБ, а «1C» со своими продуктами стучится в двери средних и крупных клиентов. Насколько каждый из игроков продвинулся на этом пути? Мнения высказываются полярные.

На СМБ-рынок SAP и Oracle вышли недавно, и говорить о каких-то тенденциях пока еще рано, полагает Ярослав Кайгородцев, директор департамента бизнес-приложений Oracle компании «Ай-Теко». Илья Пантелеев считает, что уже второй год SAP прикладывает титанические усилия для того, чтобы спуститься в средний сегмент, но сталкивается с серьезными трудностями.

То, что за последние годы у SAP были неудачные попытки, отмечает и Анатолий Степанский. «1С» действительно пытается позиционировать свой продукт на рынок средних и крупных предприятий, но, думаю, пока для этого недостаточно предпосылок, — говорит он и поясняет: — наличие перечня функционала, похожего на функционал западных систем, еще не означает, что он так же качественно и глубоко проработан. Более того, стратегия копирования неизбежно приводит к отставанию. Вдобавок вопрос упирается в финансирование. Если «1С» не сможет обеспечить инвестиции на уровне ведущих мировых вендоров, клиенты компании будут по-прежнему заменять эту систему на более серьезные. Ситуация усугубляется ростом зарплат на рынке труда программистов, что, несомненно, увеличит стоимость разработки системы, а также удорожанием процесса внедрения». Конкурировать за счет стоимости становится все сложней и менее эффективно, подчеркивает Степанский.

Показательна позиция «Систематики». «Oracle сейчас развивает программы выхода на рынок СМБ. Мы думаем, что при активной поддержке партнеров это получится и участвуем в программе», — говорит Татьяна Бронникова. Но и SAP недавно анонсировала новую стратегию внедрения своих продуктов, основанную на применении «пакетированных решений». «Мы будем присматриваться к этому новому подходу и, по мере накопления опыта внедрения таких решений, присоединимся к этой программе по наиболее интересным для нас отраслям», — продолжает Бронникова.

Интеграторы не спешат, поэтому неудивительно, что «АНД Проджект» не ощущает пока реального присутствия SAP в основном для себя сегменте средне-крупных динамичных компаний. Columbus IT тоже редко сталкивается с SAP и Oracle. Рыночно-ориентированные средние компании требуют от вендоров больше гибкости, но крупные вендоры привыкли работать в другой схеме, считает Пантелев: «Они готовы проявить некоторую гибкость, если речь идет о продаже 5 тыс. лицензий, а вот при продаже 100–1000 лицензий с гибкостью возникают сложности. Что касается «1С», то «7-ка» не была ERP-решением, а у «8-ки» пока нет существенного опыта реализации крупных проектов с большим количеством одновременно работающих пользователей. Для того чтобы делать выводы об изменении рыночных позиций, «1С» необходимо накопить опыт проектов с широким производственным, а не только бухгалтерским функционалом».

SAP и Oracle нелегко изменить сложившееся мнение, что их ERP-системы — для миллионеров, но постепенно им это удается, уверен Алексей Сорокин, руководитель отдела бизнес-приложений «АйТи». Однако есть вторая сложность — проблема доступности персонала в регионах и удержания квалифицированных кадров. «Ведь СМБ работает в первую очередь на региональном рынке, поэтому для его освоения необходимы интеграторы с развитой сетью, которые предоставляют аутсорсинговые услуги по поддержке ERP-систем, — полагают в «АйТи». — Обычно маленькие компании привыкают к своему ИТ-специалисту. И если в сотрудниках-студентах, которые поддерживают «1С», в большинстве компаний СМБ недостатка нет, то специалиста по Oracle удержать и труднее, и затратнее». По мнению Сорокина, продуктам «1С» будет очень трудно попасть в ряд серьезных ERP-приложений для крупных компаний, российскому вендору помешает недостаточная функциональность продукта и отставание технологической платформы. Зато «1С» может предложить свои продукты крупным холдингам в качестве решений «нижнего уровня» или для непрофильных направлений деятельности.

С точки зрения Игоря Торгова, проблема не столько в функциональности систем, сколько в подходе, который использует интегратор при работе с заказчиком. «Мы часто видим, — говорит он, — что методы консультантов, например «1С», не соответствуют уровню заказчика: продукт мог бы решить задачу клиента, но консультанты не находят правильный проектный подход для реализации крупного проекта». Александр Добрынин, напротив, уверен, что у «1С» перспективы очень хорошие. Ключевой предпосылкой успеха этой компании стала тенденция к расширению в России рынка СМБ. По сложности решаемых задач и реализации проектов внедрения ERP «1С» версии 8 уже почти сравнялась с продуктами Microsoft, наиболее востребованными в верхней группе СМБ-клиентов. Кроме того, отраслевые решения «1С» подкреплены значительным числом внедрений и соответствующей ориентированностью франчайзи. Решения крупных вендоров (SAP, Oracle) сегодня, по его мнению, «тяжелее», они менее гибки.

Чрезвычайно важно мнение региональных интеграторов, поскольку именно они видят реальную картину спроса на те или иные решения со стороны средних и мелких заказчиков. Марат Мухамедзянов, руководитель компании «Проекты и Решения» (Набережные Челны), считает, что, намереваясь захватить соседнюю нишу, следует помнить, что самый главный вопрос — кадры — и не столько их нехватка, сколько сложившиеся цены на услуги, технологии внедрения и подходы в целом. СМБ, очень чувствительный к цене, не готов принять стоимость на услуги, сформировавшуюся на большом решении. Кроме того, полагает он, в СМБ нет штата ИТ-специалистов, с которым привыкли работать системные интеграторы. Черновую работу в небольших компаниях-заказчиках просто некому будет выполнять, а это, в свою очередь, отразится на объеме и, следовательно, стоимости работ. Уровень формализации бизнес-процессов, наличие стандартов и какой-то внятной НСИ оставляет желать лучшего: и в больших-то компаниях с этим обстоят дела не лучшим образом, а про СМБ и говорить нечего, подчеркивает Мухамедзянов. За те же деньги внедренцы будут выполнять работу, которую до этого в больших компаниях не делали (просто это было невыгодно заказчику).

Сергей Лазарев полагает, что до недавнего времени попытки западных вендоров проникнуть на российский рынок СМБ нельзя назвать успешными, поскольку им предлагались в основном «почти коробочные решения», без серьезного учета специфики конкретных отраслей и предприятий. В последнее время, по его мнению, ситуация начинает медленно меняться (это характерно для всех представителей «большой западной тройки» — SAP, Oracle и MBS), однако недостаточно быстрыми темпами для того, чтобы догнать «1С» с огромным набором партнерских решений практически для любой отрасли.

А «1С», полагает он, за последние два года здорово продвинулась с продуктами на рынке средних и крупных предприятий, пользуясь известностью марки и большим количеством партнеров как стартовым капиталом. Несмотря на то что большая часть партнеров фирмы «1С» неспособна заниматься крупными проектами, политика вендора, направленная на повышение требований к таким компаниям, и усиление роли сертификации позволили отфильтровать наиболее сильных, уверен Лазарев. В связи с агрессивной маркетинговой и ценовой политикой фирмы он прогнозирует серьезный рост продаж решений «1С» на корпоративном рынке Мурманской области — не менее чем на 30–35% ежегодно в ближайшие три года. «На развитие направления «1С» по решениям класса ERP мы сегодня возлагаем большие надежды», — говорит он.

Ситуация в канале MBS

Что есть правильная партнерская политика? У каждого из вендоров свое мнение на этот счет, но Марат Мухамедзянов четко формулирует определение партнерской политики, правильной с точки зрения партнера: отсутствие конкуренции в канале независимо от размера клиента.

Из западных вендоров у MBS больше всего партнеров в России, и ее партнерская политика всегда обсуждается горячо. Руководители ряда ИТ-компаний не раз публично говорили о том, что MBS совершила ошибку, практически не регулируя рынок своих продуктов, допуская демпинг и отчаянную конкуренцию партнеров, и этим если и не «убила» рынок полностью, то во всяком случае допустила сильное падение маржи. Настолько сильное, что многие потеряли интерес к ее продуктам. Так ли это, как меняется ситуация в канале крупнейшего поставщика ПО? «Мы поддерживаем углубление специализации, вертикализацию наших партнеров, что способствует повышению качества выполняемых ими проектов, сокращает сроки и ресурсы, снижает конкуренцию в канале», — заявляет Александр Антипов. Отдавая должное усилиям вендора на этом поприще, многие интеграторы отмечают тем не менее и давние, до сих пор не исправленные ошибки.

MBS не занималась регулированием рынка, допустила конкуренцию в партнерской сети, считает Алексей Сорокин. Это привело к сумятице на рынке вендора, но и породило стремление заказчиков торговаться, даже не понимая, какова реальная стоимость квалифицированной реализации проекта по внедрению ERP-системы, подчеркивает он.

Динамика бизнеса вендоров

SAP

Темпы роста оборота в 2006 г. были самыми высокими (по продаже лицензий прирост около 50%) за всю историю компании в России. В 2005 г.: совокупный доход вырос на 32,5%, доходы от продаж ПО — на 34%, доходы от услуг по сопровождению — на 46%, доходы от консалтинговых услуг и обучения — на 30%. В 2006 г. финансовые показатели также выросли по отношению к 2005-му: доходы от продаж ПО — на 51% , совокупный доход компании — на 39% , доходы от консалтинговых услуг и обучения — на 13%, доходы от продаж услуг по сопровождению — на 45%. В 2006 г. 53% дохода от продажи ПО было получено при участии cервисных партнеров, всего их 79.

Oracle

За последние два года корпорация удвоила оборот по бизнес-приложениям в СНГ. Представительство Oracle СНГ входит в пятерку лучших офисов региона ЕМЕА по объемам продаж бизнес-приложений, а русский является языком первого приоритета при создании продуктов корпорации.

Рост числа сертифицированных специалистов по сравнению с прошлым годом составил 30%. В СНГ более 1,5 тыс. консультантов по бизнес-приложения вендора, включая 85 сотрудников Oracle Consulting и более 30 партнерских компаний. Среди них четыре глобальных партнера: Accenture, BearingPoint, Delotte, IBM Global Business Services, 10 сертифицированных партнеров, четыре из которых получили статус в текущем году.

MBS

Темпы роста соответствуют рыночным. Общее число заказчиков в России превысило 1,8 тыс.

«Галактика»

Доход корпорации в 2005 г. составил 24,7 млн. долл., что на 16% выше аналогичного показателя 2004 г. В 2006 г. доход «Галактики» вырос на 36% по сравнению с 2005 г. и достиг 33,7 млн. долл.

«Компас»

Оборот в 2006 г. по сравнению с 2005 г. вырос на 4%. За прошедший период 2007 г. (по август включительно) прирост составил 75%. Прогнозируемый рост за год в целом составит не меньше 66% (оптимистичная цифра — 80%), поскольку продавцы вендора и продавцы партнеров с задержкой отреагировали на увеличение спроса.

В условиях, когда стоимость выхода на рынок внедрения ERP-систем стала невысокой (несколько десятков тысяч долларов), появилось очень много желающих заработать, предоставляя демпинговые низкопрофессиональные услуги, считает Ярослав Кайгородцев. На определенном этапе, когда число партнеров MBS перевалило за сотню, стало ясно, что только 20–30% из них могут грамотно продавать и оказывать услуги по внедрению ERP, полагает он и подчеркивает, что после этого были приняты меры по созданию отраслевой специализации партнеров и снижению никому ненужной демпинговой конкуренции путем сокращения их количества. Кайгородцев считает, что заниматься MBS-продуктами системным интеграторам неинтересно из-за определенных ограничений самих продуктов, не позволяющих использовать их крупным клиентам, и относительно низкой рентабельности проектов внедрения.

Видимо, проблема не изжита. Нельзя назвать плюсом то, считает Анатолий Степанский, что Microsoft пытается продвигать ERP-продукты методами работы на массовом рынке, это не соответствует стоимости продуктов и их назначению. «Порой создается впечатление, что рынок регулируется для отчетности отдельных менеджеров Microsoft, для получения ими каких-либо внутрикорпоративных привилегий, либо он не регулируется вообще. Клиентам это, может быть, и «на руку», но поведение многих партнеров напоминает «восточный базар», — констатирует он. «Сейчас наблюдается ситуация, — говорит Сергей Лазарев, — когда спрос на решения MBS насытился, а у внедренцев на местах нет серьезной заинтересованности в продвижении этих продуктов. Помимо этого решения MBS впрямую конкурируют по составу и функционалу с аналогичными российскими системами, зачастую при этом проигрывая по цене».

Да, перегибы были, соглашается и Николай Соколов, директор центра разработки и технической поддержки ЛАНИТ. Излишняя «демократичность», когда мелкие и мельчайшие компании могли заниматься внедрением ERP, повредила этому бизнесу. Продать лицензии, быстренько «внедрить» и опубликовать победный пресс-релиз — это не то, что в течение нескольких лет после внедрения оказывать техническую поддержку заказчику за весьма скромные деньги. Да, мелким компаниям, возможно, уже неинтересно заниматься продуктами MBS именно по причине падения маржи, считает он. Однако бизнес крупных ИТ-компаний строится не на «марже от лицензий», а на принципах долгосрочного сотрудничества с заказчиками — технической поддержке, внедрении новых модулей и бизнес-приложений, развитии функционала, обучении персонала и пр. «Долгосрочный ERP-бизнес — удел крупных ИТ-компаний, а время все расставит на свои места», — подчеркивает Соколов.

Игорь Торгов считает, что по сравнению с первой половиной 2006 г. ситуация с Microsoft Business Solutions значительно улучшилась, по крайней мере в том, что касается продаж собственно ПО. Если же иметь в виду ставки на консалтинговые услуги, которые являются основной доходной статьей ИТ-консалтинговых компаний, то с ними действительно ситуация достаточно сложная, отмечает он. «На «правильном» рынке ставки на консалтинг должны расти — как минимум, индексироваться в соответствии с уровнем инфляции. У нас Microsoft не удалось удержать даже абсолютные значения цен — это при том, что SAP и Oracle по-прежнему поддерживают высокий уровень ставок», — говорит Торгов.

«До сих пор остается ощущение, — говорит Александр Добрынин, — что у Microsoft не было стратегии управления продвижением продуктов MBS. Продажи лицензий составляли существенную часть дохода, особенно у молодых консалтинговых компаний. Но с другой стороны, эта ситуация позволила обратить внимание на сопутствующие продажам лицензий услуги. Те, кто выжил в конкурентной борьбе за продажу лицензий MBS, сегодня в первую очередь высоко профессиональные консультанты, а потом уже — удачные продавцы».

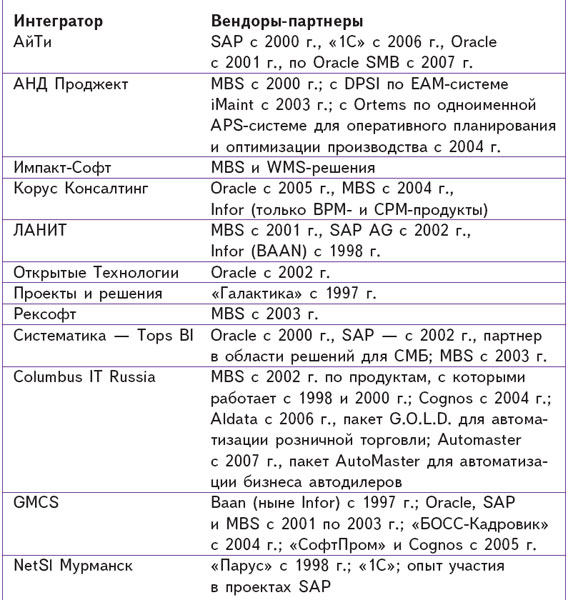

Крупные партнеры MBS дружно рапортуют о росте продаж, активно развивают отраслевые решения и стараются ориентироваться на премиум-сегмент, где все же маржа выше, в чем им, безусловно, помогает и опыт, и накопленная экспертиза. Но только Microsoft жив не будешь, и моновендорных подрядчиков постепенно становится меньше.

Показательный пример — «Корус Консалтинг». «При открытии практики Oracle мы использовали опыт создания экспертизы Microsoft, — рассказывает Александр Семенов, директор по развитию. — Мы обучали тех людей, которым было интересно заниматься Oracle, но большинство специалистов — это новые для компании люди: «Корус Консалтинг» сегодня прирастает тридцатью новыми сотрудниками ежемесячно. При этом мы не теряли и не теряем темп роста практики Microsoft. (в «Корус Консалтинг» с продуктами MBS работают 100 человек, Oracle — 80. — Прим. ред.). Развитие направления Oracle оказалось успешным шагом, оно позволило нам получить доступ к проектам такого уровня, в которых мы не смогли бы принимать участие, если бы ограничились только платформой Microsoft».

* * *

Конечно, проблемами, о которых шла речь выше, изменения на рынке ERP не исчерпываются. Более того, в большинстве случаев реальные интересы региональных реселлеров весьма далеки от Oracle и SAP, лишь иногда касаются MBS, а значительно чаще связаны с «Парусом», «Галактикой» и продуктами «1С». Но это тема другой статьи.