19 апреля 2021 г.

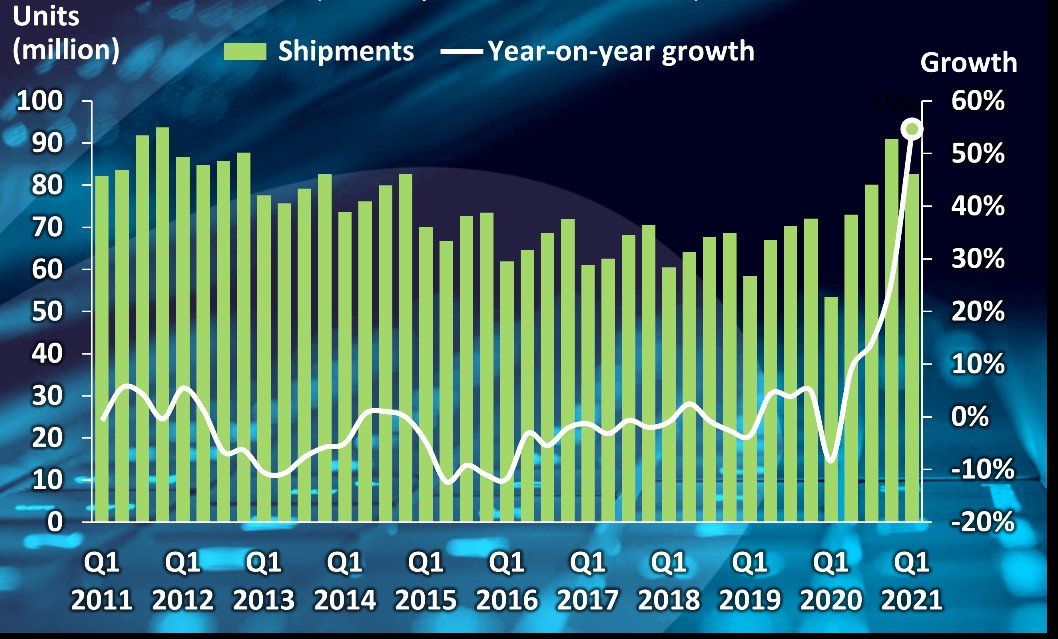

Поставки персональных компьютеров в мире за I кв. 2021 г. выросли на 55% год к году — такую солидарную оценку разом привели и Canalys, и IDC. Вместе с тем привычное представление о ПК как об устройстве с процессором Intel, действующем под управлением операционной системы Windows («платформа Wintel»), всё более размывается: в структуре компьютерного рынка нарастают доли и новых аппаратных платформ, и альтернативных ОС.

Затоваривания не будет

Недавний отчёт Canalys свидетельствует о выходе поставок персональных компьютеров в канал продаж — настольных и мобильных вместе, включая высокопроизводительные рабочие станции, — на уровень 82,7 млн единиц, что на 54,6% превышает достижение I кв. 2020 г. Само по себе это неудивительно: поставки всей цифровой техники в прошлогоднем первом квартале серьёзно просели вследствие первого удара коронакризиса. Однако по абсолютной величине почти 83 млн ПК — это самый большой (для первого квартала) объём таких поставок с 2012 г.

Львиная доля из этих компьютеров, 67,8 млн единиц, пришлась на ноутбуки и мобильные рабочие станции: прирост их отгрузок за первый квартал год к году составил целых 79%. Настольные ПК и рабочие станции (включая, разумеется, геймерские системы), напротив, продемонстрировали снижение на 5% в годовом исчислении, — до 14,8 млн единиц. Особенно выдающейся стала динамика поставок компьютеров Apple, которые выросли более чем двукратно за первые три месяца текущего года — не в последнюю очередь благодаря успеху новейших макбуков на базе ARM-процессоров её же собственной разработки Apple Silicon M1.

Таблица 1. Поставки ПК (стационарных и мобильных всех разновидностей) в I кв. 2020 и 2021 гг. по вендорам и их динамика

|

Вендор |

Поставки в I кв. 2021 г., млн единиц |

Доля рынка в I кв. 2021 г., % |

Поставки в I кв. 2020 г., млн единиц |

Доля рынка в I кв. 2020 г., % |

Динамика объёмов поставок за год, % |

|---|---|---|---|---|---|

|

Lenovo |

20,400 |

24,7 |

12,702 |

23,8 |

+60,6 |

|

HP |

19,237 |

23,3 |

11,701 |

21,9 |

+64,4 |

|

Dell |

12,948 |

15,7 |

10,496 |

19,6 |

+23,4 |

|

Apple |

6,605 |

8,0 |

3,219 |

6,0 |

+105,2 |

|

Acer |

5,690 |

6,9 |

3,125 |

5,8 |

+82,1 |

|

Прочие |

17,795 |

21,5 |

12,227 |

22,9 |

+45,5 |

|

Итого |

82,675 |

100,0 |

53,470 |

100,0 |

+54,6 |

Интересно, что данные Canalys, учитывающие продажи партнёрам, поразительным образом совпали для I кв. 2021 г. со сведениями IDC, которая традиционно считает поставки вендоров в канал. Так вот, за первые три месяца нынешнего года аналитики компании зафиксировали мировые отгрузки ПК на уровне 84 млн единиц, что на 55,2% превышает показатель I кв.

Таблица 2. Поставки ПК (стационарных и мобильных всех разновидностей) в I кв. 2020 и 2021 гг. по вендорам и их динамика

|

Вендор |

Поставки в I кв. 2021 г., млн единиц |

Доля рынка в I кв. 2021 г., % |

Поставки в I кв. 2020 г., млн единиц |

Доля рынка в I кв. 2020 г., % |

Динамика объёмов поставок за год, % |

|---|---|---|---|---|---|

|

Lenovo |

20,401 |

24,3 |

12,826 |

23,7 |

+59,1 |

|

HP |

19,237 |

22,9 |

11,722 |

21,7 |

+64,1 |

|

Dell |

12,946 |

15,4 |

10,495 |

19,4 |

+23,4 |

|

Apple |

6,692 |

8,0 |

3,164 |

5,8 |

+111,5 |

|

Acer |

5,837 |

7,0 |

3,364 |

6,2 |

+73,5 |

|

Прочие |

18,868 |

22,5 |

12,552 |

23,2 |

+50,3 |

|

Итого |

83,981 |

100,0 |

54,123 |

100,0 |

+55,2 |

Конец гегемонии?

В 2020 г. стало особенно очевидно: блестящие успехи AMD на ниве процессоростроения, весьма благосклонно встреченные рынком новейшие компьютеры Apple с ARM-чипами М1 собственной её разработки, резкий взлёт продаж хромбуков — всё это прямые и явные угрозы едва ли не полувековой гегемонии Wintel на рынке персональных вычислительных систем. Похоже, с освоением технологических процессов за пороком 14 нм у когда-то бесспорного лидера рынка ЦП не всё гладко. Недаром в глобальной микропроцессорной индустрии ведутся упорные разговоры то о возможной передаче Intel на частичный аутсорсинг грядущих

Российский сегмент ПК вполне адекватно реагирует на ширящуюся диверсификацию процессорных предложений — как в части роста доли ЦП AMD, так и в плане появления компьютеров (пока, в основном, лишь под брендом Apple), основанных на чипах отличной от х86 архитектуры. По словам Леонида Уракова, продакт-менеджера 3Logic Group, новые процессоры AMD достаточно уверенно начали занимать свои позиции на рынке: «Популярность новых моделей была достаточно высокой. Но росту продаж новых моделей помешал всплеск майнинга и, как следствие, дефицит и рост цен по видеокартам. В целом новые процессоры AMD получили достаточно высокие оценки как со стороны частных, так и со стороны корпоративных клиентов». Новые же макбуки на базе ARM-чипов в текущей ситуации, по мнению эксперта, не способны задать сколько-нибудь ощутимый тренд: «В текущей рыночной ситуации будут востребованы более бюджетные модели ноутбуков, а предлагаемые макбуки — по-прежнему достаточно дорогое решение. Полагаю, что решения на базе х86 ещё долго будут доминировать на российском рынке».

«Согласно нашей статистике, новые процессоры AMD очень хорошо себя зарекомендовали среди частных пользователей, — замечает Гектор Пулинец, руководитель отдела развития корпоративных продаж компании DNS. — В корпоративном сегменте рост спроса на решения на базе AMD не так выражен, и начал проявляться только во втором полугодии. Что касается ARM-чипов — нам видится, что в 2021 г. от них вряд ли стоит ждать прорыва. Предпосылок нет».

Константин Кимельман, директор по развитию подразделения персональных компьютерных систем HP в Восточной Европе, обращает внимание на то, что в ассортименте ПК его компании давно присутствуют устройства как на базе Intel, так и AMD: «Для нас важно предложить конечному пользователю выбор в зависимости от его предпочтений. Рост спроса на компьютеры на базе процессоров AMD мы наблюдаем как в коммерческом сегменте, так и в потребительском. С той лишь разницей, что в потребительском сегменте доли систем на базе Intel и AMD сравнимы, а в коммерческом сегменте доля AMD растёт с низкой базы. Также стоит отметить, что интерес к продукции AMD вызван не только ценовой привлекательностью, но также и технологическими разработками последней».

И всё же говорить о конце доминирования х86 архитектуры преждевременно, уверена Ольга Доровская, директор департамента персональных систем OCS Distribution: «Технология ARM, между тем, даёт ощутимые преимущества конечным устройствам с точки зрения производительности и энергоэффективности. Поэтому мы ожидаем, что на базе ARM-чипов будут расти не только продажи устройств, но и количество производителей, заинтересованных в этой технологии».

«В корпоративном сегменте доминирующий спрос сохранился за решениями на базе процессоров Intel последнего поколения с Windows 10 Pro на борту, — соглашается Сергей Косецкий, коммерческий директор компании

Хром как ускользающий элемент

Одним из лучших по динамике поставок сегментов ноутбучного рынка в мире в 2020 г. стали хромбуки: по оценке Canalys, их отгрузки за прошлый год выросли относительно уровня

Однако развитие подсегмента хромбуков в России сдерживает не слишком активная позиция офиса Google в регионе, отсутствие свободного повсеместного Интернет-доступа в школах, нехватка образовательного контента, — на это указывает Борис Зиньков, руководитель продуктовой группы «Ноутбуки и ПК» компании Prestigio Global: «Мы ожидаем в течение ближайших нескольких лет продолжение роста доли хромбуков в мире, что, безусловно, затронет и Россию. Как скоро получит широкое развитие Chrome OS в России — в значительной степени зависит от позиции регионального офиса Google. Мы уже сейчас готовы к тем трансформациям, к которым ведёт нас рынок ноутбуков».

Андрей Тарасов, исполнительный директор diHouse (входит в группу компаний ЛАНИТ), пока не видит перспективы для того, чтобы хромбуки или их аналоги стали востребованными в России: «На мой взгляд, есть два сдерживающих фактора: плохое развитие Интернета в нашей стране и недоверие к облачным системам. Одно дело хранить в облаке фотографии, другое — перевести туда все свои дела. Но, конечно, если будет спрос, мы начнём их продавать».

Константин Кимельман обращает внимание на то, что в России сертифицированные учебные материалы создаются для других платформ — не для хромбуков: «Для широкого применения хромбуков дома или в офисе у наших пользователей сохраняется устойчивое недоверие к облачным решениям применительно к ПК — притом, что хромбуки настолько же зависят от облачных сервисов, насколько и смартфоны, имеющие повсеместное распространение».

Развитие сегмента хромбуков (и их аналогов) сдерживает общее недоверие российского потребителя к облачным сервисам, подтверждает Ольга Доровская: «В частности, потребителя серьёзно пугает возможность одномоментного превращения довольно дорогого устройства в „кирпич“, если из-за нового витка санкций оно останется без облачной операционки».

Дефицит — это плохо?

Самое же интересное заключается в том, что выдающийся рост мирового рынка ПК в первом квартале мог бы оказаться ещё более впечатляющим в количественном выражении, если бы не затруднения с поставками полупроводников. А они, напомним, наблюдается ещё с прошлого года, постепенно усиливаясь. Впрочем, аналитики Canalys называют это «хорошей проблемой», — и не только потому, что рост цен на дефицитные ИТ-продукты сулит всем участникам канала дополнительные прибыли.

Смотреть следует глубже: повышение выручки вендоров с каждого проданного ПК стимулирует инновации в инженерном дизайне и способствует долгосрочному пересмотру их стратегии в отношении обеих ветвей цепочки поставок. То есть как восходящей, от изготовителей компонентов к сборочным производствам, так и нисходящей, через канал продаж к конечным потребителям. Больше свободы манёвра у разработчиков новых ПК — больше интересных предложений, выше активность в канале.

Чипмейкеры под давлением растущего спроса также активнее инвестируют в новые линии и технологии. Уже проглядывающее в обозримой перспективе завершение пандемии (по крайней мере, взятие её под контроль по мере развёртывания вакцинации) вселяет надежду на возобновление бизнеса в представителей СМБ, что, в свою очередь, создаёт среднесрочный стимул для продаж ИТ-товаров в целом и ПК в частности.

И даже если дефицит компонентов продлится, как ожидают аналитики Canalys, до конца текущего года, отложенный спрос за это время только окрепнет — что позволяет позитивно смотреть на динамику глобального компьютерного рынка и в 2022 г. Причём как в количественном, так и в денежном выражении.

Источник: Максим Белоус, crn.ru