Примерно до начала осени 2008 г. российский ИТ-рынок демонстрировал вполне приличный рост, по крайней мере в некоторых сегментах. Впрочем, на определенные признаки неблагополучия аналитики обращали внимание уже раньше. Темпы роста основных сегментов (в долларах), оставаясь положительными, снижались от квартала к кварталу, отмечает Василий Буров, директор аналитического центра Real-IT, а в IV квартале сегмент оборудования показал реальную отрицательную динамику.

Многие компании почувствовали первые признаки кризиса в августе-сентябре, когда из-за снижения курса рубля госструктуры и корпоративные заказчики стали массово отменять тендеры, которые готовились в первые два квартала года, а в рознице не случилось традиционного «школьного» всплеска продаж.

Тем не менее расходы заказчиков на ИТ устойчиво росли все четыре квартала, хотя и медленнее, чем в 2007 г. В прошлом году, отмечает Real-IT, сохранилась тенденция роста доли госсектора в затратах на ИТ — судя по числу публично объявляемых контрактов, она увеличилась с 16,7% в 2007 г. до 24,3%.

В целом 2008 г. ознаменовался значительным — в разы — сокращением темпов роста ИТ-рынка. От кризисных процессов в экономике пострадали, хотя и в разной степени, все его сегменты.

На момент сдачи этого номера CRN/RE в печать Минкомсвязи РФ еще не объявляло официальные итоги развития отрасли в 2008 г. (они ожидаются в мае), поэтому мы будем опираться на данные исследовательских компаний.

Так, по оценкам IDC, ИТ-рынок в 2008 г. вырос всего на 9% как в долларовом исчислении, так и в рублях, а его объем превысил 24 млрд. долл. (600 млрд. руб.).

Близкую оценку темпов роста дает и польская аналитическая компания PMR: по ее данным, объем российского ИТ-рынка в прошлом году составил 538,6 млрд. руб., увеличившись на 9,3% по сравнению с 2007 г.

По данным аналитического центра Real-IT, объем отечественного ИТ-рынка вырос в прошлом году на 12,7%, до 24,496 млрд. долл.

Напомним, что в 2007 г. рынок вырос в долларовом исчислении — на 34%, по данным IDC, и на 30,7%, по данным Real-IT; в рублевом выражении — на 29%, по данным IDC, и на 24,5%, по данным Минкомсвязи РФ.

«Железо» все стерпит

Наибольшие потери в прошлом году понес рынок ИТ-оборудования. «Виноват», естественно, IV квартал, но год благодаря первым трем кварталам закончился в плюсе.

По данным IDC, продажи оборудования (в ценах sell in, т. е. вендорами дистрибьюторам) увеличились всего на 6% в долларовом исчислении и на 4% в рублевом и составили соответственно около 16 млрд. долл., или чуть более 400 млрд. руб.

По оценке ITResearch (она анализирует 16 сегментов рынка, преимущественно массовых товаров, с общим объемом продаж в розничных ценах более 20 млрд. долл. в 2008 г.), совокупные продажи в этих сегментах выросли лишь на 9% к 2007 г. Для сравнения: в предшествующие годы (2006 и 2007) совокупные темпы роста по этим сегментам достигали соответственно 35,8 и 29,3%.

В последнем квартале 2008 г. во всех 16 сегментах рынка аппаратных средств, анализируемых ITResearch, продажи снизились — в среднем на 24% по сравнению с аналогичным периодом предшествующего года. Наиболее сильным (на 30–40%) стало падение продаж средств массового офисного применения, в то же время в некоторых рознично-ориентированных сегментах рынка (ЖК- и плазменные телевизоры, ноутбуки), а также в сегменте расходных материалов для печатающих устройств оно оказалось сравнительно небольшим (12–15%).

Тем не менее в целом по итогам прошлого года примерно в половине из этих 16 сегментов продажи увеличились все же по сравнению с 2007 г., в ряде случаев довольно существенно — прежде всего по телевизорам (ЖК- и плазменные) и ноутбукам. Однако не надо обольщаться, предупреждает директор ITResearch Юрий Бонкарев: пару лет назад темпы роста были в два раза выше.

Легализация не спасла

По данным IDC, объем рынка ПО вырос в прошлом году на 26% в долларовом выражении, или на 23% в рублевом.

В то же время, по мнению Бориса Нуралиева, директора «1С», который ссылается на внутренние оценки своей компании, продажи тиражного ПО в прошлом году увеличились всего на 7% (в долларах), а объем рынка достиг 3,2 млрд. долл.

По сравнению с предшествующим годом это означает замедление темпов роста более чем вдвое, если опираться на данные IDC — рост в 2007 г. 60 и 51% соответственно в долларовом и рублевом выражении, и почти в 6 раз (!), если использовать внутренние оценки «1С» — рост в 2007 г. на 41%.

По данным «1С», более других пострадал сегмент ПО общего назначения — его продажи увеличились всего на 1%, незначительно выросли продажи ПО делового назначения — на 6%, зато вполне «достойные» результаты в сегменте домашнего ПО — плюс 26%. Структура рынка в 2008 г. незначительно изменилась в пользу последних двух сегментов: ПО общего назначения — 43%, деловое ПО — 37%, домашнее — 20%.

Стоит отметить, что на значительное снижение продаж ПО повлиял не только кризис, но и убывание эффекта легализации продаж операционных систем и офисных приложений.

Не устояли и услуги

По оценке IDC, объем сегмента ИТ-услуг вырос в прошлом году на 12% в долларовом исчислении и на 9% в рублях. Таким образом, экономические неурядицы последних месяцев года привели к снижению темпов роста практически в 4 раза по сравнению с 2007 г., когда, по данным той же IDC, они достигали соответственно 47 и 38%.

Расходы предприятий на услуги увеличивались в течение всего прошлого года, правда, темпы роста от квартала к кварталу резко снижались — примерно с 44% в I квартале до 17% в IV (данные Real-IT).

Более чем втрое по сравнению с 2007 г., по данным рейтингового агентства «Эксперт РА», замедлились темпы роста доходов в сфере ИТ-консалтинга: в 2008 г. прирост составил лишь 14%. И это легко объяснимо: главными заказчиками услуг ИТ-консалтинга, как и в предшествующие годы, были предприятия ТЭК, банковского сектора и органы государственного управления, и именно на этих заказчиках кризис сказался в первую очередь, большинству из них сейчас не до крупных ИТ-проектов.

Аналитики отмечают также определенные изменения в структуре ИТ-услуг. Так, в Real-IT обращают внимание на несколько неожиданный рост доли системной интеграции — в предшествующие несколько лет она устойчиво снижалась. Кроме того, начали сокращаться затраты компаний — потребителей ИТ на содержание собственного ИТ-персонала — после 9 кварталов непрерывного роста. Так, в IV квартале они составляли 90,0% от уровня I квартала 2008 г. и продолжают снижаться.

«Ужасный квартал»

Полных данных по итогам I квартала 2009 г. у аналитиков пока нет, но похоже, ситуация в первые три месяца года продолжала ухудшаться.

По прогнозам Real-IT, снижение объема ИТ-рынка могло составить примерно 20–25% по сравнению с аналогичным периодом 2008 г. В наибольшей степени кризис затронул продажи компьютерного и сетевого оборудования — возможно снижение продаж на 25% по сравнению с объемами, достигнутыми год назад. В меньшей степени пострадали сегменты ИТ-услуг и ПО — ожидается снижение продаж примерно на 9 и 13% соответственно по сравнению с I кварталом прошлого года.

Реальное положение на рынке аппаратных средств, поставляемых через канал сбыта, видимо, было еще хуже.

Социология кризиса

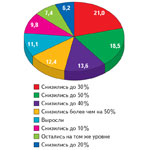

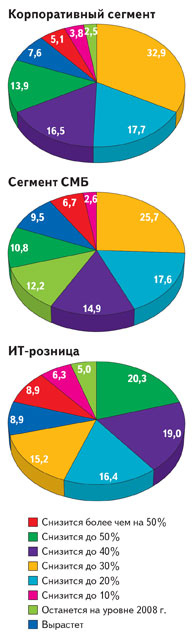

С 24 марта по 13 апреля 2009 г. на сайте www.novostiitkanala.ru проходил опрос, посвященный влиянию кризиса на ИТ-рынок. В опросе приняли участие 106 человек. Более половины респондентов отметили, что обороты в их компаниях в I квартале 2009 г. существенно (на 30% и более) снизились по сравнению с тем же периодом 2008 г. На прошлогоднем уровне остался объем продаж в 7,4% компаний, а 11,1% респондентов сообщили о росте бизнеса.

У большинства дистрибьюторов оборудования снижение продаж в I квартале по сравнению с аналогичным периодом 2008 г. составило 45–60%, сообщил на конференции IT-Summit 2009 Георгий Генс, президент группы компаний ЛАНИТ, ссылаясь на данные опроса участников рынка. Причем до сих пор много техники продается со значительным, порядка 30%, убытком.

Сходные оценки дает и Александр Гуккин, президент группы компаний ПИРИТ. По его словам, у дистрибьюторов массовых товаров падение продаж в январе-феврале составило 40–45%, а в марте — 60%.

ITResearch приводит в качестве примера динамику суммарного объема продаж в трех массовых сегментах (ноутбуки, мониторы и устройства печати): если в IV квартале 2008 г. спад по отношению к аналогичному кварталу предшествующего года составил 26,7%, то в I квартале текущего года этот показатель, по предварительным данным, ухудшился до 35,3%.

По словам Василия Мочара, заместителя директора ITResearch, пока «средняя температура по больнице» еще не ясна. Динамика продаж внутри I квартала в целом показывает, что резкое падение прекратилось, но и отскок не наблюдается, т. е. рынок находится где-то «на дне». Но в разных сегментах ситуация различная: розничные продажи поддерживались желанием потребителей избавиться от быстро дешевеющих рублей, в то время как госсектор значительно сократил закупки. Соответственно сегменты с различной пропорцией данных составляющих и вели себя по-разному.

«На дне» или в начале подъема

В последующие кварталы ситуация должна улучшиться, считают некоторые аналитики, — конечные пользователи и участники ИТ-рынка постепенно адаптируются к новым условиям, у корпоративных заказчиков и в госсекторе появится определенность с бюджетами и проведением конкурсов.

Давать экономические прогнозы в столь быстро меняющейся обстановке — дело рискованное, и некоторые аналитики не спешат с этим. А мнения тех, кто все же осмеливается, сильно различаются и непрерывно корректируются по мере «переживания» кризиса.

Так, компания Мarket-Visio Consulting в прогнозах, сделанных в конце 2008 г., дала две оценки динамики ИТ-рынка в текущем году: оптимистическую — рост на 5,7% и пессимистическую — падение на 4,7% (обе относятся к объему рынка в рублях).

Отметим, что уже в то время многие участники рынка давали гораздо более пессимистические прогнозы. Так, ведущие дистрибьюторы ожидали снижения продаж аппаратных средств в канале сбыта на 30–40% (см. CRN/RE № 2/2009, «Дистрибьюторы и кризис»). Развитие ситуации в течение I квартала в целом подтвердило, что правы скорее пессимисты.

Компания PMR в марте предсказывала снижение объема ИТ-рынка в 2009 г. примерно на 14%.

Возможно, самый пессимистичный прогноз дает IDC. «По нашим текущим оценкам (начало апреля. — Ред.), а компания пересматривает их ежеквартально, — говорит Роберт Фариш, вице-президент, глава представительства „IDC Россия/СНГ“, — падение российского ИТ-рынка в 2009 г. составит 45% в долларах, или 24% в рублях. В этом году объем рынка в долларах будет несколько меньше, чем в 2006 г., а к показателям прошлого года мы вернемся лишь лет через пять».

По основным сегментам рынка IDC дает следующие прогнозы: ИТ-услуги — снижение объема на 30%, ПО — минус 35%, аппаратные средства — снижение на 20%. В последнем случае столь «благополучный» прогноз объясняется тем, что в данный сегмент рынка IDC включает также коммуникационное инфраструктурное оборудование, а его поставки мало подвержены влиянию кризиса. Однако по различным видам ИТ-оборудования падение продаж может составить от 40 до 60%.

Компания Market-Visio Consulting, опираясь на результаты проведенного опроса ИТ-директоров крупных российских компаний (ноябрь-декабрь 2008 г.), делает следующие выводы: в текущем году 40% компаний планируют сократить ИТ-бюджет по сравнению с 2008 г., 28% намерены сохранить его на прежнем уровне и лишь 9% компаний предполагают увеличить ИТ-бюджет (на 5–10% или больше). В то же время в предшествующие два года, 2007–2008 гг., инвестиции в ИТ в разных отраслях бизнеса увеличивались в среднем на 10–12% и выше.

В новых условиях существенно меняется структура расходов на ИТ. Многие долгосрочные капитальные проекты, связанные с развитием и модернизацией ИС, будут отменены или отсрочены. Основной задачей ИТ-служб большинства предприятий становится оптимизация расходов на эксплуатацию существующих ИС. Новые инвестиции в первую очередь будут связаны с небольшими краткосрочными проектами, дающими быстрые практические результаты, прежде всего по снижению издержек.

«Компании будут вкладывать средства в проекты, направленные, в частности, на аудит существующей ИТ-инфраструктуры, ее оптимизацию и повышение производительности; на повышение уровня автоматизации бизнес-процессов с целью сокращения издержек (например, телекоммуникационных или затрат на расходные материалы). Например, ожидается рост бизнеса по таким типам бизнес-приложений, как автоматизация взаимодействия (управление документами, системы CRM, системы коллективной работы, порталы), управление информацией и бизнес-аналитика», — утверждает Наталья Горина, руководитель аналитического отдела Market-Visio Consulting.

По прогнозам экспертов, не менее чем на 30% снизится объем услуг ИТ-консалтинга, станет меньше и число игроков в этом сегменте рынка.

В статье использованы материалы конференции IT-Summit, состоявшейся 1–2 апреля 2009 г. в Подмосковье.