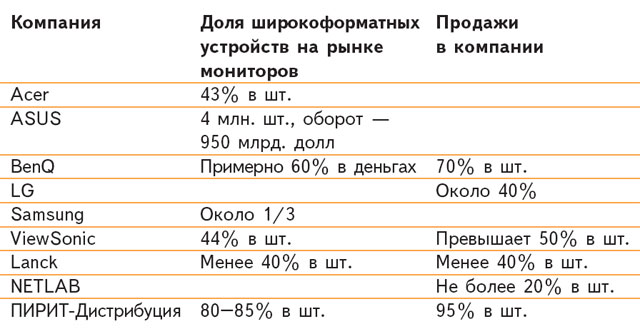

По данным аналитического агентства ITResearch, объем российского рынка мониторов по итогам 2008 г. составил 7,3 млн. штук, или 1,97 млрд. долл., что меньше в натуральном и денежном выражении почти на 10% по сравнению с 2007 г. (8 млн. шт., 2,2 млрд. долл.). Полностью с оценкой ITResearch из наших респондентов согласилась только Мария Соловьева, менеджер по маркетингу представительства компании ViewSonic в странах СНГ. Остальные эксперты назвали свои цифры: Дмитрий Кравченко, директор департамента устройств визуализации Acer CIS, — 6,176 тыс. шт. и 1,3 млрд. долл.; Валентина Ким, представитель по продажам ASUS Technology, — 7,5 млн. шт., 1,5 млрд. долл.; Олег Михайлов, менеджер по продукции московского представительства «Бенкью Юроп Б.В.», — 6,5 млн. шт. и приблизительно 1,2 млрд. долл.; Илья Фабричнов, менеджер отдела стратегической информационной продукции LG Electronics, — 6,5 млн. шт., 1,3 млрд. долл.; Александр Воскресенский, специалист отдела мониторов компании Samsung Electronics, — 6,8 млн. шт.; генеральный директор NetLab Вадим Лата — 7–7,5 млн. штук и порядка 1,5 млрд. долл.; Андрей Коновалов, директор по поставкам Lanck, — 7 млн. шт., 1,8 млрд. долл.

Вендоры очень лаконично ответили на вопрос о том, как кризис сказался на результатах их деятельности в 2008 г. Дмитрий Кравченко сообщил, что продажи сократились незначительно, Илья Фабричнов отметил, что доля компании варьировалась в течение года, но в среднем составила 19% (1,2 млн. штук, 200 млн. долл.), а Александр Воскресенский сказал, что доля компании в общем объеме рынка выросла как в штучном, так и в денежном выражении. Сравнивать подобные данные, к сожалению, невозможно, поэтому они даны лишь для ознакомления.

По словам Вадима Латы, падение продаж по всем моделям мониторов в канале NetLab составило 25 263 шт. по сравнению с 2007 г. В Lanck продажи мониторов сократились примерно на 15% в штуках и почти на 25% в деньгах. А по словам продакт-менеджера по мониторам компании «ПИРИТ-Дистрибуция» Андрея Бабина, объем продаж в 2008 г. по сравнению с 2007 г. составил порядка 90%.

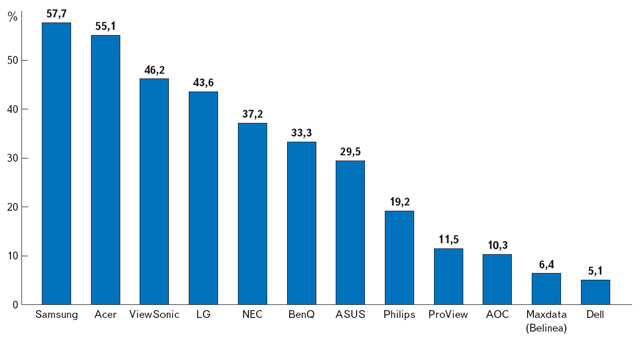

По данным ITResearch, в 2008 г. Samsung оставалась лидером российского рынка мониторов. В ведущую группу входили также Acer, BenQ, LG и ViewSonic (в алфавитном порядке). При этом на долю Топ5 пришлось почти 86% рынка. В прошлом году на шестерку лидеров (Samsung, Acer, LG, ViewSonic, BenQ, NEC) приходилось 88%. При этом, как утверждают в ITResearch, лидирующие вендоры пострадали меньше в результате кризиса, чем компании второго эшелона. Последние считают, что дистрибьюторы занимались ими в остаточном режиме. В результате резко выросла концентрация рынка.

В связи с этим нельзя не отметить резкое ослабление позиций Belinea и Proview. «У этих производителей разная история успехов и провалов на российском рынке, обусловленная их масштабом, менталитетом, стратегией, российскими партнерами и т. д. Но в обоих случаях, по-моему, кризис здесь ни при чем. Все произошло еще до него, — считает Василий Мочар, заместитель директора ITResearch. — Первая компания — небольшой локальный (немецкий) игрок без собственного производства (использовала OEM), у которой просто не было ресурсов для полноценной экспансии на иностранных рынках. Традиционно она работала в России через компанию Erimex, которая специализировалась в основном на корпоративных поставках. Деньги в развитие бренда Belinea не вкладывались, маркетинг был на минимуме... Так что вопрос „существования“ или ухода был очевиден. И покупка Erimex „Марвелом“ только форсировала события. Конечно, теоретически „Марвел“ мог вдохнуть новую жизнь в проект, но зачем?»

С Proview, говорит Василий Мочар, обратная история — это очень серьезный мировой производитель, который, по оценкам аналитика, в 2005 г. выпускал примерно в три раза больше аппаратов (большую часть не под своей маркой), чем вся суммарная емкость российского рынка мониторов: «Несколько лет назад компания захотела стать брендом и начала развивать собственный бизнес в различных странах. Пришла и в Россию: был выстроен нормальный канал, пошли значительные поставки по разумным ценам и даже начато конвейерное производство на заводе „Квант“. Компания открыла полноценное представительство, которое возглавили китайцы... Она одно время стабильно входила в лидирующую группу поставщиков мониторов на российском рынке. Что далее произошло, до конца не ясно. Возможно, локальный и „головной“ менеджмент оказались неготовыми к игре в „первой лиге“, возможно, интересы материнской компании поменялись... Но мы имеем то, что имеем: возможности не реализованы; производство прекращено; представительство закрыто. Продажи мониторов Proview пока еще позволяют входить в десятку лидирующих компаний на российском рынке, но уже только номинально, поскольку отрыв от лидеров чрезвычайно большой».

«Черный» квартал

Предварительные результаты, опубликованные аналитической компанией DisplaySearch в ежеквартальном отчете, посвященном поставкам мониторов, говорят о том, что в IV квартале 2008 г. ЖК-дисплеев во всем мире было продано на 7,4% меньше, чем в третьем. Это первый случай в истории плоскопанельных экранов, когда результаты последнего квартала хуже, чем предыдущего. По сравнению с тем же периодом 2007 г., когда было поставлено 43 млн. штук, результат оказался на 8% ниже. Среди основных поставщиков только Samsung и Acer удалось увеличить свои поставки по отношению к предыдущему году (на 2 и 9% соответственно). Остальные компании, входящие в пятерку лидеров (Dell, LG Electronics и HP), довольствовались отрицательными значениями роста (19, 11 и 9% соответственно).

По словам аналитиков ITResearch, в России наблюдалась также далеко не радужная картина: «Мониторы стагнировали почти весь год, а кризисный IV квартал и вовсе подкосил отрасль. В конце года у некоторых вендоров поставки мониторов практически прекратились, распродавались только складские запасы дистрибьюторов».

Как отмечено в аналитическом сборнике «Бестселлеры IT-рынка» №1 за 2009 г., IV квартал 2008 г оказался наихудшим (по состоянию бизнеса) с 1998 г., по крайней мере для мониторов и ноутбуков. Это вполне закономерно, ведь данное оборудование широко представлено в рознице, что подразумевает высокую эластичность к уровню спроса конечных потребителей. И в условиях жесткого финансового кризиса продажи такого оборудования подвержены сильной деградации.

Всего в IV квартале 2008 г., по данным ITResearch, в России было продано 1,8 млн. мониторов. Падение продаж (по отношению к прогнозным показателям) составило 28%, при этом оно распределялось внутри квартала неравномерно. «Дно» пришлось на ноябрь и было во многом связано с проблемами канала (невозможность перекредитования, паника, банкротства...). В декабре дистрибьюторы частично адаптировались и смогли отгрузить часть зависшего оборудования. Sales in был существенно меньше sales out, особенно в ноябре и декабре, когда некоторые дистрибьюторы практически прекратили закупки и только распродавали склады.

В дополнение к словам аналитиков приведем некоторые цифры, озвученные нашими собеседниками — представителями дистрибьюторских компаний. По словам Андрея Бабина, IV квартал, на который традиционно делались большие ставки, не оправдал ожидания, падение продаж относительно аналогичного периода 2007 г. составило порядка 10%. Вадим Лата сообщил, что по отношению к IV кварталу 2007 г. компания продала мониторов меньше на 22 654 шт. «Падение продаж в IV квартале 2008 г. по сравнению с аналогичным периодом 2007 г. можно смело назвать драматическим — почти 35% в штуках и около 50% в деньгах, — отметил Андрей Коновалов. — Наша политика кредитования была крайне консервативна, мы предпочли потерять в цене товара пока он находился на складах, чем не получить денег от покупателей».

Залежавшиеся деньги

Практически все дистрибьюторы в один голос утверждают, что мониторы — та продукция, которая больше всего (наряду с ноутбуками) «застряла» на складах и на которой они несут самые большие убытки. В частности, по словам Сергея Пацкевича, вице-президента по маркетингу «Марвел» и директора департамента «Комплектующие, периферия, цифровое оборудование», в IV квартале прошлого года, а также в I и II кварталах текущего основные проблемы дистрибьюторов «коробочной» продукции связаны с мониторами и ноутбуками. Вендоры существенно переоценили рынок этих устройств в 2008 г. и «впихнули» в канал огромное их количество. Все дистрибьюторы до сих пор несут существенные убытки при распродаже «в минус» своих складов.

«Хотя спрос на мониторы есть, но товара на складах дистрибьюторов значительно больше, — делится Сергей Пацкевич. — И все хотят от него избавиться любыми методами. Дилеры об этом знают (начиная с октября-ноября) и покупают нужное количество (не делая больших запасов у себя на складе) только там, где лучше цена. Именно цена (а не маркетинговые программы) стала сейчас главным фактором при выборе дистрибьютора-продавца. Есть вендоры, которые уже в IV квартале не ставили перед своими дистрибьюторами каких-либо планов и не напрягали их с затовариванием складов. К таким мониторным вендорам (из тех, что есть в нашем портфеле) я бы отнес в первую очередь ViewSonic (а также более „мелких“ — AOC и Iiyama). Именно в этом заключается последние полгода их основная помощь — не напрягать нас, дистрибьюторов, новыми закупками. Есть вендоры, для которых доля российского рынка была основным мотивационным фактором в прошлом году. Именно с их продукцией и связаны основные проблемы дистрибьюторов».

Андрей Коновалов рассказал, что, по оценкам Lanck, на 1 января 2009 г. на складах дистрибьюторов и вендоров, имеющих склады в России, находился почти трехмесячный запас, а цена на наиболее популярные модели 17- и 19-дюйм сегментов за последние три месяца IV квартала упала более чем вдвое! «Затоваривание канала привело к тому, что в России (с учетом стоимости доставки и НДС) мониторы в розницу продавались дешевле, чем на тот момент дистрибьюторы могли купить их у производителя с фабрики в Китае», — отметил он.

По словам Вадима Латы, хотя ситуация в конце прошлого и начале текущего года была довольно сложной, сейчас склады у дистрибьюторов мониторов более-менее сбалансированы. Хотя по некоторым вендорам, «стремящимся продать ошибочно завышенные зафорекастированные количества», «перетарка» есть и сейчас. «В целом скорее нормально, в понимании этого слова в текущей ситуации, — считает Лата. — Мы не закупаем у вендоров напрямую, поэтому глобально и не сталкиваемся с этой проблемой. Мы стараемся уравновесить спрос и предложение, чтобы не было необходимости в экстренном сбыте залежалого товара. А шаги по активизации спроса, которые предлагаются на рынке, — это и рибейтные программы, и маркетинговая поддержка. В общем, все стандартно, как обычно».

Несмотря на то что от «затоварки» пострадали большинство дистрибьюторов, некоторым, по-видимому, удалось избежать этого. В частности, по словам Андрея Бабина, компания предвидела эту ситуацию и была к ней готова: «Мы грамотно подошли к процессу заказов и поставок мониторов. Поэтому нас эта проблема „перетаривания“ складов мониторами не коснулась».

Некоторые вендоры открыто признали факт затоваривания складов. Так, представители ViewSonic рассказали, что непростая ситуация по отдельным позициям в конце прошлого года была связана главным образом с резким падением цен на мониторы в III квартале. Для решения этой проблемы производитель проводил дополнительные маркетинговые акции, стимулировал канал, помогал партнерам, в том числе и фондами. В результате, по словам Марии Соловьевой, сейчас у компании «тяжелых» позиций нет.

Но у большинства производителей особых проблем со сбытом своей продукции нет. «Сейчас есть даже нехватка по некоторым моделям, — комментирует Александр Воскресенский. — Конечно же, сегодня мы делали и будем делать акцент на различного рода маркетинговых мероприятиях, направленных на продвижение наших продуктов».

«Дистрибьюторы закупают наши мониторы, руководствуясь стабильным спросом на них, — рассказывает Валентина Ким. — Поэтому наша продукция на складах не „застревает“. Чтобы увеличить спрос и мотивировать покупателей, используется активная маркетинговая поддержка, кроме того, важным фактором является уровень сервиса № 1». Илья Фабричнов утверждает, что у LG также все в порядке: «У дистрибьюторов и партнеров LG нет „затоварки“ складов по нашим мониторам, был предпринят ряд шагов, чтобы избежать данной ситуации. Для увеличения продаж LG оказывает поддержку партнерам всех уровней».

Занимательная геометрия

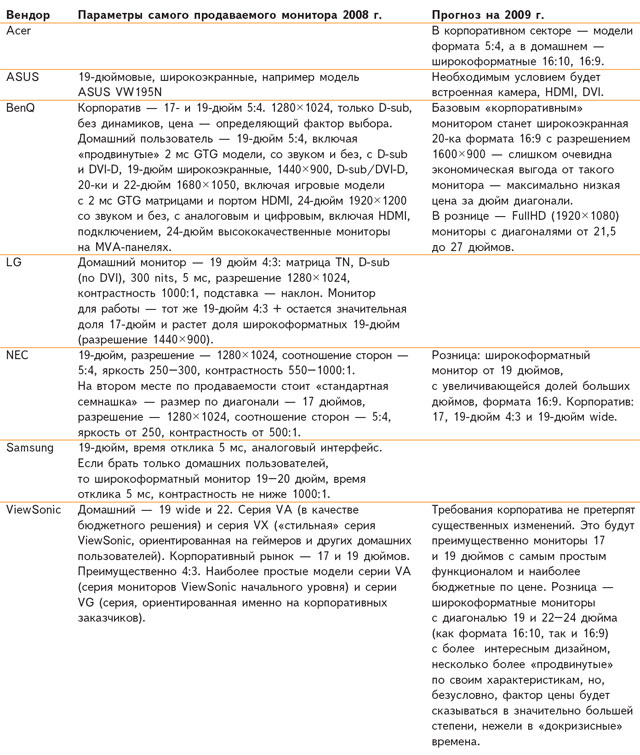

По данным аналитического сборника «Бестселлеры IT-рынка», за 2008 г. на рынке произошли заметные структурные изменения. Довольно сильно, на 18%, упала доля уже уходящего, но все еще весьма значительного по размерам сегмента 17-дюйм мониторов; доля другого технологического лидера — 19-дюйм устройств стандартного формата — уменьшилась всего на 2%. Значительный рост наблюдался в сегменте 19-дюйм широкого формата — на 10% и в сегменте мониторов с диагональю 22 дюйма и выше — на 8,5%.

В целом эта оценка схожа с мнениями наших респондентов. По их словам, в начале 2008 г. предпочтения корпоративных покупателей оставались традиционно консервативными. Наибольшим спросом пользовались стандартные 17- и 19-дюйм дисплеи, с заметным перевесом в сторону 17-дюйм, особенно в начале 2008 г.

Как отметил Олег Михайлов, практически с начала года широкоэкранная 19-ка стоила существенно дешевле «квадратной» такой же диагонали, а со второй половины года уже широкоэкранная 20-ка была дешевле «квадратной» 19-ки. «Существует еще, конечно, вопрос совместимости старого софта с широким форматом, но он больше надуманный, чем реальный», — отметил он.

Вадим Лата рассказал, что хотя в NetLab скрупулезно не считают, что ушло в розницу, а что в корпоративный сегмент рынка, он может сообщить данные об общем распределении продаж. Так, 42% клиентов NetLab отдали предпочтение мониторам с диагональю 19 дюймов, второе место поделили 17- и 22-дюйм — по 16% оборота по мониторному направлению.

Большинство наших респондентов признали наиболее ходовым размером дисплея у домашних пользователей 19 дюймов (как wide, так и квадратные). При этом всё более популярными становятся широкоформатные дисплеи с диагональю более 20 дюймов, однако у большинства производителей кризис притормозил этот процесс. Из опрошенных нами вендоров только ViewSonic назвал «главным шлягером» 2008 г. 22-дюйм мониторы.

Относительно прогнозов на текущий год все наши эксперты сошлись на том, что основной тенденцией станет усиление позиций широких экранов. Так, по словам Ильи Фабричнова, в 2009 г. в результате кризиса спрос домашних пользователей сместится с дорогих моделей к более дешевым. «В корпоративе же ситуация останется без изменений. В связи с этим предполагается рост доли широкоформатных моделей, в которых оптимально сочетаются цена и качество. Новый формат 16:9, который предлагают сегодня большинство вендоров, также помогает оптимизировать затраты как для компаний, так и для рядового пользователя», — отметил он.

Олег Михайлов высказал похожее мнение: «В 2009 г. будут продаваться только широкоэкранные модели в оба сегмента (корпоративный сильно сократится) по мере выбора последних поставок моделей формата 5:4 — они уходят навсегда. То есть в начале года корпоратив еще будет получать остатки „квадратных“ мониторов, но надолго их не хватит, придется руководителям ИТ-департаментов менять свои предпочтения и выбирать широкий экран».

«И до кризиса рынок мониторов был достаточно четко структурирован, — считает Алексей Златин, глава представительства NEC Display Solutions в России. — Движение шло в сторону широкого формата и больших диагоналей, при этом на рынке оставалось место и для традиционных „семнашек“ (в основном за счет устойчивого спроса со стороны корпоративного сектора). Без каких-либо технологических прорывов и кризиса рынок мог бы просуществовать в таком виде еще некоторое время (по меньшей мере год). Индивидуальный и корпоративный потребитель разобрался в том, что не бывает универсальных мониторов; что для выполнения специфических задач (игры, фото-видео, САПР, профессиональный цвет) необходимы специализированные аппараты с отличными друг от друга характеристиками. Поэтому если говорить о тенденциях, то фактически это один тренд — проникновение широкого формата во все сегменты — в том числе и в профессиональный».

У Марии Соловьевой иное мнение. Она отметила, что помимо тенденции к увеличению диагоналей в связи с кризисом будут заметно сокращаться модельные ряды всех без исключения производителей. Из-за этого станет меньше «неуниверсальных» моделей — «маркетинговых» продуктов с каким-то нестандартным функционалом типа встроенной веб-камеры, порта для iPod, необычных цветов корпуса. «Возможно, потребитель меньше внимания будет обращать на экологические и эргономические характеристики монитора — тема, которая обещала стать маркетинговым хитом в 2008 г., но, по всей видимости, в ближайшее время уже не станет», — добавила она.

Интересное мнение высказали аналитики DisplaySearch относительно мирового рынка мониторов. По их мнению, производителям ЖК-мониторов следует сделать ставку на ПК-моноблоки, где «системная» начинка интегрирована с монитором: «Если ранее такие изделия позиционировались как функционально насыщенные и дорогие, то в сегодняшней интерпретации, благодаря появлению дешевых, но достаточно мощных процессоров, можно говорить о появлении новых массовых настольных компьютеров типа „все в одном“. Ожидается, что такие аппараты с экраном от 18,5 до 21,5 дюймов будут стоить 299–399 долл.»

Пострадавшие сегменты

По мнению большинства наших респондентов, наиболее сильное негативное влияние кризис окажет на корпоративный сегмент, что вполне понятно на фоне тотального урезания ИТ-бюджетов. С точки зрения продуктов, конечно, пострадают дорогие, элитные модели, считают игроки рынка.

«Безусловно, рынок корпоративного пользователя и рынок госзаказов пострадают в первую очередь — они практически на грани „схлопывания“, — рассказывает Олег Михайлов. — Что касается конечного пользователя, то снижение спроса, безусловно, произойдет, но будет довольно незначительным по сравнению с „корпоративной катастрофой“».

Илья Фабричнов считает, что на фоне падения корпоративного сегмента за счет сокращения бюджетов на покупку компьютерной техники «домашний» рынок пострадает в меньшей степени.

«Как известно, во все времена в кризис более всего терял „средний класс“. Богатые, конечно, теряли состояния, но все же оставались людьми обеспеченными, — размышляет Мария Соловьева. — Думаю, данное утверждение справедливо и для нынешнего кризиса, в том числе и для мониторного рынка. Спрос на самые бюджетные модели сохранится. Дорогие профессиональные модели никогда не были особенно популярны — их востребованность останется примерно на том же уровне. А вот аппараты с насыщенным функционалом, интересным дизайном и не такие доступные по цене, как „бюджетные“, пострадают от кризиса в наибольшей степени».

Среди вендоров наиболее оптимистичное мнение высказал Алексей Златин: «Думаем, что в текущем году наша продукция, скорее всего, будет востребована в корпоративном секторе. Мы уже наблюдаем значительное оживление в некоторых секторах (в основном в крупных государственных компаниях, энергетике, а также в некоторых областях машиностроения), при этом спрос не сместился в сторону дешевых аппаратов — среди нашей продукции остаются популярными дорогие решения для САПР, работы с цветом, решения по визуализации информации (видеостены, удаленное размещение и т. п.) на основе широкоформатных ЖК-дисплеев; наблюдается рост интереса к нсталляционным проекторам. Со стороны розничных сетей большого спроса на нашу продукцию мы не ждем — NEC всегда находился в верхнем ценовом сегменте, который сейчас не самый востребованный. Хотя мы не исключаем, что с ростом средней цены монитора (это произойдет уже достаточно скоро в силу грядущего дефицита товара практически у всех производителей) потребитель опять переключит свое внимание на более дорогие модели».

Кризисные прогнозы

Илья Фабричнов предполагает, что в 2009 г. сокращение мониторного рынка составит приблизительно 20%, однако компания полна оптимизма и планирует сохранить такой же уровень продаж, как и в 2008 г.

По мнению Дмитрия Кравченко, есть несколько сценариев развития ситуации: от падения на 50% по сравнению с 2008 г. до стабильности (в шт.).

Олег Михайлов также считает, что рынок сократится на 40–50% относительно результатов (в шт.) 2008 г.

«Сложно делать какие-либо прогнозы, — говорит Мария Соловьева. — Мониторный рынок не существует сам по себе, он связан с общей экономической ситуацией в России и в мире. Сейчас любые прогнозы, а их множество (возврат к уровню 2006 г., падение — 30%, падение — 45%...) — это не более чем гадания».

По оценке Андрея Бабина, рынок «просядет» процентов на 30, при этом внутри компании планируется падение продаж на 20%.

«В начале года мы были настроены более оптимистично, но видя результаты I квартала и находясь в преддверии „низкого сезона“ во II квартале, считаем, что рынок мониторов в 2009 г. „просядет“ на 30%», — прокомментировал Андрей Коновалов.

«В денежном выражении рынок сократится не менее чем наполовину от объемов предыдущего года, — считает Вадим Лата. — К концу года из-за сезонности и потому, что в IV квартале 2008 г. уже было заметное падение, в относительных показателях ситуация улучшится. По нашей компании предполагаю приблизительно те же цифры, а в среднем по году процентов на 40».