«Сетевое оборудование» — одна самых востребованных продуктовых линеек. Его продают 73,8% опрошенных нами компаний. Такое же количество партнеров занимаются только еще одной продуктовой категорией — «Серверы на платформе х86». Таким образом, получается, что эти устройства делят между собой первое и второе места рейтинга популярности. Их отрыв от ближайшего преследователя составляет 3,7%. В предыдущем рейтинге сетевое оборудование было безоговорочным лидером — им занимались 80,2% респондентов.

Кроме того, по мнению представителей вендоров и дистрибьюторов, работающих в данном продуктовом сегменте, он, несмотря кризис, в последние два года чувствовал себя немного лучше, чем российский ИТ-рынок в целом.

«Следует разделять продукты разных ценовых сегментов. Мы видим, что устройства экономкласса постепенно наращивают обороты, можно говорить о росте этой категории в 2015 г., в то время как более дорогие решения показывают отрицательную динамику продаж, — подчеркнул один из них. — Это обусловлено низкой покупательной способностью конечного пользователя. Но в целом сетевой сегмент значительно лучше пережил 2015 г., чем другие направления ИТ-рынка. Объемы продаж в рознице в первом полугодии снизились примерно на 10–15%. Отчасти это связано с традиционно „низким сезоном“. Россияне на фоне кризиса отказываются от покупки товаров не первой необходимости, поэтому продажи продуктов верхних ценовых сегментов сильно сократились. Необходимо понимать, что практически весь наш ИТ-рынок импортозависимый. Большинство продукции производится не на территории России или Таможенного Союза, и изменение курса рубля сказывается на конечной ее стоимости. Потребителю теперь не по карману приобретать многие продукты, которые он мог себе позволить несколькими годами ранее».

По наблюдениям еще одного участника рынка, в 2015 г. рынок сетевого оборудования в России и странах СНГ значительно изменился: «На фоне затянувшегося кризиса он показывал стабильную отрицательную динамику. В прошлом году мы увидели перемены в работе дистрибьюторов и партнеров второго звена, их приоритеты сместились в сторону высокомаржинальных продуктов в экономичном сегменте. Помимо этого изменилась и психология покупки. Все реже конечный пользователь задумывается о приобретении продуктов раскрученных брендов и все чаще отдает предпочтение товару с более низкой ценой».

И в довершение картины приведем еще такое мнение: «В портфелях дистрибьюторов стало больше продукции российских вендоров, а также китайских поставщиков, нацеленных главным образом на корпоративный сегмент. Причем это те компании, которые раньше даже не пытались попасть на наш ИТ-рынок. Хорошо это или плохо — пока сказать сложно».

Интересно, но результаты нынешнего рейтинга тоже не дают ответа на этот вопрос. Складывается впечатление, что за эти два года не произошло вообще ничего: список финалистов не изменился. А вошедшие в призовую тройку даже остались на своих местах. И это при том, что данная номинация — одна из самых «густонаселенных» в рейтинге CRN/RE.

Претенденты

В 2014 г. в список производителей сетевого оборудования вошли 32 компании: Alcatel-Lucent, Allied Telesis, Arista Networks, Aruba Networks, ASUS, Avaya, Brocade, Buffalo, Check Point, Cisco Systems, Delta, Digitus, D-Link, Edimax, Enterasys, Ericsson, Extreme Networks, HP, Huawei, Infoblox, Juniper Networks, Mitel, NetGear, RAD Data Communications, Radwin, Raisecom, Riverbed, Tenda, TP-Link, TRENDNet, Unify, ZyXEL. Перешагнуть порог канальности смогли только 12 вендоров: Allied Telesis, ASUS, Avaya, Cisco Systems, D-Link, Extreme Networks, HP, Huawei, Juniper Networks, NetGear, TP-Link, ZyXEL.

В этом году их стало еще больше — 33: Alcatel-Lucent, Allied Telesis, Arista Networks, Aruba Networks, ASUS, Avaya, Brocade, Buffalo, Cisco Systems, Deliberant, Delta, Digitus, D-Link, Edimax, Enterasys, Ericsson, Extreme Networks, Hewlett Packard Enterprise, Huawei, Infoblox, Juniper Networks, MIKROTIK, Mitel, NetGear, Netis Systems, RAD Data Communications, Radwin, Raisecom, Riverbed, Tenda, TP-Link , TRENDNet, Unify, ZyXEL. А вот реальных претендентов на победу — меньше, всего 11: Allied Telesis, ASUS, Avaya, Cisco Systems, D-Link, Hewlett-Packard Enterprise, Huawei, Juniper Networks, NetGear, TP-Link, ZyXEL.

Но, как уже было сказано выше, партнеры решили, что «коней на переправе не меняют», и вновь включили в итоговый табель тех, кто стал финалистом два года назад.

Представляем победителей

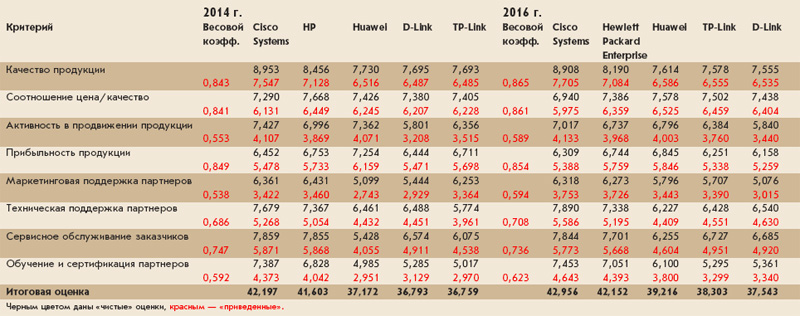

Итак, в 2014 г. пятое место принадлежало компании TP-Link, сумевшей собрать 36,759 балла, что было очень хорошим результатом, так как до этого вендору еще ни разу не удавалось не только войти в пятерку лидеров, но даже преодолеть порог канальности.

В этом году компания решила не только «закрепить» завоеванные позиции, но и продвинуться дальше. Теперь она, с результатом 38,303 балла, занимает четвертую строчку. Наши респонденты высказали ей только одну претензию — по поводу обучения и сертификации партнеров. Остальные оценки компании можно назвать «средними».

Заметим, что удивляться такому движению вверх не стоит, так как для TP-Link прошедшие два года стали временем интенсивного развития. Напомним, что за прошедшие два года вендор подписал дистрибьюторские соглашения с компаниями Merlion, Soft-Tronic, Treolan и «Марвел-Дистрибуция».

Михаил Кириченко, директор по дистрибьюции компании TP-Link, отмечает: «За последние два года в нашей компании произошло много изменений, так как в наступившем периоде нестабильной экономики приходится очень быстро подстраиваться под требования партнеров и рынка. Так, например, полностью обновилась продуктовая линейка: намного расширился сегмент устройств нового беспроводного стандарта АС и сегмент SMB устройств, которые стали для компании следующим этапом в развитии бизнеса на российском ИТ-рынке. Компания TP-Link уже к концу 2014 г. заняла более 50% доли в продажах розничных сетевых устройств в России в штучном выражении. Была усилена техническая и финансовая поддержка партнеров, работающих на B2B рынке, и предложены различные демо, рибейтные , маркетинговые программы развития партнеров. Кроме того, за это время компания TP-Link вывела на рынок два новых направления, таких как компьютерная/мобильная аксессуарика и устройства для умного дома, где компания уже добилась серьезных успехов. А в этом году компания TP-Link представила рынку собственную линейку смартфонов, являющихся естественным продолжением в развитии бренда на международном рынке».

В компании отмечают и «значительный рост продаж оборудования TP-Link для малого и среднего бизнеса и операторов связи». Антон Артамонов, представитель проектного департамента TP-Link, комментирует: «В сегменте оборудования для малого и среднего бизнеса TP-Link демонстрирует рост более 40%. Основными драйверами роста являются Wi-Fi оборудование для бизнеса и линейки коммутаторов Smart, Managed и PoE. Для партнеров по проектным линейкам стали доступны партнерский портал, рибейтная проектная программа, пресейловая поддержка. TP-Link один из немногих вендоров на рынке, кто обеспечивает партнерам высокую прибыльность бизнеса при реализации проектов с одной стороны, а с другой стороны, отличное соотношение цены/качество для заказчиков. Также в 2016 г. были запущены дополнительные сервисы для корпоративных заказчиков, в том числе ускоренная замена SMB оборудования. Изменения коснулись и гарантийных обязательств: с июля 2016 г. мы предложили ограниченную пожизненную гарантию на коммутаторы серии Smart и старшие модели. Обучению, сертификации и тренингам для проектных партнеров мы стали уделять внимание с 2016 г., а со следующего 2017 г. компания запускает обучение и тренинги для партнеров в рамках сертификационной программы TP-Link».

Заняв четвертое место, TP-Link сместила с него компанию D-Link. Два года назад эта компания подошла к подведению итогов с двумя низшими оценками (среди финалистов): за критерии «Активность в продвижении продукции» и «Прибыльность продукции». А итоговая сумма всех оценок была равна 36,793 балла. В этом году у партнеров компании претензий в два раза больше. Она получила минимальные оценки сразу по четырем критериям: «Качество продукции», «Активность в продвижении продукции», «Прибыльность продукции», «Маркетинговая поддержка партнеров». И в результате, несмотря на то, что ее итоговая сумма выше (37,543 балла), чем два года назад, ей досталось только пятое место.

При этом, комментируя взаимоотношения вендора с каналом, которые сложились в последние два года, Сергей Васюк, Head of RO D-Link CIS and Baltics, отмечает: «В целом D-Link не заметила сколько-нибудь существенного сокращения или обновления своей партнерской сети за последнее время, т. к. уже несколько лет компания сосредоточена на сотрудничестве в первую очередь с партнерами, работающими в бюджетном, корпоративном и операторском сегментах, которых кризисные явления затронули в меньшей степени. Конечно, мы видели как неоправданно рисковавшие компании в конце 2014 г. столкнулись с проблемами, которые отдельные любители рисковать не смогли решить и вынуждены были уйти с рынка. В первую очередь это коснулось розницы и интернет-торговли. Также надо отметить, что компания помогла многим партнерам выполнить свои обязательства перед клиентами в конце 2014-го и в 2015 г. и с меньшими издержками перейти к работе в новых условиях.

Выходя на российский рынок, компания D-Link рассматривала возможность размещения в России собственных производственных и логистических мощностей. Было очевидно, что быстро развивающийся ИТ-рынок имеет свою уникальную специфику, и здесь, чтобы стать серьезным, влиятельным игроком, необходимо быстро реагировать на требования его участников, а лучше всего действовать на опережение. В сочетании с разветвленной сетью собственных сервисных подразделений — а их на текущий момент более 35 по всей России — и налаженной технической поддержкой, наличие собственной производственной базы позволяет нам обеспечивать поставки продукции самому широкому спектру государственных, силовых и корпоративных заказчиков. На текущий момент мы обладаем развитыми производственными мощностями в Рязани, где в заводских условиях ведется выпуск сертифицированной ФСТЭК продукции, собирается и кастомизируется оборудование под требования клиентов, выполняется гарантийное и послегарантийное обслуживание техники. Несколько лет назад начал работу российский центр исследований и разработок D-Link, специализирующийся на разработке программного обеспечения для перспективного телекоммуникационного оборудования. В перспективе — запуск собственных полноценных производственных линий, благо имеющиеся ресурсы это позволяют. Развитие собственного производства было естественным этапом работы компании в России. Мы открывали его в сравнительно «благополучном» 2012 г., когда условия были существенно лучше, чем сейчас. Для нас это было шагом, необходимым для вывода бизнеса D-Link в России на новый уровень, позволяющий качественно иначе работать с госсектором, телекомом и корпоративными клиентами. В свете текущих реалий можно констатировать, что это было сделано весьма своевременно. В целом в строительство производственно-складского комплекса вместе с центром исследований и разработок в Рязани было вложено более 10 млн. долл. Оборот D-Link в России в 2015 г. составил 5,4 млрд. руб., а в этом — приближается к 7 млрд. руб. Если в 2012 г. в штате рязанского офиса было 40 сотрудников, то в 2016 г. в нашей команде трудятся уже более 180 специалистов, а общий штат работающих в компании приближается к 400. Ввод в 2016 г. нового административного здания и дополнительных складских площадей лучше всего свидетельствует о правильности принятых в свое время решений по запуску собственных производственно-логистических мощностей«.

Итак, D-Link и TP-Link поменялись местами. И это единственное изменение, которое произошло в данной номинации по сравнению с итогами 2014 г.

Третье место вновь отдано новичку предыдущего рейтинга — компании Huawei. О том, какую бурную деятельность на российском рынке развернула эта компания в связи с событиями в политической жизни нашей страны, знают все, кто хоть немного причастен к этому сегменту рынка.

В представительстве так комментируют то, что происходило и на рынке, и «внутри» вендора: «За последние два года произошло множество событий, которые положительным образом повлияли на бизнес-результаты Huawei Enterprise в России. В частности, в сегменте сетевого оборудования произошло обновление большинства позиций в продуктовой линейке — коммутаторы для кампусных сетей, центров обработки данных, мультисервисные маршрутизаторы, межсетевые экраны NGFW, беспроводные точки доступа. Так, например, в линейке продуктов появились точки доступа стандарта 802.11ac wave 2, коммутаторы ЦОДов с поддержкой SDN и интеллектуальные NGFW шлюзы с возможностью идентификации более чем 6 тыс. приложений. Кроме того, в 2016 г. компания выпустила ряд совершенно новых решений, ранее не представленных в линейке продукции: промышленное сетевое оборудование, IoT-шлюзы, а также виртуальные реализации корпоративного сетевого оборудования. Концепция программно-определяемых сетей из идеологии будущего превратилась в реальные решения, их можно применять в инфраструктуре заказчика уже сегодня. Значительным преимуществом решений Huawei стала возможность плавного, поэтапного перехода к новой архитектуре корпоративной сети на основе концепции SDN. На сегодняшний день мы предлагаем заказчику не просто оборудование для различных сегментов сетевой инфраструктуры, а набор законченных решений для разных вертикалей, которые представляют собой комплекс вычислительных и сетевых решений, инженерной инфраструктуры и программного обеспечения. Хорошим примером может служить актуальное для многих потребителей внедрение BYOD с авторизацией по SMS — это коробочное решение, не требующее использования стороннего ПО. Кроме того, все это время компания Huawei усиливала команду специалистов и формировала имидж компании как одного из наиболее привлекательных работодателей на рынке труда в России. За последние два года к компании присоединился целый ряд менеджеров и экспертов с обширными компетенциями и опытом работы. Изменения, произошедшие в последнее время на мировой арене, подтолкнули многих потребителей к поиску альтернативы решениям, ранее используемым в сетевой инфраструктуре. Все это также усиливает интерес к продукции Huawei, созданной с учетом возможности работы в «мультивендорной» среде«.

Что-что, а активности в продвижении оборудования на рынок вендору не занимать. Отмечают это и наши партнеры — второй рейтинг подряд по этому критерию они ставят Huawei на второе место. Кроме того, производитель смог заработать сразу две высшие оценки за прибыльность продукции и за соотношение цены и качества.

Но предостережем вендора от излишней эйфории. Получить высшую оценку за пару пусть даже не самых последних для канала критериев — прекрасно. Но и о других показателях работы забывать не стоит. А вот с этим у Huawei, увы, пока не все гладко... В этом году компании достались две низшие оценки за критерии: «Техническая поддержка партнеров» и «Сервисное обслуживание заказчиков». Хотя справедливости ради отметим, что производитель все-таки старается исправлять ошибки. Два года назад респонденты рейтинга предъявляли ему претензии сразу по трем пунктам: «Маркетинговая поддержка партнеров», «Сервисное обслуживание заказчиков», «Обучение и сертификация партнеров».

В итоге общая сумма, полученная Huawei в этом году, — 39,216 балла (в 2014 г. она равнялась 37,172). Таким образом, компании за два года удалось увеличить отрыв от конкурента, стоящего на четвертой позиции (0,913 балла против 0,379 балла в 2014 г.), и подобраться поближе к конкуренту, стоящему на ступеньку выше (2,936 балла против 4,431 в 2014 г.).

Какие бы страсти ни кипели «внизу» турнирной таблицы, на верхних строчках (судя по результатам голосования, недосягаемых для конкурентов) ничего не меняется: третий рейтинг подряд их занимают одни и те же компании — на второй позиции стоит Hewlett Packard Enterprise (42,152 балла), а на первой — Cisco Systems (42,956 балла). И это при том, что последняя умудрилась заработать одну минимальную оценку — за соотношение цены и качества продукции. Правда, кроме этого у Cisco пять максимальных оценок (за все оставшиеся критерии, кроме «Прибыльности продукции»). А у НРЕ, которой в прошлом рейтинге достались максимальные оценки за «Маркетинговую поддержку партнеров» и «Соотношение цена/качество», в этот раз нет ни одной высшей.

Андрей Кузьмич, директор ООО «Сиско Солюшенз» (Cisco) по технологиям, и Денис Коденцев, инженер-консультант компании, отмечают, что за прошедшие два года вендор запустил в локальное производство наиболее популярные коммутаторы, обновил модели беспроводных точек доступа и телефонов, производящихся в России: «Начались внедрения наших SDN-решений на базе APIC-EМ. Были введены в эксплуатацию решения по аналитике пользователей в сетях Wi-Fi. Корпоративным заказчикам мы предложили революционную технологию построения корпоративных распределенных сетей Cisco IWAN. Мы запустили совершенно новую модель лицензирования наших продуктов — Cisco ONE Software, которая призвана значительно расширить преимущества оборудования Cisco за счет включенных в комплект поставки программных решений и сократить затраты (при обновлении устройств) на новые модели. Анонсирована инновационная архитектура для корпоративных сетей — Cisco Digital Network Architecture, основанная на принципах автоматизации, виртуализации и программируемости. Одной из первых на рынке Cisco представила решение по виртуализации сетевых функций (NFV) для корпоративного и СМБ-сегментов (ранее эти технологии предлагались только операторам связи). При этом Cisco предложила инновации в традиционном для себя сегменте оборудования для коммутации и маршрутизации. Был представлен ряд решений на основе технологии Multigigabit (802.3bz), вдохнувшей новую жизнь в сети, построенные на витой паре категорий 5e и выше, — теперь эти сети могут поддерживать скорости от 2.5 до 10 Гбит/с. Наконец, новым стандартом для корпоративной маршрутизации стали модели Cisco ISR 4000, которые приходят на смену популярным устройствам Cisco ISR G2 и уже успели себя зарекомендовать у наших заказчиков».

Коллегам из НРЕ также есть чем похвастать. Но так как о том, что произошло с компанией за последние два года, мы более чем подробно рассказали в номинациях «Серверы на платформе х86» и «СХД», не будем повторяться.

Критерии и оценки

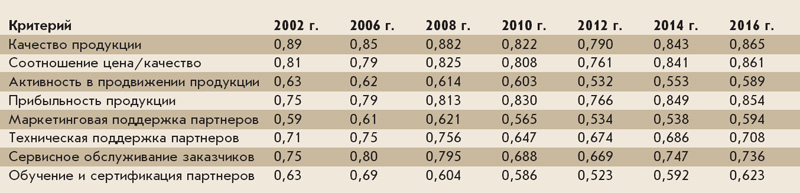

Наиболее важным критерием работы поставщиков в 2014 г. была «Прибыльность продукции» (0,849 балла), а самым малозначимым стала «Маркетинговая поддержка» (0,538 балла).

В этот раз на первое место вышло качество продукции (0,865 балла). Мало того, продавцы сетевого оборудования оказались самыми требовательными к этому критерию работы вендоров и поставили ему наивысшую оценку по сравнению с другими респондентами. Кроме того, оказалось, что они еще и в обучении и сертификации партнеров заинтересованы больше других. Одноименному критерию они поставили 0,623 балла.

А вот активность вендора в продвижении продукции их волнует в самую последнюю очередь — этот критерий набрал только 0,589 балла.