В ЛИНЭКС посчитали, сколько российские предприятия тратят на информационные технологии

Аналитический центр REAL-IT Лиги независимых экспертов в области ИТ (ЛИНЭКС) в конце 2007 г. подготовил исследование RITM-2007, в котором приводится оценка совокупных затрат российских предприятий на ИТ и проанализированы состояние и перспективы российского ИТ-рынка. Исследование построено на данных опросов как потребителей, так и поставщиков ИТ. Анализ многочисленных рыночных параметров был проведен с помощью оригинальной математической модели российского ИТ-рынка REAL-IT Simulator, позволившей свести воедино и проверить на непротиворечивость большие массивы разнородных исходных данных, что, по мнению авторов исследования, повысило его достоверность.

Темп роста ИТ-рынка вновь увеличивается

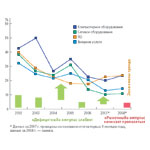

В 2007 г. впервые за последние пять лет темпы роста всех сегментов российского ИТ-рынка начали расти. Переход от негативного тренда к позитивному, по мнению экспертов ЛИНЭКС, станет главным результатом 2007 г. для российской ИТ-индустрии.

Почти 20 лет основной движущей силой ИТ-рынка была ликвидация доставшегося от советских времен дефицита ИТ. Тогда сложился так называемый «дефицитный» импульс, наблюдалась тотальная нехватка всего: от персоналок и ПО до услуг ИТ-консалтинга и системной интеграции. «Заряда» этого «дефицитного» импульса хватило почти на 20 лет, в течение которых он оставался основным (если не единственным) стимулом роста всех сегментов ИТ-рынка. Однако постепенно этот импульс начал ослабевать, и темпы роста продаж стали падать.

Это продолжалось вплоть до 2006 г. включительно. Тогда сокращение темпов роста отдельных сегментов рынка составило от 0,4 до 12,4%. Сегодня практически уже нет дефицита ни в одном из сегментов ИТ-рынка, и поэтому действие «дефицитного» импульса почти прекратилось, а темпы роста различных сегментов ИТ-рынка упали с 40–50% до 14–23%. Это позволило говорить о начале перехода российского ИТ-рынка к фазе зрелости. Однако, как показали данные о продажах ИТ за первые 9 месяцев 2007 г., на смену «дефицитному» импульсу приходит новый, стимулирующий повышение темпов роста ИТ-рынка.

Эксперты REAL-IT назвали этот новый импульс «рыночным». Его суть, как следует из названия, заключается в том, что в России появляются все новые и новые области бизнеса, для которых ИТ становятся уже не просто одной из затратных статей, а превращаются в инструмент достижения конкурентных преимуществ работающих в этом бизнесе компаний. Это и бизнес операторов сотовой связи, и провайдеров доступа в Интернет, и медийный бизнес, и другие виды т. н. новой российской экономики. Именно они и послужили катализатором нового, «рыночного» импульса, который в 2007 г. остановил падение темпов роста ИТ-рынка и превратил долгосрочный тренд из негативного в позитивный (рис. 1).

Теперь, после слома тренда, по мнению аналитиков REAL-IT, есть основания ожидать роста потребностей в ИТ среди большинства традиционных отраслей российской экономики (транспорт, производство и т. д.). Большинство предприятий прямо или косвенно связаны друг с другом (например, услугами мобильной связи пользуются все), между ними происходит своеобразное «перекрестное опыление». Это проявляется в первую очередь в области финансовых потоков между предприятиями различных отраслей (например, доходы от экспорта энергоносителей поступают в другие отрасли). В ЛИНЭКС считают, что аналогичным образом будет происходить и распространение новых технологий среди отраслей, и что за счет повышения конкуренции в областях, выступающих локомотивами роста потребностей в ИТ, можно со значительной вероятностью ожидать и возрастания спроса на ИТ в традиционных отраслях.

Сколько Россия тратит на ИТ

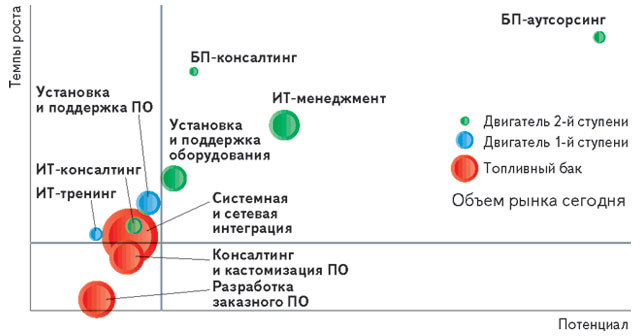

По данным исследования, всего на закупки ИТ в 2007 г. предприятия потратили 15,9 млрд. долл., а на собственный ИТ-персонал — 4,5 млрд. долл. В 2008 г. эти показатели, по прогнозам ЛИНЭКС, составят 18,7 и 5,7 млрд. долл. соответственно. Исследование показало, что затраты на ИТ в различных отраслях российской экономики очень неравномерны. Например, в машиностроении и сфере услуг в ближайшие годы эти затраты вырастут на 400–600%, тогда как в других отраслях (например, телекоммуникациях и электроэнергетике) потенциал роста уже исчерпан. В абсолютном значении по итогам 2006 г. больше всего денег на ИТ потратили телекоммуникационная отрасль (2,8 млрд. долл.), банковский сектор (2,63 млрд. долл.), госструктуры (1,90 млрд. долл.), нефтегазовая отрасль (1,89 млрд. долл.). Если сравнивать расходы на ИТ в процентах от общей выручки отраслей, то больше всего средств на эти цели тратит сектор телекоммуникаций (5,1%), банки (5,4%), страхование (4,27%), электроэнергетика (1,53%). Причем, за исключением банковской отрасли, по этим показателям Россия обгоняет аналогичные отраслевые показатели развитых стран.

Что касается ИТ-бюджетов российских госучреждений, то оказалось, что эти затраты (1,05%) составляют в процентах от общих расходов государственного бюджета величину примерно в 3,5 раза меньшую, чем в развитых странах, — там совокупные ИТ-расходы госструктур уверенно лидируют по доле в общих национальных ИТ-затратах. Это свидетельствует о значительном потенциале роста ИТ-госрасходов в России. Хотя говорить о большом недофинансировании здесь тоже не приходится, поскольку совокупные затраты госучреждений на ИТ занимают третье место, уступая лишь телекоммуникационной отрасли и банковскому сектору, и опережают нефтегазовый сектор.

По данным ЛИНЭКС, в 2007 г. различные (по масштабу бизнеса) предприятия затратили на ИТ: крупные (со штатом более 1 тыс. человек) — 14,6 млрд. долл., средние (от 100 до 999 человек) — 1,35 млрд. долл., малые (5–99 человек) — 1 млрд. долл., SOHO (менее 5 человек плюс домашний рынок) — 3,6 млрд. долл. В целом доля совокупных затрат на ИТ на предприятиях различного масштаба в 2008 г. останется примерно той же. Так, 72% совокупных ИТ-затрат сегодня приходятся на крупные предприятия, доля которых снижается, но крайне медленно (предположительно до 69,9% в 2008 г.). Доля малых предприятий будет меняться также весьма незначительно — от 4,8% в 2006 г. до 5%. В целом доля крупных предприятий в России почти вдвое больше, чем в США, средних — в два с половиной раза меньше; доля малых предприятий почти в шесть раз меньше; доля SOHO примерно в два с половиной раза больше. В абсолютном выражении ИТ-затраты на одного работающего в отраслях российской экономики в среднем в 20 с лишним раз меньше, чем в соответствующих отраслях экономики США.

В ходе исследования RITM-2007 получены данные о затратах предприятий различных отраслей на собственный ИТ-персонал и проведено их сравнение с аналогичными показателями других стран. Больше всего ИТ-сотрудников в России, по данным 2006 г., насчитывалось в банковском секторе (47 тыс. человек), торговле (27 тыс.) и нефтегазовой отрасли (26 тыс.) Если сравнивать численность ИТ-подразделений и общее число работающих, то наибольший процент ИТ-персонала в телекоммуникационной сфере (5,9%), банковском секторе (5,4%) и страховании (4,3%). Причем если доля собственного ИТ-персонала в сфере услуг в 25 раз меньше, чем в США, то в нефтегазовом секторе и металлургии соответственно на 12 и 25% выше.

В ЛИНЭКС пришли к выводу, что российский ИТ-рынок по-прежнему остается самым незрелым из ИТ-рынков Европы. Уровень зрелости в ЛИНЭКС оценивают по структуре совокупных ИТ-затрат предприятий (на ПО, оборудование, услуги и собственные ИТ-службы), по соотношениям свои продукты/чужие продукты, доле выручки от ИТ-услуг и добавленной стоимости в выручке ИТ-компаний. Данные исследования показывают, что российский ИТ-рынок по уровню зрелости отстает не только от рынков Западной Европы (например, Франции), но и от рынков ряда стран Восточной Европы (например, Польши). Причины этого кроются в структуре выручки большинства российских ИТ-компаний.

Перспективы ИТ-бизнеса. Услуги и отрасли.

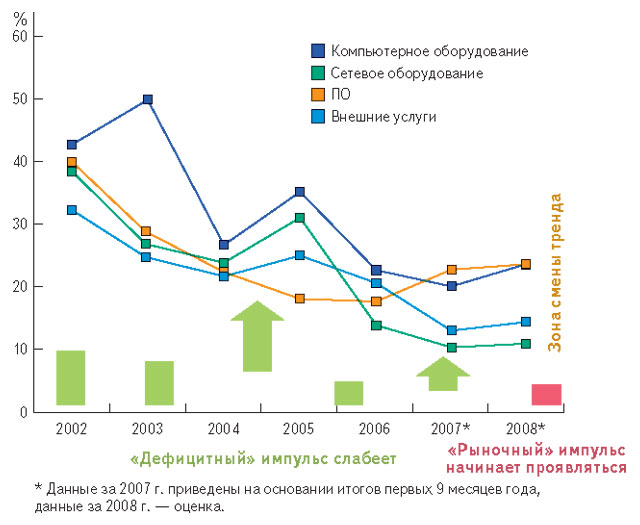

Анализировать продуктивность и перспективности различных типов услуг непросто из-за наличия, как минимум, трех характеристик, которые нужно иметь в виду: выручки от конкретного типа услуг, темпов роста этого вида услуг и потенциала его роста. Если воспользоваться метафорой, можно назвать первую из названных характеристик «топливный бак», вторую — «двигатель 1-й ступени», а третью — «двигатель 2-й ступени». Понятно, что без «топливного бака» никакие двигатели не нужны. С другой стороны, на одном «топливном баке» тоже далеко не улетишь. Требуется «двигатель 1-й ступени», чтобы обеспечить текущий рост бизнеса, без которого инвесторы не станут вкладывать в компанию средства. Наконец, не обойтись без «двигателя 2-й ступени», который призван обеспечить стратегический долгосрочный рост бизнеса тогда, когда снизится мощность «двигателя 1-й ступени» и, возможно, будут уже основательно истощены резервы «топливного бака».

Пользуясь данной метафорой, эксперты ЛИНЭКС проанализировали продуктивность и перспективность различных типов услуг (рис. 2). Размер кружков показывает объем выручки от предоставления конкретных видов услуг в 2006 г., а их цвет означает, к какому из трех метафорических классов может быть отнесен каждый из видов услуг. Ось ординат показывает текущие темпы роста видов услуг (зафиксированные в 2006 г.), ось абсцисс — потенциал роста различных видов услуг.

Что касается анализа продуктивности и перспективности отраслевого бизнеса, то здесь тоже присутствуют, как минимум, три характеристики, которые нужно иметь в виду: нынешняя выручка от бизнеса в конкретной отрасли, текущие темпы роста бизнеса в этой отрасли и потенциал роста бизнеса в этой отрасли. Первая из названных характеристик — это «топливный бак», вторая — «двигатель 1-й ступени», а третья — «двигатель 2-й ступени» (рис. 3) Размер кружков показывает объем выручки от предоставления ИТ-услуг в отдельных отраслях российской экономики в 2006 г., а их цвет показывает, к какому из трех метафорических классов может быть отнесена каждая из отраслей. Ось ординат показывает текущие темпы роста бизнеса ИТ-услуг в отраслях (зафиксированные в 2006 г.), ось абсцисс — потенциал роста бизнеса ИТ-услуг в отраслях.

Где искать прибыль?

Основные точки роста российского ИТ-рынка на ближайшие два года, по мнению экспертов ЛИНЭКС, таковы: услуги по ИТ-менеджменту; проекты по автоматизации и совершенствованию бизнес-процессов клиентов за счет использования ИТ. Эти точки роста позволят лидерам российского ИТ-рынка в ближайшие годы существенно опережать средние темпы роста ИТ-рынка, увеличивая объемы на уровне 50% в год.

Начавшееся в 2007 г. структурное изменение рынка ИТ-услуг в пользу ИТ-менеджмента, консалтинга и аутсорсинга бизнес-процессов продолжится и в 2008 г. Однако основными источниками выручки для ИТ-компаний в ближайшие несколько лет по-прежнему останутся услуги системной и сетевой интеграции, консалтинга, кастомизации и разработки ПО. При этом доля сегмента системной и сетевой интеграции снизится с 23,5% в 2006 г. до 20,6% в 2008 г., разработки заказного ПО с 15,1% в 2006 г. до 11,8% в 2008 г. В 2008 г. сегмент ИТ-менеджмента превзойдет по размерам как сегмент разработки заказного ПО (16,5% против 11,8%), так и сегмент консалтинга и кастомизации ПО (в 2008 г. — 11,4%).

По данным исследования, общий объем российского рынка аутсорсинга составил в 2007 г. 651,4 млн. долл., что на 60% больше, чем в 2006 г. Доля аутсорсинга вырастет с 10,1% ИТ-рынка в 2005 г. до 23,7% в 2008-м. По объему в 2007 г. лидировали аутсорсинг бизнес-процессов (178 млн. долл.), ИТ-менеджмент (156 млн. долл.), разработка заказного ПО (72 млн. долл.). Рекордсменом по выручке от контрактов аутсорсинга останется все тот же аутсорсинг бизнес-процессов, объем которого составит в 2008 г. 276 млн. долл., 40% услуг ИТ-менеджмента будет предоставляться по аутсорсингу. Доля последнего в услугах установки и поддержки ПО и оборудования составит в 2008 г. 18% (в 2007-м — 12%).

Наиболее крупными потребителями ИТ-оборудования (компьютерного и сетевого) останутся компании телекоммуникационной отрасли — они затратят 16,8% всех средств, предназначенных для приобретения ИТ-оборудования. Наибольший спрос на ПО, как и прежде, будет наблюдаться на предприятиях нефтегазового сектора. Их доля — до 8% всех затрат на приобретение ПО российскими предприятиями. Самыми большими потребителями ИТ-услуг останутся российские банки (до 17,7%).

Эксперты ЛИНЭКС советуют отечественным ИТ-компаниям информировать рынок о своем бизнесе, его основных показателях и трендах, а также о новых проектах и подписанных контрактах. «Наивно надеяться, что прозрачность рынка в вопросах определения его структуры, динамики и трендов может улучшиться за счет действий других компаний, в то время как ваша будет продолжать скрывать информацию о своем бизнесе», — говорит Василий Буров, руководитель аналитического центра REAL-IT. По его мнению, чем прозрачнее будет рынок, тем больше у ИТ-компаний шансов продуктивно анализировать свои бизнес-достижения и точнее планировать развитие.